近八成投顾看涨四季度权益类资产吸引力提升

| ||

| ||

| ||

| ||

|

——上海证券报·2024年第四季度券商营业部投资顾问调查报告

□ 受益于稳增长政策持续发力,投顾群体对四季度宏观经济预期更加乐观积极。53%的投顾对四季度宏观经济形势预期持“中性”和“乐观”态度,较上一季度提升了16个百分点;37%的投顾认为经济处于回升阶段,相比三季度提升10个百分点

□ 投顾对A股四季度走势的预期也转向乐观,近八成投顾看涨A股。从板块选择上来看,投顾在四季度最看好的投资主线仍是科技成长股。科技成长股受到45%的投顾青睐

□ 在大类资产配置方面,调查显示,超五成投顾将权益类资产作为四季度主要配置方向,占比较上一季度大幅提高25个百分点

□ 今年三季度,A股赚钱效应有所回升,高净值客户盈利占比较上一季度大幅提升,41%的高净值客户实现盈利。展望四季度,高净值客户加仓意愿增强,18%的高净值客户拟加大对股市的资金投入,较上一季度上升11个百分点

◎记者 孙越

在密集政策利好助推下,A股在三季度迎来触底反弹,上证综合指数在2700点附近企稳后一路强势上涨,最高一度触及3674.40点。在市场估值修复的背景下,高净值客户盈利情况相比上一季度明显好转,41%的高净值客户实现盈利,较上一季度上升8个百分点。

这轮反弹行情的出现也使投顾对A股未来走势的预期随之升温。调查显示,本次受访的投顾对四季度A股市场充满信心,近八成投顾看涨。从配置上看,投顾在四季度最看好的投资主线仍是科技成长股。

经济预期回暖 信心明显提升

受益于稳增长政策持续发力,投顾群体对四季度宏观经济预期较上一季度更加乐观。53%的投顾预期四季度经济增速将上升,相比三季度增加了4个百分点。在股市流动性方面,预期场外增量资金流入股市的投顾比重大幅提升。政策因素仍是投顾眼中影响股市走势的首要因素。

投顾上调经济增长预期

本次调查结果显示,投顾对四季度宏观经济预期的主流观点是“宏观经济整体保持稳定”,53%的投顾对四季度宏观经济形势预期持“中性”和“乐观”态度,较上一季度提升了16个百分点。其中,37%的投顾认为经济处于回升阶段,相比上一季度上升10个百分点。

投顾对四季度经济增速的判断较三季度更加乐观。53%的投顾预期四季度经济增速将上升,相比上一季度上升了4个百分点;认为经济增速与三季度持平的投顾占比为9%,相比上一季度下降了4个百分点;认为经济面临较大下行压力的投顾占比为25%,相比上一季度下降了6个百分点。

投顾对四季度流动性的整体预期仍是“趋于宽松”。具体来看,64%的投顾预期流动性政策取向是中性偏松或放松,较上一季度上升8个百分点;预期流动性取向是中性偏紧及收紧的投顾占比合计为24%,较上一季度下降12个百分点。

在股市流动性方面,看好场外增量资金流入股市,为市场注入活力的投顾比重大幅提升。其中,37%的投顾认为场外增量资金将进一步流入股市,较上一季度上升23个百分点;认为市场仍是存量资金博弈的投顾占比为43%,较上一季度下降13个百分点;认为市场面临诸多不确定性,资金将流出股市的投顾占比为10%,较上一季度下降9个百分点。

期待稳增长政策持续发力

今年三季度,政策“组合拳”持续发力,尤其是9月24日金融监管部门宣布了一揽子超预期的金融政策。9月26日的中央政治局会议确认并强化了政策的积极变化。在超预期政策出台的影响下,市场迎来快速反弹,A股成交量显著回升。

展望四季度,投顾仍期待政策因素对股市走强起到进一步的促进作用。调查结果显示,21%的投顾认为稳增长政策持续发力将是推动四季度股市走强的主要动因,相比上一季度上升了2个百分点。此外,15%的投顾认为推动股市走强的主要因素是经济增速稳定;11%的投顾认为长期资金持续入市是推动四季度股市走强的主要动因。

9月,美联储开启降息周期。北京时间9月19日凌晨,美联储宣布将联邦基金利率目标区间下调50个基点,降至4.75%至5.00%之间的水平。这是美联储自2020年3月以来首次降息。

在多数投顾看来,美联储货币政策的变动,会在短期内对A股市场走势产生一定的影响,但是其持续性影响还有待观察。本次调查中,48%投顾认为美联储降息对A股的影响还需进一步观察,该项占比最高;29%的投顾认为美联储降息有望让外资重新平衡其在全球市场的配置,增加对A股的投资,从而对A股市场形成一定的利好;18%的投顾认为利好有限,A股走势相对独立。

积极乐观看好四季度A股行情

三季度,在密集政策利好助推下,A股迎来触底反弹,投顾对A股未来走势的预期随之升温。调查显示,近八成投顾表示看涨四季度A股市场。从板块选择上来看,投顾在四季度最看好的投资主线仍是科技成长股。

近八成投顾看涨四季度A股

展望A股市场四季度走势,77%的投顾表示看涨。其中,36%的投顾认为大盘的涨幅在5%以上,较上一季度上升20个百分点;41%的投顾认为,大盘的涨幅介于0%到5%,较上一季度下降3个百分点;认为大盘会下跌的投顾占比为18%,较上一季度下降13个百分点。

在市场结构方面,五成投顾认为,四季度市场仍以结构性行情为主。其中,19%的投顾认为各板块有望普涨,较上一季度上升11个百分点;26%的投顾认为低估值蓝筹股、周期股表现相对突出。

调查显示,年轻投顾对四季度A股走势和涨幅更乐观。对于今年四季度A股走势,在从业时间为10年以上的投顾中,有69%认为四季度A股市场有望上涨;在从业时间1年至5年的投顾中,看涨四季度A股行情的占比达到了72%。

最看好科技成长股

投顾在四季度最看好的投资主线仍是以人工智能为代表的科技成长股。具体来看,科技成长股受到45%的投顾青睐;白酒、医药等消费板块受到21%的投顾青睐;煤炭、化工、有色等周期板块受到7%的投顾青睐;房地产、金融板块受到10%的投顾关注,较上一季度上升4个百分点。

市场风格方面,超过五成投顾认为四季度成长风格和红利风格有望趋于平衡;23%的投顾认为,红利风格仍然占优;12%的投顾认为成长风格占优。市场运行节奏方面,多数投顾认为市场出现单边上涨或单边下跌走势的可能性较低。具体来看,33%的投顾认为,指数可能反复震荡,部分板块大涨;25%的投顾认为指数可能先跌后涨;10%的投顾认为指数可能冲高回落。

调查结果显示,不同从业年限的投顾对板块配置的偏好有所不同。在从业时间为1年至5年的投顾中,42%看好科技成长股,较上一季度上升5个百分点。而在从事投顾业务超过10年的资深投顾中,40%看好金融、地产股,39%看好科技成长股。

三季度,主打稳健防守、高股息的红利资产在不断创出新高后出现分化,展望四季度,投顾认为高股息板块在经历回调后,估值吸引力有所上升。调查显示,26%的投顾认为目前高股息板块调整到位,估值合理;22%的投顾认为高股息板块中的部分股票具有估值吸引力;7%的投顾认为,目前高股息板块估值依然较高,较上一季度下降5个百分点。

受访投顾对消费板块后市的表现也趋向乐观。今年三季度,“以旧换新”消费政策提振家电、汽车板块。调查显示,30%的投顾判断消费板块调整到位,整体估值合理,该项占比最高;25%的投顾认为消费板块中的部分股票具有估值吸引力;24%的投顾认为消费板块整体估值偏低,具有估值吸引力。在消费板块中,35%的投顾看好汽车板块,该项占比最高;24%的投顾看好家电板块;15%的投顾看好传媒板块。

权益类资产吸引力上升

在大类资产配置方面,权益类资产对高净值客户的吸引力大幅提升。调查显示,超五成投顾将股票、偏股型基金等权益类资产作为四季度主要配置方向,占比较上一季度大幅提高了25个百分点。相比之下,建议配置债券、黄金等资产的投顾仅占三成,较上一季度明显下降。

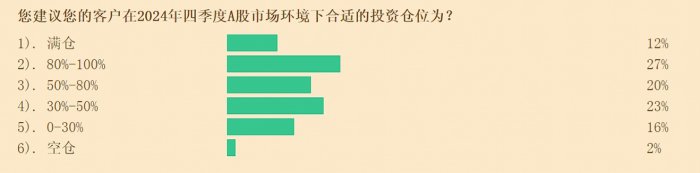

相比今年三季度,投顾眼中四季度的合适股票仓位也有所提高。调查显示,建议客户将仓位保持在五成以上的投顾占比从上一季度的37%上升至59%。

提高股票配置比例

权益类资产是投顾眼中四季度最值得配置的资产。具体来看,53%的投顾建议,把股票、偏股型基金等权益类资产作为四季度主要配置方向,比上一季度上升了25个百分点;18%的投顾认为应该配置债券资产,较上一季度下降了7个百分点;13%的投顾认为应该配置黄金,较上一季度下降了6个百分点;认为应该持币的投顾占比从上一季度的10%下降至4%。

投顾眼中的合适股票仓位也大幅提升。建议投资者将仓位保持在五成以上的投顾占比由上一季度的37%上升至59%,增加了22个百分点。此外,有23%的投顾认为仓位应保持在30%至50%;仅有18%的投顾建议将仓位保持在三成以下甚至空仓,较上一季度下降了15个百分点。

在四季度的操作策略方面,37%的投顾建议投资者在四季度灵活掌握主题性投资思路,该项占比最高,较上一季度上升了7个百分点;31%的投顾建议投资者应该选择价值投资,专注于投资优质公司,较上一季度上升8个百分点;10%的投顾建议投资者应该避险为上,保持低仓位并减少操作,较前下降了10个百分点。

公募基金产品吸引力回升

本次调查结果显示,公募基金产品吸引力有所回升,其中21%的投顾认为公募基金产品吸引力相较股票上升,较上一季度上升了7个百分点;53%的投顾认为公募基金产品吸引力相较股票下降,较上一季度下降了8个百分点。

今年以来,宽基指数型ETF产品发行持续活跃。首批10只中证A500ETF自上市之后,持续获得资金的积极增持,基金规模迅速扩张。对于宽基ETF的大量发行,37%的投顾表示,宽基ETF的发行有利于资本市场增强流动性,较上一季度提升5个百分点;35%的投顾认为有利于吸引长线资金,较上一季度提升12个百分点。

从投顾所反馈的高净值客户三季度基金投资规模变动情况看,ETF基金最受高净值客户欢迎。在认购基金的客户中,42%的投顾表示客户选择认购ETF基金,该项占比最高,较上一季度提升8个百分点;在赎回基金的客户中,投顾表示42%的客户赎回了偏股型基金,较上一季度下降了5个百分点。

具体来看,沪深指数ETF最受高净值客户的青睐,39%的投顾表示客户主要投资了沪深指数ETF,该项占比最高;36%的投顾表示客户选择认购行业类ETF。

谨慎看待黄金投资价值

截至三季度末,今年以来国际金价屡创新高。随着金价上行,相关上市公司业绩也水涨船高。不过,随着相关个股价格不断上涨,投顾对黄金相关资产投资价值的判断出现分歧。

具体来看,45%的投顾表示黄金价格将会出现调整,以观望为主,该项占比较上一季度大幅提升19个百分点;17%的投顾认为黄金价格短期会调整,但长期来看还会上涨,该项占比较上一季度下降8个百分点。在配置方面,71%的投顾表示,其客户在三季度买入了与黄金相关的资产,较上一季度下降7个百分点。

在配置黄金资产的高净值客户中,以购买黄金ETF为主流。其中,50%的高净值客户购买了黄金ETF,与上一季度基本持平;14%的客户购买了实物黄金,较上一季度下降了8个百分点;16%的客户购买了黄金类股票,较上一季度上升1个百分点;7%的客户购买了黄金期货,较上一季度上升2个百分点。

超四成高净值客户三季度盈利

三季度,高净值客户的盈利比例较上一季度大幅提升,41%的高净值客户实现盈利。展望四季度,高净值客户加仓意愿有所提升,18%的高净值客户拟加大对股市的资金投入,较上一季度上升11个百分点。

三季度盈利比例增加

调查结果显示,41%的高净值客户在今年三季度实现盈利,较上一季度上升8个百分点。其中,9%的高净值客户盈利高于30%,较上一季度上升2个百分点;32%的客户盈利幅度在0%至30%,较上一季度上升了12个百分点;7%的高净值客户盈利幅度在0%至10%,较上一季度上升了1个百分点。

回顾今年三季度客户的调仓操作,38%的高净值客户选择了持仓不动,该项占比最高;32%的客户选择小幅加仓,较上一季度上升8个百分点;13%的客户选择小幅减仓,较上一季度下降7个百分点。在仓位方面,三季度,31%的高净值客户的仓位在六成至八成之间,占比最高;17%的高净值客户仓位在四成至六成;10%的高净值客户仓位低于一成。

从投资偏好上看,科技成长股最受高净值客户的青睐。45%的投顾表示客户四季度会考虑加仓科技成长股;17%的投顾表示客户会选择加仓消费股;15%的投顾表示客户主要视热点决定加仓的板块;10%的投顾表示客户看好军工股。

加仓意愿提升

展望四季度,高净值客户加仓意愿有所提升。其中,18%的高净值客户拟加大对股市的资金投入,较上一季度上升11个百分点;58%的高净值客户拟暂时观望,较上一季度下降8个百分点;11%的高净值客户拟减仓,较上一季度下降6个百分点。

在入市资金来源方面,在那些想要增加入市资金的客户中,资金来源主要为现金存款,占比为40%,居于首位。同时,通过赎回银行理财、货币基金、债券基金增加入市资金的客户也明显增多,占比较上一季度上升了6个百分点,达到38%。

从受访投顾所服务的高净值客户的操作风格看,相比上一季度更为积极主动。其中,进取型客户占26%,较上一季度上升5个百分点;平衡型客户占65%,与上一季度持平;还有9%的客户为保守型,较上一季度下降5个百分点。

对港股投资更加积极

随着三季度港股市场出现回暖,高净值客户对港股的投资价值预期有所提升。本次调查显示,展望四季度,81%的投顾认为港股具有投资吸引力,比上一季度上升13个百分点;认为港股投资价值一般的投顾占比,由上一季度的12%下降至6%。

调查显示,74%的高净值客户在三季度通过港股通投资港股。其中,26%的客户加大了港股投资力度,比上一季度上升8个百分点;16%的客户基本保持原有仓位,比上一季度下降5个百分点。

从高净值客户青睐的港股标的来看,32%的高净值客户选择在港上市的人工智能等科技龙头股,比上一季度上升8个百分点;27%的高净值客户选择了以银行为代表的高股息蓝筹股;19%的高净值客户选择了腾讯等A股不具备的标的。

高净值客户三季度港股投资的盈利情况也较上一季度有所改善。调查结果显示,45%的高净值客户在三季度投资港股实现盈利,比上一季度上升8个百分点。其中,盈利幅度超过30%的高净值客户占6%,比上一季度上升2个百分点;盈利幅度在10%至30%的高净值客户也为6%,与上一季度基本持平;33%的高净值客户盈利幅度在10%以内,比上一季度上升6个百分点。

结 语

调查结果显示,投顾对今年四季度宏观经济的看法持乐观积极态度。在中观层面,近八成投顾表示看涨四季度A股市场,并建议提高权益类资产的配置仓位。微观层面,投顾在四季度最看好的投资主线仍是科技成长股,同时投顾对消费股后市的表现也趋向乐观。

下一篇:第二批!“闪电”获批

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)