归母净利润大幅缩水八成!头部券商海通证券缘何“掉队”?

北京商报

券商2023年年报密集披露中,头部机构海通证券因归母净利润下滑超80%备受关注。近日,海通证券发布的年报显示,2023年公司营收净利双降,归母净利润更同比降超八成。作为一度跻身市场前三的头部机构,海通证券在连续两年归母净利润下滑后终“掉队”。年报数据来看,多项业务收入缩水以及子公司海通国际的亏损或成“拖累”海通证券业绩的重要因素。如今,“三十六岁”的海通证券不仅面临业绩滑坡的境遇,在合规上也屡踩红线。有业内人士指出,海通证券要扭转当前局面,需从强化合规、风控能力、优化战略布局等多个维度进行全面整改与战略调整,以适应不断变化的市场环境,实现可持续发展。

昔日头部风光不再

连续两年归母净利润下滑后,头部券商海通证券终“掉队”。近日,海通证券发布2023年年报,报告期内,公司实现营业收入229.53亿元,同比下降11.54%,归母净利润10.08亿元,同比下降84.59%。

针对业绩下滑的原因,海通证券在1月31日发布的业绩预告中曾指出,受市场波动和欧美央行大幅加息影响,公司境外金融资产估值下降幅度较大,境外利息支出大幅增长;公司部分业务收入同比减少;因上年比较基数较小,公司信用资产减值拨备同比增加。

值得一提的是,归母净利润方面,2021—2023年,海通证券接连下滑,其2023年归母净利润较2021年的128.27亿元更直降超百亿元。另据东方财富Choice数据显示,近五年来看,在2018—2020年一度跻身市场前三的海通证券,最新的归母净利润排名却已掉出前十名。虽然当前2023年券商年报尚未完全披露完毕,但海通证券在22家已发布年报的直接上市券商中排名已处中下游,位列第17名;此外,海通证券以84.59%的降幅也成为归母净利润同比下滑最明显的券商。

值得一提的是,从近五年的营业收入情况看,海通证券2018—2021年高居亚军,仅次于中信证券。不过,在2022年其营业收入已下滑至第7名。而最新披露的2023年年报显示,海通证券的营业收入在22家券商中已排名第8。

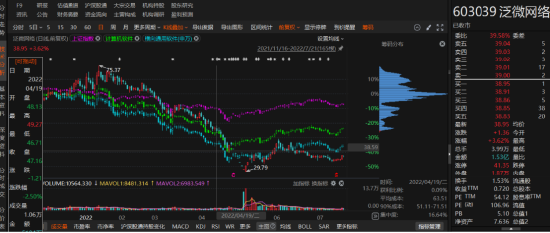

若从单季度来看,海通证券营业收入、归母净利润也在2023年各季度中连续下滑。自2023年二季度起,营业收入分别较上一季度数据环比减少0.85%、33.65%、93.24%,归母净利润则从2023年一季度的24.34亿元降至三季度的5.32亿元,最终在四季度由盈转亏,亏损达33.53亿元。

聚焦海通证券各项业务的营收情况,2023年其手续费及佣金净收入同比下滑19.27%,海通证券表示这主要是经纪业务和投行业务手续费收入减少所致。具体来看,经纪业务手续费净收入、投行业务手续费净收入、资管业务手续费净收入分别为38.3亿元、34.21亿元、19.14亿元,各较2022年同期减少18.06%、18.14%、15.07%。此外,利息净收入同比下滑达34.16%。

海通证券在年报中解释称,2023年全年投资银行业务营业收入减少,主要是境内外市场IPO融资金额同比下降,公司股权承销收入减少;资产管理业务营业收入减少则主要是资管子公司管理规模下降,管理费率下调,管理费收入同比减少。

子公司亏损“拖累”业绩

对于海通证券各项业务收入的下滑,金融学家、新金融专家余丰慧表示,全球及国内金融市场波动对海通证券的业绩产生了直接影响,海通证券自营业务受到严重冲击。此外,券商行业竞争压力持续增长,对于头部券商而言同样是逆水行舟。海通证券在激烈的市场竞争中,如果未能及时调整战略、优化服务,或者在产品创新、数字化转型等方面落后于其他券商,可能导致市场份额被侵蚀,影响其财富管理、经纪等业务的收入增长。海通证券业绩大幅下滑,还反映出其内部管理与战略决策可能存在不足。

除了各项营业收入下滑外,海通证券另有一项主营业务的亏损格外“扎眼”。具体来看,2023年,海通证券交易及机构收入亏损29.24亿元,海通证券表示,主要是受到资本市场波动影响。值得注意的是,2022年,海通证券的该业务已亏损17.05亿元。

在年报中,海通证券解读称,交易及机构业务主要是指公司面向全球机构投资者提供全球主要金融市场的股票销售交易。而作为海通证券面向全球的主要子公司,海通国际在2023年业绩亏损明显。2023年,海通国际收入亏损15.75亿港元,净利润更亏损高达81.56亿港元。

回顾2023年四季度,海通证券子公司海通国际曾迎来新动向。2023年9月,海通证券批准海通国际控股对海通国际的私有化方案。而2024年1月,海通国际撤销在香港联交所的上市地位生效,已正式退市。

海通国际的私有化退市对海通证券业绩及管理可能有怎样的影响?公司还将如何扭转被子公司亏损“拖累”的局面?就上述问题,北京商报记者发文采访海通证券,但截至发稿未收到回复。

奥优国际董事长张玥认为,长期来看,若海通国际的私有化退市能够减轻亏损负担,可能会改善海通证券整体的财务状况。在上述背景下,海通证券管理层可能需要重新评估公司的战略方向和业务模式,以适应市场变化。

在年报中,海通证券表示,受全球高息环境和地缘政治局势等因素的影响,香港股票和债券市场呈现疲弱态势。海通国际固定收益销售及交易团队根据市场情况,适度扩张债券类回购的流量融资业务,解决客户融资需求。同时,坚持“一个海通”、立足香港、面向全球的业务定位,强化海通国际与海通证券的业务协同,在债券、利率互联互通方面探索新的业务机会。

屡遭监管发函

回到海通证券本身,公司官网显示,海通证券成立于1988年,注册资本为130.642亿元。先后在A股、港股上市,也曾在证券行业位列前茅。然而,如今“三十六岁”的海通证券不仅面临业绩滑坡的境遇,在合规上也屡踩红线,多项业务受到监管“关注”。

仅2024年初以来,来自证监局、沪深交易所的监管函就已接踵而至。1月8日,深交所曾指出,海通证券因担任江苏沃得农业机械股份有限公司IPO保荐人,存在未就实际控制人所持股权冻结情况持续履行尽职调查职责并及时向深交所报告等问题,并对其书面警示。1月22日,上海证监局则发布公告指出,海通证券存在对境外子公司合规管理和风险管理不到位等问题,责令其改正。1月29日,据上交所披露,海通证券因首发保荐业务履职尽责明显不到位被予以监管谈话。不仅如此,2月1日,海通证券又因场外期权业务相关内部控制不健全等问题,被上海证监局采取责令处分有关人员的措施。

张玥表示,海通证券多项业务被监管“关注”,反映出公司可能存在合规管理不足、风险控制不当以及内部控制不健全等问题,公司内部控制机制可能存在缺陷,需要进一步加强。

余丰慧认为,为面对监管压力和业绩挑战,海通证券需要采取一系列措施进行整改和战略调整,以期重塑市场信心,提升竞争力:建立健全覆盖全业务流程的合规管理体系,确保合规要求贯穿于决策、执行、监控全过程。加强对自营业务、投行业务等高风险领域的风险管控。优化战略布局与业务创新。海通证券应重新审视自身业务结构,聚焦核心优势,剥离或重组盈利能力差、风险高的业务板块。同时,紧跟行业发展趋势,加大对金融科技、财富管理、绿色金融等新兴领域的投入,积极参与资本市场改革,把握注册制、REITs等政策机遇,提升投行业务竞争力。

“整体来看,海通证券要扭转局面,需从强化合规文化、提升风控能力、规范业务操作、优化战略布局等多个维度进行全面整改与战略调整,以适应不断变化的市场环境,实现可持续发展。”余丰慧表示。

在年报中,海通证券也表示,在转型背景下,公司的总体发展战略为:以经纪、投资银行、资产管理等中介业务为核心,加强资本与投资管理、投行承揽与销售定价、资产管理、机构经纪与销售交易和财富管理等方面建设,把海通建设成为国内一流、有国际影响力的现代金融服务企业。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)