【招商食品】张裕A:降幅环比收窄,全年仍然承压

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

由于整体经济环境及消费下行,葡萄酒消费基础薄弱,受到其他优势酒种挤压,公司24H1收入/利润同比-22.6%/-39.2%。考虑库存消化后影响逐步收窄,下半年有望环比改善,但全年完成预算指标压力仍大。

库存仍有影响,降幅环比收窄。公司发布2024年半年度报告,由于整体经济环境及消费下行,葡萄酒消费基础薄弱,受到其他优势酒种挤压,24H1公司实现营业收入15.22亿元,同比下降22.6%,归母净利润2.21亿元,同比下降39.2%。其中24Q2收入/利润分别实现7.11/0.62亿,同比-14.8%/-28.3%,降幅环比Q1收窄。

原酒及包材成本下降带来毛利率改善。24H1公司葡萄酒收入-19.4%至11.1亿,量/价分别-12.7%/-7.7%。白兰地收入-33.4%至3.6亿,量/价分别-29.9%/-4.9%。虽然吨价阶段性下降,但受益于成本下行,24H1成本中占比约70%的配成酒及包材分别-29.6%/-34.5%,24H1/Q2公司毛利率分别同比+1.82/+3.34pcts至60.9%/62.8%,其中葡萄酒/白兰地毛利率分别+2.05/+1.60pcts至60.8%/60.2%。

费投有所控制,收入下滑导致费率提升拖累净利率。公司针对市场投入产出不确定性调整了市场营销策略,有效控制了费用支出,24H1/Q2销售费用分别同比-13.5%/-0.4%,但收入下滑导致销售费用率+2.71/+5.03pcts至25.7%/34.7%。24H1公司管理费用增加425万,主要系股权激励费用影响(24H1为781万),推动管理费用率+2.19pcts至8.7%,24Q2公司管理费用率+2.08pcts至9.6%。公司毛利率改善,费用投入有所控制,但收入下滑导致期间费率大幅提升,24H1/Q2净利率分别-3.96/-1.64pcts至14.5%/8.8%。

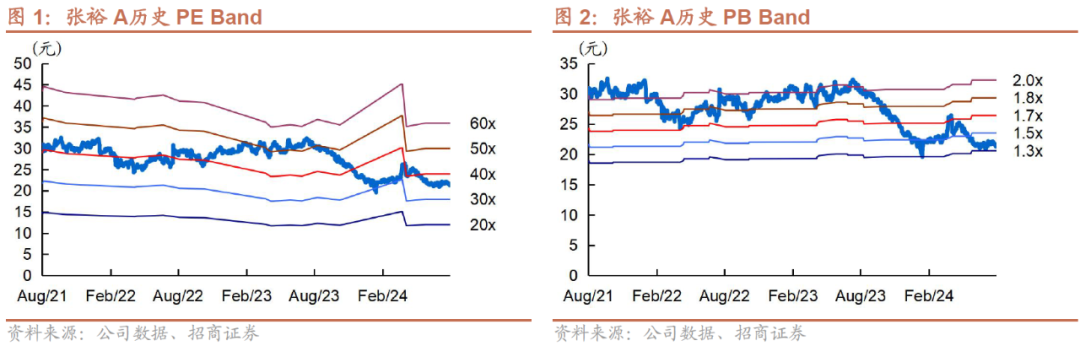

投资建议:降幅环比收窄,全年仍然承压。由于整体经济环境及消费下行,葡萄酒消费基础薄弱,受到其他优势酒种挤压,公司24H1收入、利润呈现不同程度下降。考虑库存消化后影响逐步收窄,下半年有望环比改善,但全年完成预算指标压力仍大。

风险提示:消费力影响、进口酒关税政策变化、圈层拓展不及预期等。

近期各公司调研详细反馈、具体推荐标的及盈利预测

欢迎联系 招商食品于佳琦团队

分析师承诺

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

投资评级定义

报告中所涉及的投资评级采用相对评级体系,基于报告发布日后6-12个月内公司股价(或行业指数)相对同期当地市场基准指数的市场表现预期。其中,A股市场以沪深300指数为基准;香港市场以恒生指数为基准;美国市场以标普500指数为基准。具体标准如下:

股票评级

强烈推荐:预期公司股价涨幅超越基准指数20%以上

增持:预期公司股价涨幅超越基准指数5-20%之间

中性:预期公司股价变动幅度相对基准指数介于±5%之间

减持:预期公司股价表现弱于基准指数5%以上

推荐:行业基本面向好,预期行业指数超越基准指数

中性:行业基本面稳定,预期行业指数跟随基准指数

回避:行业基本面转弱,预期行业指数弱于基准指数

重要声明

本报告由招商证券股份有限公司(以下简称“本公司”)编制。本公司具有中国证监会许可(金麒麟分析师)的证券投资咨询业务资格。本报告基于合法取得的信息,但本公司对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述证券买卖的出价,在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。除法律或规则规定必须承担的责任外,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行业务服务。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)