百果园集团:上半年水果零售业务有所承压,2B事业群表现良好

公司2024H1营收同比-11.1%,归母净利润同比-66.1%,整体有所承压

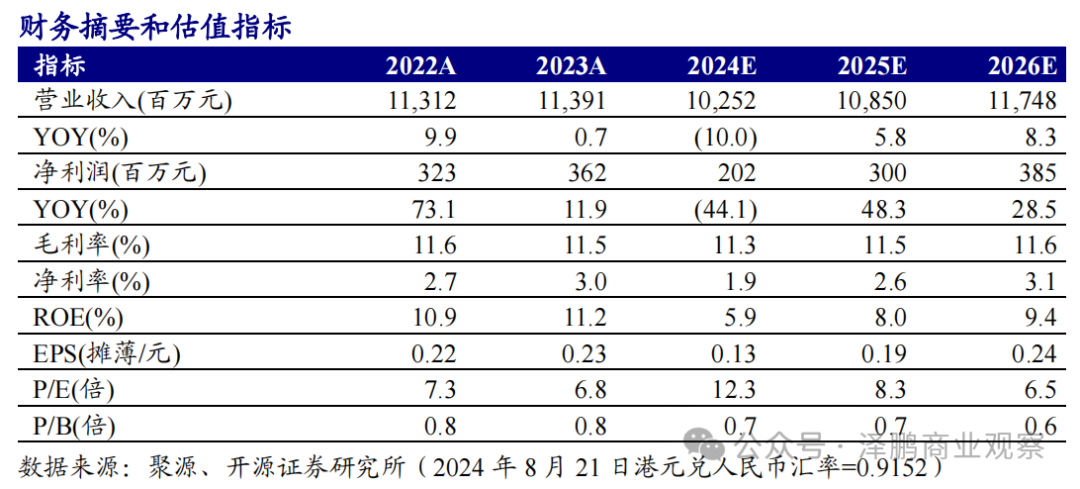

公司发布中报:2024年上半年实现营收55.94亿元(同比-11.1%)、归母净利润0.89亿元(同比-66.1%)。考虑到 消费 环境整体较弱等因素,我们下调公司2024-2026年盈利预测,预计2024-2026年归母净利润为2.02/3.00/3.85亿元(原值 3.44/4.15/5.16亿元),对应EPS为0.13/0.19/0.24元,当前股价对应PE为12.3/8.3/6.5倍。我们认为,公司战略清晰,持续强化渠道、供应链和品牌形象等核心竞争力,预计2024年往后加盟渠道完成优化有望逐渐恢复,ToB业务有望打开新的增长空间,估值合理,维持“买入”评级。

公司上半年水果零售业务有所承压,2B事业群表现良好

2024年上半年,我国鲜果消费物价指数(CPI)同比下降7.8%。分业务来看,2024H1公司水果及 其他 食品 销售/其他收入(包括特许权使用费及特许经营收入、会员费收入、其他业务等)分别实现营收54.36/1.58亿元,分别同比-11.1%/-10.6%,整体有所承压。(1)零售事业群:2024H1净关门店68家(加盟净关70家,直营净开2家),期末总店数达6025家;水果礼品作为核心战略之一,销售占比从2023H1的10.6%提升至2024H1的13.0%,主要得益于公司抓住端午节、母亲节等节日发力推广。(2)2B事业群:公司基于供应链和产品资源,扩大国内外市场客户基础及覆盖规模,2024H1实现直销水果及其他食品的销售收入7.13亿元(同比+30.0%)。(3)品类事业群:2024H1公司招牌及A级水果销售额占门店零售总额64.0%,自有品牌水果零售额占门店零售总额16.0%。盈利能力方面,公司2024H1毛利率为11.1%(-0.3pct),销售/管理/研发/财务费用率分别为5.3%/3.0%/1.2%/0.4%,同比分别+1.5pct/+0.7pct/持平/+0.2pct。

以“高品质水果专家与领导者”新战略为指引,兼顾高品质与高性价比

公司未来计划在零售业务上注重运营效率和高质量增长,进一步优化加盟模式,合理降费并加强赋能;2B业务将秉持“买全球、卖全球”理念, 持续发展 。

风险提示:消费疲软、市场竞争加剧、品牌升级不及预期、渠道扩张不及预期。

研报首次发布时间:2024.08.22

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)