资产管理:蓄势待发

摘要:在市场下行、资金紧张的压力里,时刻准备应对。

观点指数 2003 年起,博鳌风尚盛典已然 22 年。观点指数研究院继续对全产业链进行综合研究与分析,于 2024 博鳌全体大会现场发布《观点指数 • 2024中国房地产全产业链发展白皮书》暨《影响力指数 • 2024 博鳌风尚表现报告》。以下为报告节选:

上半年,地产资管机构偏好于获取可持续发展贷款,资金投向也向新能源等新兴市场靠拢。而对于地产商来说,则与去年同期不同,今年的募资投向从运营转移部分至偿还存量借款、债券上。

在市场下行、资金紧张的形势下,市场环境是促使资产交易的重大因素。较多企业选择出售成熟甚至是未建造完成的资产来换取大额现金流,但是此种交易并非“一锤定音”,企业仍会保留一定的权益。

具体而言,与去年同期相比,今年的并购事件明显增多,且交易增加的资产类型大多为商业地产,并多数位于上海。对于地产商、资管机构而言,成熟资产的区位、项目所属业态及质量等,依然是上半年交易的主要考虑因素。此外,资管机构在海外同样出售或收购多项商业地产,其中学生公寓资产是重仓的主要标的。

2024年上半年,REITs产品整体呈现先下跌后上升再进入横盘调整的过程。得益于政策支持,较多的民企不断布局REITs市场,已上市发行的保租房公募REITs也开始进行扩募准备。

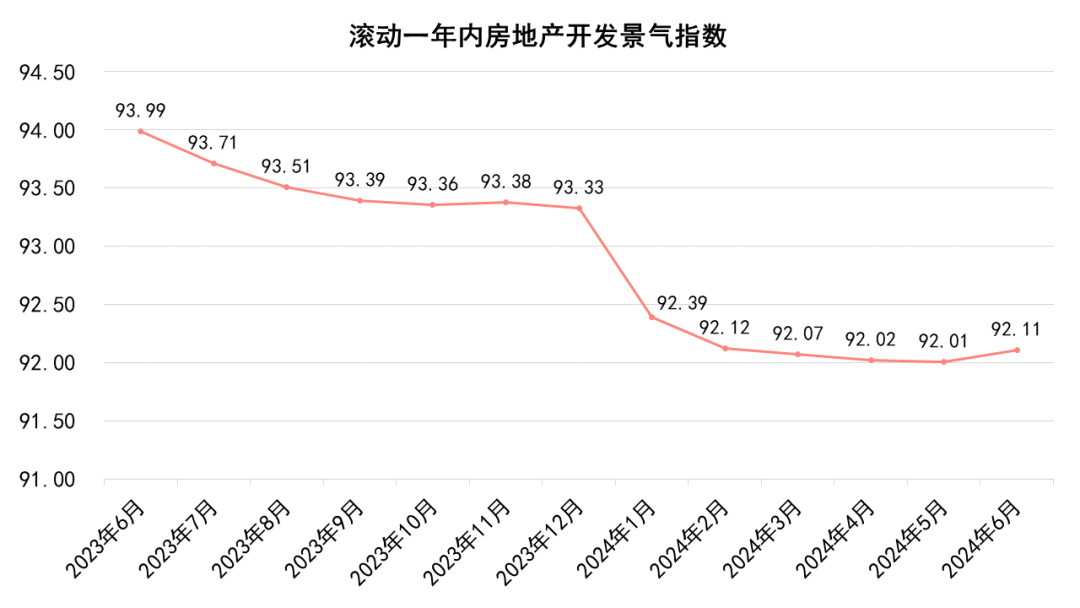

CMBS方面,发行数量及发行金额均较去年同期有所下降,观点指数认为这主要与房地产景气程度相关,相关指数1-5月整体呈下降趋势,6月才开始缓慢回升。

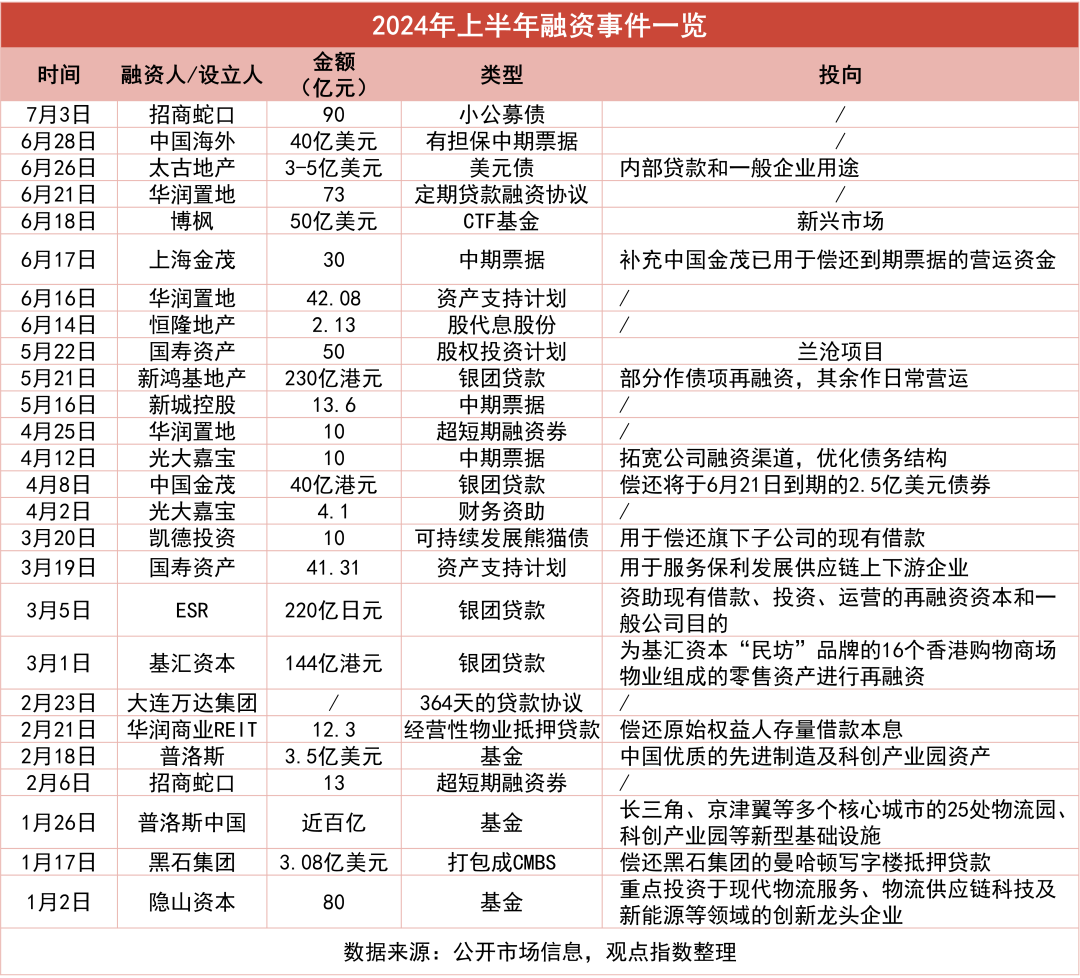

主要资管融资事件达2823亿,投资倾向新能源等新兴市场

2024年上半年,观点指数不完全统计的地产资管主要融资事件合计26起,融资金额约2823.78亿元。这些资金主要投向商业或新经济地产行业,不仅涵盖了商业地产、物流仓储、产业园等,还包含了ESG方面,且部分样本企业的贷款是可持续发展贷款,同时还有部分资金用于偿还债款。融资方式涉及发行债券、银团贷款、设立基金或财务资助等。

其中,相较地产商,今年上半年资管机构更倾向于获取可持续发展贷款,资金投向也往新能源等新兴市场靠拢。

3月1日,大华银行、澳新银行及渣打香港联合向基汇资本牵头的财团提供了144亿港元的可持续发展贷款。这笔贷款与ESG目标密切相关,旨在减少电力消耗、管理可回收废料、实施绿色租赁实务以及获取WELL认证。

3月5日,ESR宣布完成其首笔跨境日元银团可持续发展相关贷款,据了解,此次是ESR完成的第10个可持续发展贷款,且迄今为止已完成可持续发展相关贷款融资总额约44亿美元。这项贷款由五年期和七年期组成,金额超出原银团目标的1.7倍,并设有分级激励机制,当ESR的ESG目标实现时,也将有权享受利息减免。

博枫资管方面,与Alterra Management Limited宣布成立CTF,旨在引导资金投向新兴经济体的清洁能源和能源转型资产。据了解,CTF为新兴市场的清洁能源和转型资产提供了独特的私募融资方式。该基金将由博枫管理,并由ALTÉRRA的促进资金推动,将加速脱碳化投资,同时为长期缺乏资金的新兴市场带来极具吸引力的风险调整后回报。

而于地产商,与去年同期不同今年的募资投向从运营的需求转移部分至偿还存量借款、债券上。

如4月12日,光大嘉宝发布公告称已成功发行2024年度第一期中期票据,实际发行金额为人民币10亿元。此次中期票据发行,旨在拓宽光大嘉宝的融资渠道,优化债务结构,并满足经营发展的需求。

另外5月下旬,新鸿基地产公布与23家内地、国际及本地金融机构签订一笔230亿港元的5年期银团贷款协议。新鸿基地产主席兼董事总经理郭炳联表示,计划将部分款项用作债项再融资,其余则作日常营运资金。

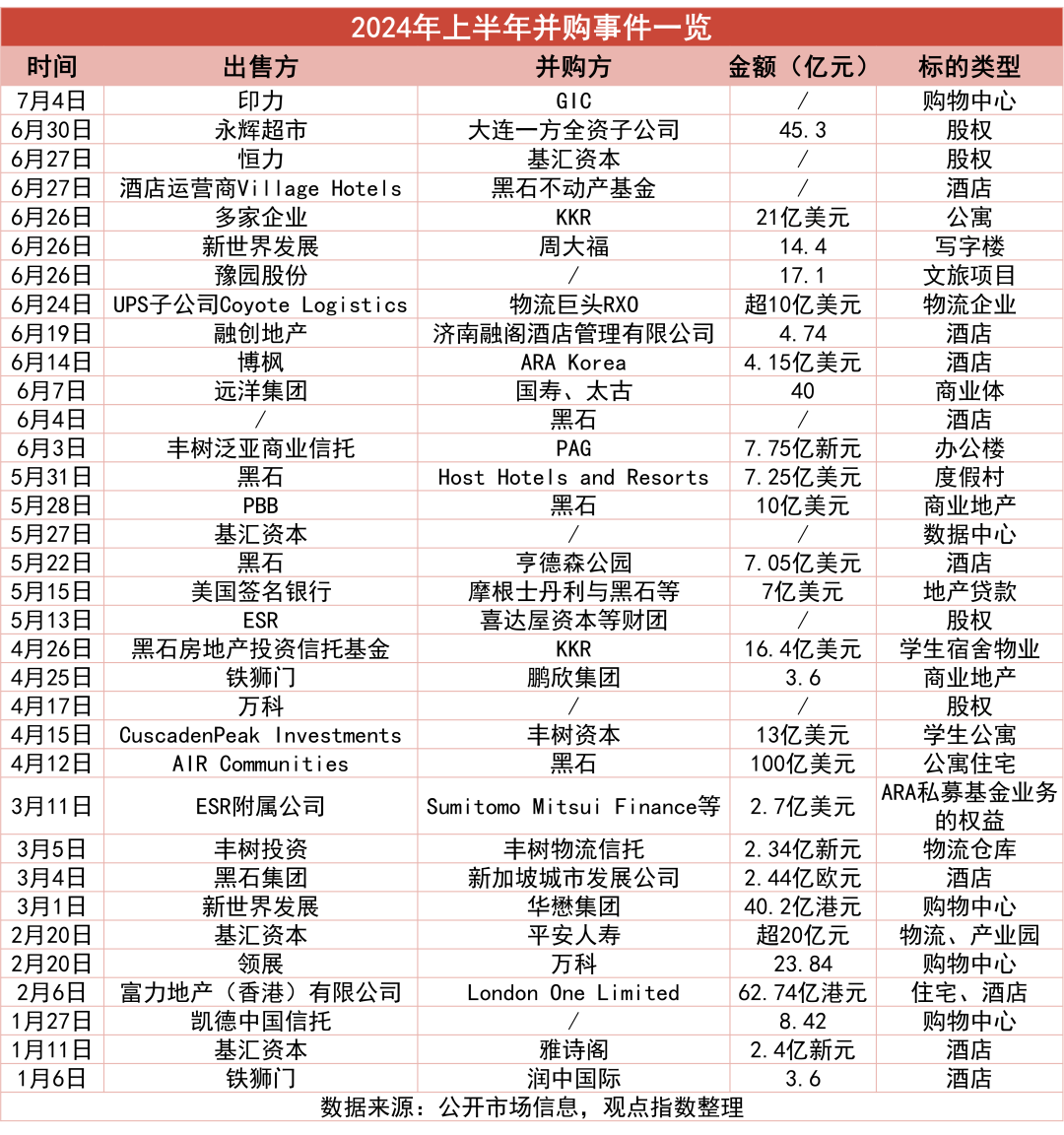

资产并购频繁,商业地产为主要投资标的

2024年上半年,观点指数收录的地产资管领域并购事件共有25起,总披露金额约1771.75亿元。城市商业类(商办、酒店及公寓)有19起,仓储类3起。交易标的资产除了位于北上广深等一线城市,还有部分位于江门、西安、济南等二三线城市,其余交易资产则位于英、美、法等国家。

与去年同期相比,今年的并购事件明显增多,且交易增加的资产类型大多为商业地产。

2月20日,领展房地产投资信托基金发布公告称,已完成收购七宝万科广场剩余50%的权益,交易作价23.84亿元。目前领展已持有七宝万科100%的股权,且领展表示将持有七宝万科作为长线投资,若在此项收购完成后的未来12个月内,任何由于该物业引入战略合作伙伴而出现股权转让予第三方的情况,将会按照预先订立的算式,与万科分享相关股权转让所得收益。

这笔交易对于并购方领展而言,是一笔划算的买卖。观点指数了解到,七宝万科的出租率稳定维持在95%的水平,并于2023年录得租金调整率11.2%,2024年1月净收入4060万元。2023年全年客流量约2150万人次,约为闵行区常住人口的8倍及七宝镇常住人口的80倍;相较2021年及2022年,该商场的客流量分别按年增长11%及45%。

此外,2月20日据消息称,基汇资本向平安人寿出售由三个内地物流资产组成的投资组合,当中包括位于广东江门的两个工业园区及一个位于陕西西安的物流园,作价超20亿元(约2.8亿美元)。

据公告披露,平安人寿收购鹤山市合能商贸有限公司(简称“鹤山合能”)、维龙(江门蓬江)供应链管理有限公司(简称“维龙蓬江”)、安华维龙(西咸新区)仓储服务有限公司三家公司100%的股权,以达到100%持有位于江门鹤山、江门蓬江及西安空港的三个稳定运营的物流园区资产的目的。

是次平安人寿收购的三个物流园,项目整体运营稳定,后续也无需投入大量资金建设、改造。此外,加大对优质、现金流稳定的物流园区项目的投资,也有助于稳定及提升资产回报率。

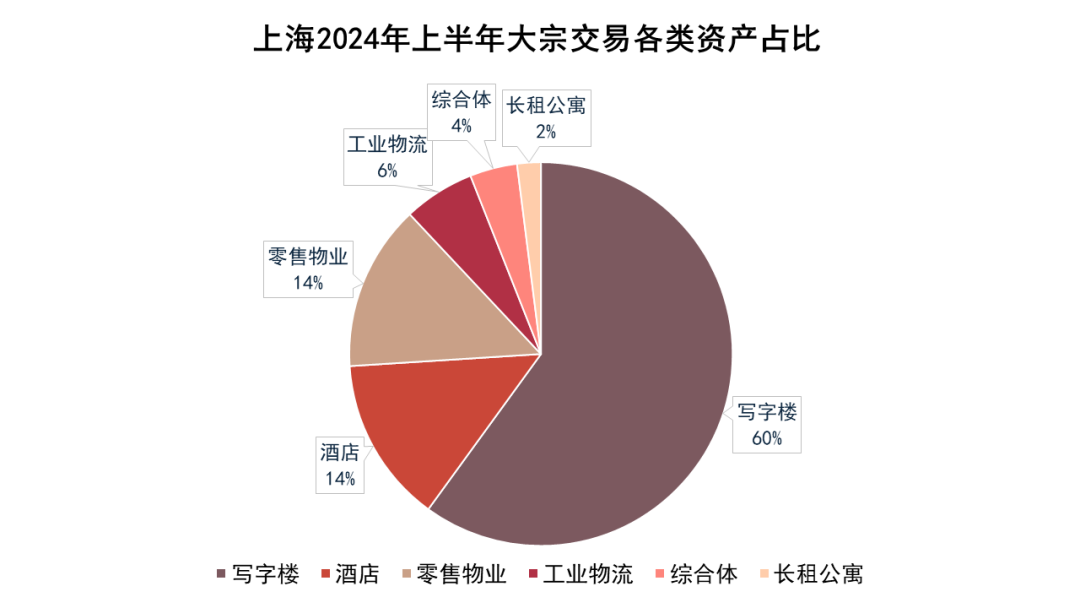

据观点指数不完全统计,上半年国内商业地产的并购项目大多位于上海。

此前世邦魏理仕数据显示,66%的中国受访投资者选择上海作为2024年最受青睐的国内商业地产投资目的地,北京以26%的占比位居次席,广州及深圳则各占比2%,其余二三线城市则占5%。

总的来说,对于地产商、资管机构而言,成熟资产的区位、项目所属业态及质量等,依然是上半年交易的主要考虑因素。虽然年内各业态物业表现一般,但写字楼交易依旧最多,对于资管机构及地产商而言,优质写字楼依旧能提供长期,且较为稳定的租金收益。

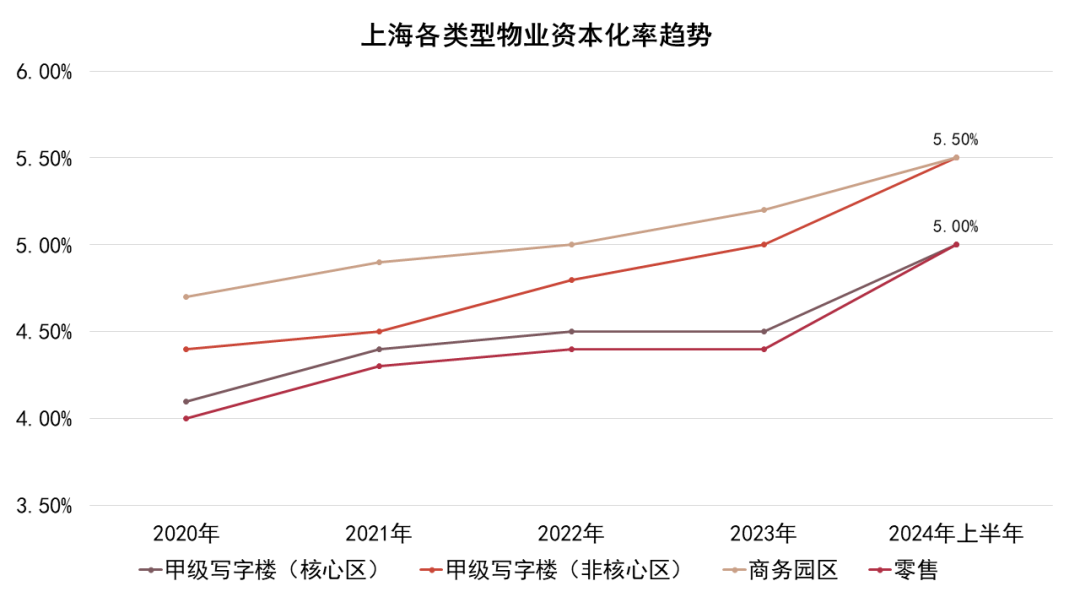

数据来源:世邦魏理仕,观点指数整理

数据来源:世邦魏理仕,观点指数整理据了解,上海物业投资市场录得50笔交易,交易金额共计323.3亿元,较去年同期微降6.6%。市场情绪仍在缓慢修复,资产价格步入磨底阶段,物业投资表现逐步分化,核心资产投资吸引力愈发凸显,上半年录得的约12%的交易位于陆家嘴、南京西路等传统核心商务区。

据戴德梁行披露的数据,上海各类型物业资本化率呈持续上升的趋势,而受到产业用地企业股权变更监管收紧的影响(上海市3月1日起实施《关于加强本市涉产业用地企业股权变更联合监管的通知(试行)》),商务园区相关资产的交易规模在上半年较为有限。

数据来源:戴德梁行,观点指数整理

数据来源:戴德梁行,观点指数整理资管机构在海外同样出售或收购多项商业地产,其中学生公寓资产为重仓的主要标的。

4月26日,KKR宣布以16.4亿美元收购Blackstone房地产投资信托基金(BREIT)旗下的学生宿舍物业组合。此次交易涉及约1万个宿位,分布在美国10个州的19个物业中。

相比其他波动较大的资产,学生公寓的抗风险性较强,主要是因为新的学生住房建设相对较少,且目前较多的欧美大学都存在住房供应短缺的问题,这也推高了校园附近租赁住房的租金。戴德梁行数据显示,英国学生公寓租金在2023-2024学年上涨了8.02%,而床位供应年增长率仅为1%,这也显示该领域存在供需缺口和投资潜力。

海内外市场环境致资产甩卖,但非“一锤子买卖”

7月4日,据公开资料显示,上海南翔印象城MEGA的股权在6月发生变更,万科印力集团将其持有的48%股份出售给另一外资股东,同时保留2%的股份。

据了解,上海南翔印象城MEGA商业面积约18.6万平方米,可租赁面积超过10万平方米,位列上海已开业商业体前10位。2023年,南翔印象城总销售额突破46亿元,同比增长15%,位列上海销售额前10位。从租金收入角度来看,上海南翔印象城位列万科运营管理的商业项目第二位,增长势头稳定。

对于这一笔仍有利可图的资产,印力选择此时出售的原因,观点指数认为与其在2023年年报中披露的信息有关,也即是将通过大宗资产、股权交易兑现蓄水池,大规模增厚安全垫,并透露2024 年实现交易回款不低于 300 亿元。

而在其4月底举行的万科2023年度公司股东大会上,董事会主席郁亮也表示,万科将展开瘦身计划,已制定一揽子方案,通过坚定瘦身,调整融资模式,降解风险。除综合住区开发、物业服务、租赁公寓三大主业外,将清理和转让非主业的财务投资,每年完成200亿元商办等大宗资产交易。

而启动这种资产出售计划的并不止万科,万达、远洋等企业均有所动作,更甚者选择折价转让出售。

6月7日,远洋集团发布公告称,转让北京颐堤港二期64.79%的股权及相关债权,总代价40亿元,由中国人寿、太古地产联合接手。其中,中国人寿出资约31亿元,太古地产出资约9亿元,分别获得颐堤港二期49.895%、14.895%股权。项目交易完成后,中国人寿与太古地产将持有同等比例的股权,而远洋集团则不再拥有北京颐堤港二期的任何权益。

据远洋的公告披露,颐堤港二期出售事项预计录得未经审核亏损约17.63亿元。但受房地产市场下行的影响,集团面临重大流动性压力,难以通过惯常渠道取得融资。截至2023年末,集团流动负债超出流动资产约84.5亿元;借款总额约为961.4亿元,其中约697.5亿元须于一年内偿还、约110.3亿元须于一至两年内偿还,而现金及现金等价物仅19.9亿元。

目前这个项目仍在建造中,且远洋在为颐堤港二期提供开发资金中遇到极大困难,且该项目短期内不会为远洋集团带来现金回报。在市场下行、资金紧张的现况下,这个项目也自然成为出售的目标。虽是折价出售,却能带来大量现金流入,也有助于缓解远洋目前的流动资金困境。

不过,对于这个以办公为主的综合发展项目,远洋的出售也非“一锤定音”,同万科印力仍保留上海南翔印象城MEGA 2%的股份一样,远洋对于颐堤港二期依然具有优先报价权,可继续参与该项目的开发与运营。

整体来看,资产交易背后的原因不仅有将项目出售而达到“瘦身”、削减开支等目的,还有部分企业的项目因租金收入不高无法完全覆盖其贷款利息而进行出售。

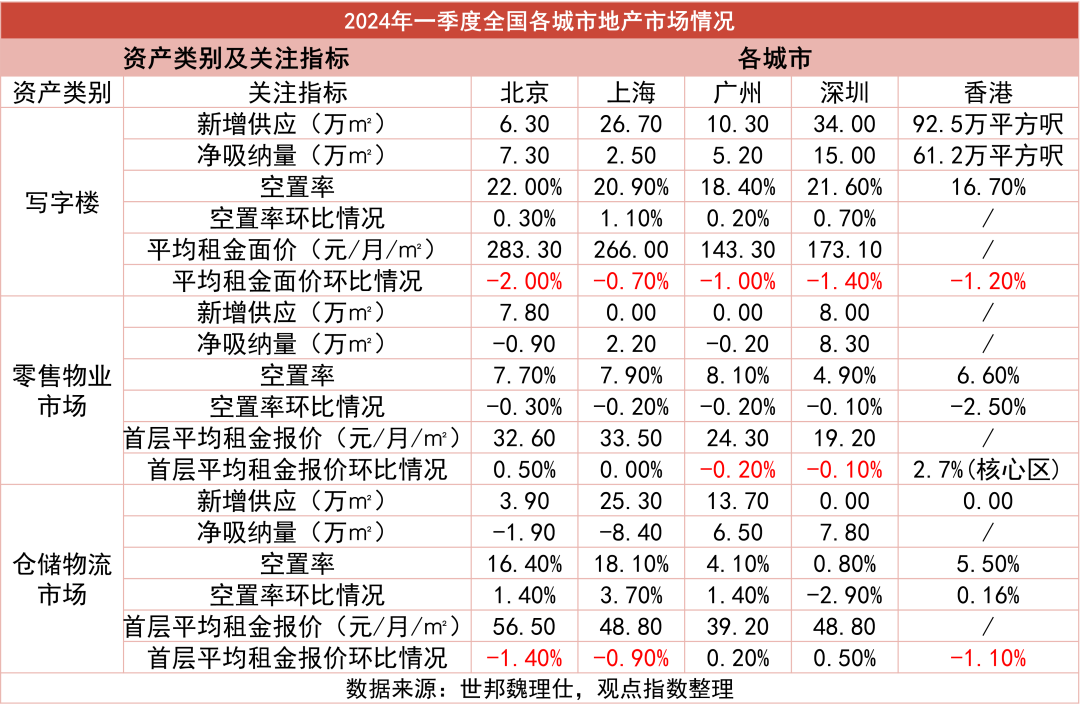

据世邦魏理仕数据,今年一季度北上广深及香港的写字楼、零售物业、仓储物流市场大多有租金环比下降的情况出现,这也带来大量资产易主的可能。

6月27日消息称,基汇资本计划向恒力收购太古城中心第三及第四座剩余35%的股权,此前二者在2019年以150亿港元的价格向太古地产收购了上述物业的部分股权。

据悉,基汇资本与恒力原计划利用太古城中心第三座及第四座产生的租金收入来支付一年两次的贷款利息。然而这两座物业的空置率较高,加之高利率的持续困扰,最终租金收入并不足以支付全部利息。消息表示,恒力尚未支付有关贷款利息。

该项目位于香港岛东区鲗鱼涌太古城,是港岛区规模最大的购物中心之一。从香港整体零售消费市场来看,2024上半年持续疲软,据香港零售管理协会统计数据,5月香港总销货价值的临时估值为305亿元,同比下降11.5%,相比4月不到300亿元略有好转,环比上月仅上升3%,由于7月中国内地游客旅游模式的改变(不以购物为主)、港人外游或北上以及奥运会举行,预计下半年香港零售行业可能依旧疲弱。

而近期惠誉评级也表示,其评级覆盖的中国及香港房地产公司在面临高息环境和写字楼业务压力下,利息覆盖率和评级空间均有所降低。近期香港零售销售的疲弱,如果情况持续,可能导致对零售租金收入构成下行风险。

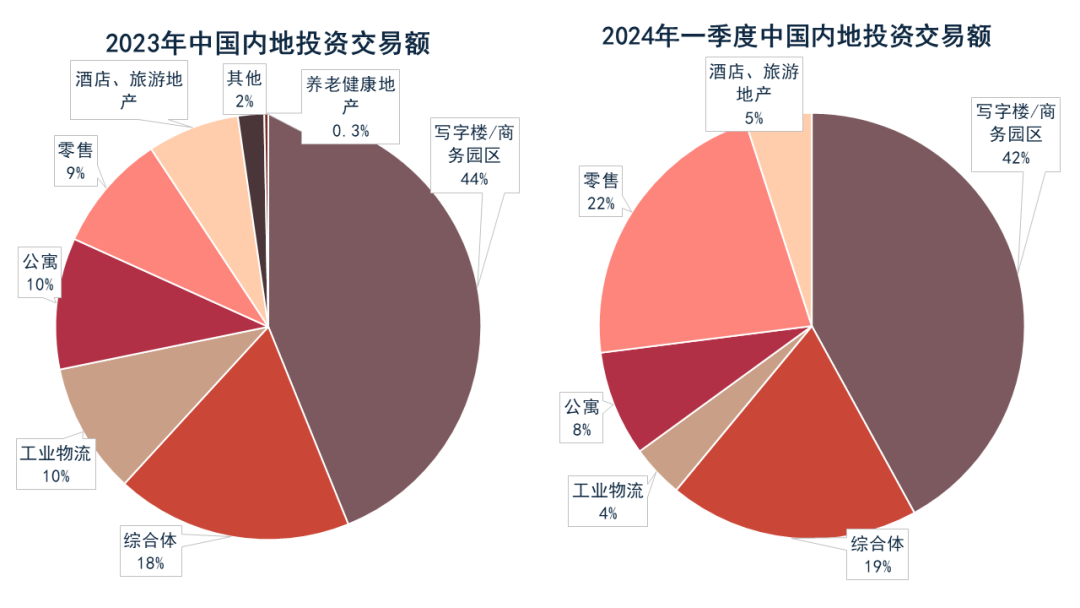

此外,戴德梁行数据披露,工业物流投资额在2023年的投资交易额度中占比10%,而2024年一季度工业物流投资额进一步降低至4%,下降了6个百分点。

数据来源:戴德梁行,观点指数整理

数据来源:戴德梁行,观点指数整理观点指数了解到,华东地区的物流园区平均空置率为19.2%,为中国五大地区(华东、华南、华北、华中及西南地区)之首,其二为华北地区,物流园区平均空置率高达19.0%。

从仓储物流市场的具体情况来看,2024年上半年上海地区净吸纳量为-24.1万㎡,空置率上升至26.5%,全市租金报价上半年累计下跌2.3%,报47.4元/㎡·月。这主要源自两方面:一方面是受新增供应的影响,另一方面则是受退租影响,原因包括食品,护肤品和家居行业的缩减面积或整合,进出口业务下滑以及新能源汽车相关企业的重新选址。

2024年上半年北京区域的物流租户同样由于自身业务量和利润率收缩导致退租及降级搬迁,上半年连续两个季度净吸纳量录得负值,合计-5.4万㎡,空置率升至历史最高点23.4%,上半年平均租金报价也下降至54.1元/㎡·月。

除却国内市场处于水深火热之外,海外同样面临着这种“困境”。

6月11日消息称,美国房地产巨头Related Companies将打折出售一栋写字楼,这栋物业地处纽约曼哈顿,降价幅度达到67%。该物业在2018年以1.53亿美元购入,如今或不到5000万美元出售,售价抵不过该栋写字楼的贷款余额(超过1亿美元)。

据市场数据,截至2023年年底,美国约1/5的写字楼处于空置状态,达到近40年来最严重的状态。

民企REITs走到台前,保租房类集体扩募申报

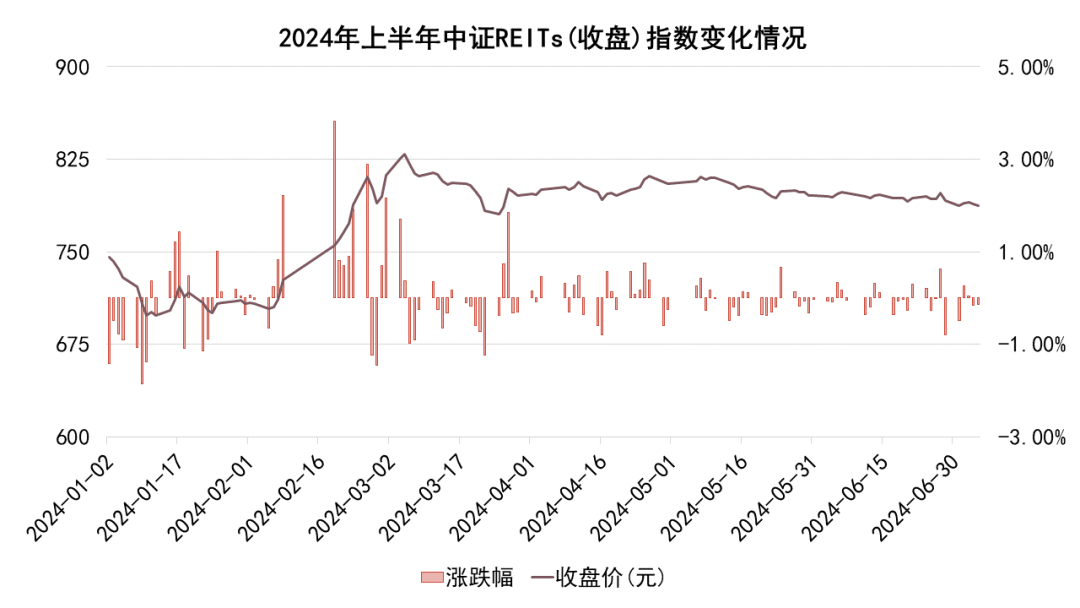

2024年上半年,REITs产品整体呈现先下跌后上升再进入横盘调整的过程。其中1月-6月的区间涨跌幅分别为-6.4%、12.27%、0.12%、1.15%、-1.18%、-0.48%,2月的区间涨跌幅变化最大。

数据来源:wind,观点指数整理

数据来源:wind,观点指数整理而2024年上半年中证REITs(收盘)指数的区间涨跌幅为4.65%,这也表示今年以来,国内基础设施公募REITs表现有所企稳。

纵观年内的REITs申报及发行情况,民企不断展示“存在感”。成功上市的嘉实物美消费REIT,与其他申报发行的消费基础设施REITs不同,不仅是首单民企消费基础设施REITs,还是首单具有商超零售业态的社区商业REITs项目。该REIT是民营企业资本盘活存量资产的样本,不仅展示了民企在推动资本市场创新上的积极作用,同时有助于引领民企不断推动REITs的申报发行。

若顺利发行,3月1日申报的中金联东科技创新产业园REIT也将成为我国首单民企园区公募REITs。观点指数了解到,中金联东科技创新产业园REIT的原始权益人是北京联东金园管理科技有限公司,联东作为不上市的企业,却一直未停下资产资本化的步伐。

例如2019年发行的“国君资管-联东U谷一期资产支持专项计划”,这项CMBS是中国产业地产市场首个成功发行的民营标准厂房租金类CMBS。

而民企不断走到台前也得益于2023年8月1日国家发改委等部门颁布的《关于实施促进民营经济发展近期若干举措的通知》,其中提及扩大基础设施领域不动产投资信托基金(REITs)发行规模,推动符合条件的民间投资项目发行基础设施REITs,进一步扩大民间投资。

截止至7月18日,2024年成功上市发行的REITs还有华夏华润商业REIT、华夏金茂商业REIT、国泰君安宽庭保租房REIT、中金印力消费REIT及华夏深国际REIT。

其中消费REITs是发行的主要类型,另两只为保租房REITs及仓储物流REITs,上交所今年以来未上市但状态更新为“通过”的REITs共8只,深交所今年以来未上市但状态更新为“注册生效”的REITs共3只。

其中易方达广州开发区高新产业园REIT于4月3日正式获批,也是广州市获批的首单园区基础设施REITs项目,易方达广州开发区高新产业园REIT的底层资产包括创新基地、创新大厦园区和创意大厦园区,均位于广州开发区科学城核心区域,总面积约27万平方米。

就广州市而言,5月31日,其发布了“1+3”政策,其中“1”是《广州市关于优化空间载体支撑制造业高质量发展的实施意见》,《实施意见》包括“总体要求”“主要任务”“保障措施”3大部分23项内容;“3”为3个“若干措施”,分别为《关于推动工业用地高效利用的若干措施》《关于支持工业厂房建设的若干措施》《关于加快工业园区高质量发展的若干措施》,共21条具体举措。

而政策中就提及支持产业园区开展REITs试点,对成功发行基础设施REITs产品的原始权益人发放一次性激励补贴,单个企业补贴最高不超过500万元。于此,易方达广州开发区高新产业园REIT在成功发行后也可直接享受政策的激励性补贴。

年内,已上市的5只保租房REITs中,华夏北京保障房REIT、红土创新深圳安居REIT、华夏华润有巢REIT三只保租房REITs也陆续发布了扩募启动公告。

5月23日,红土创新盐田港REIT发布扩募公告表示,拟购入基础设施项目暂定为北京市房山区朗悦嘉园项目、通州区光机电项目、大兴区盛悦家园项目、海淀区温泉凯盛家园项目。5月30日,华夏华润有巢REIT表示此次拟购入基础设施项目暂定为上海市的保障性租赁住房项目。6月1日,红土创新深圳安居REIT则表示认购深创投-深圳安居保障性租赁住房 2号资产支持专项计划,并最终投资于红土创新深圳安居REIT承福苑项目、南馨苑项目和空港花园项目三个保障性租赁住房项目。

CMBS方面,上半年共发行27只,发行总额为358.01亿元,占ABS总发行数的3.29%,占总发行金额的4.65%。与上年同期相比,数量及总额比重均有一定程度的下降,降幅为36.66%,去年同期共发行了37只CMBS,发行总额为613.22亿元。

观点指数认为CMBS的发行情况与房地产景气指数相关,且这项指数1-5月整体呈下降趋势,6月才开始缓慢回升。

数据来源:国家统计局,观点指数整理

数据来源:国家统计局,观点指数整理7月15日,国家统计局发布2024年1-6月份全国房地产市场基本情况。据了解,1-6月份全国房地产开发投资52529亿元,同比下降10.1%(按可比口径计算)。其中办公楼开发投资额为2160亿元,同比下降5.6%;商业营业用房开发投资额为3611亿元,同比下降13.2%。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)