中信建投陈果:市场重新转向大盘价值风格

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信建投证券研究 文|陈果 何盛

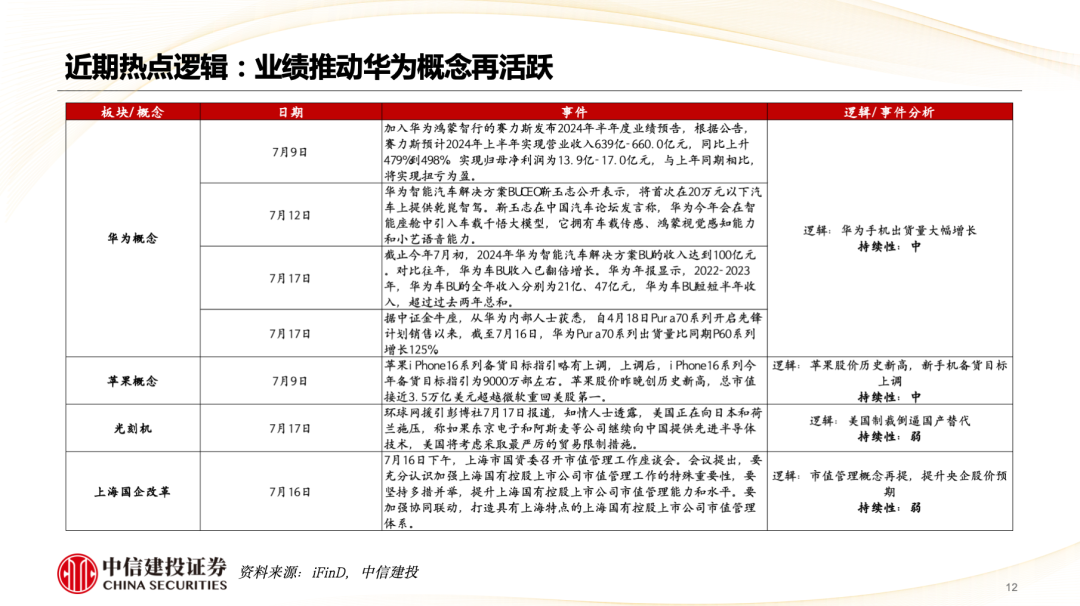

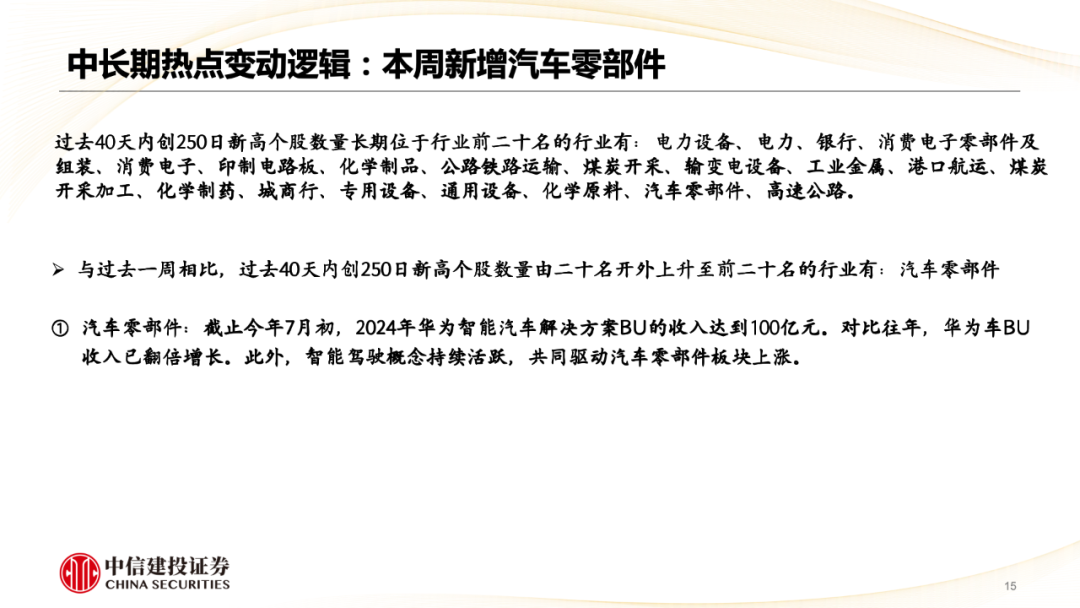

近期逻辑层面,上周(240715-240719,下同)房地产、消费电子、消费电子零部件及组装板块调整,新增半导体、公路铁路运输、轨交设备热点。中期热点层面,与此前5个交易日(240708-240712)相比,汽车零部件排名上升主要因为截止今年7月初,2024年华为智能汽车解决方案BU的收入达到100亿元。对比往年,华为车BU收入已翻倍增长。此外,智能驾驶概念持续活跃,共同驱动汽车零部件板块上涨。

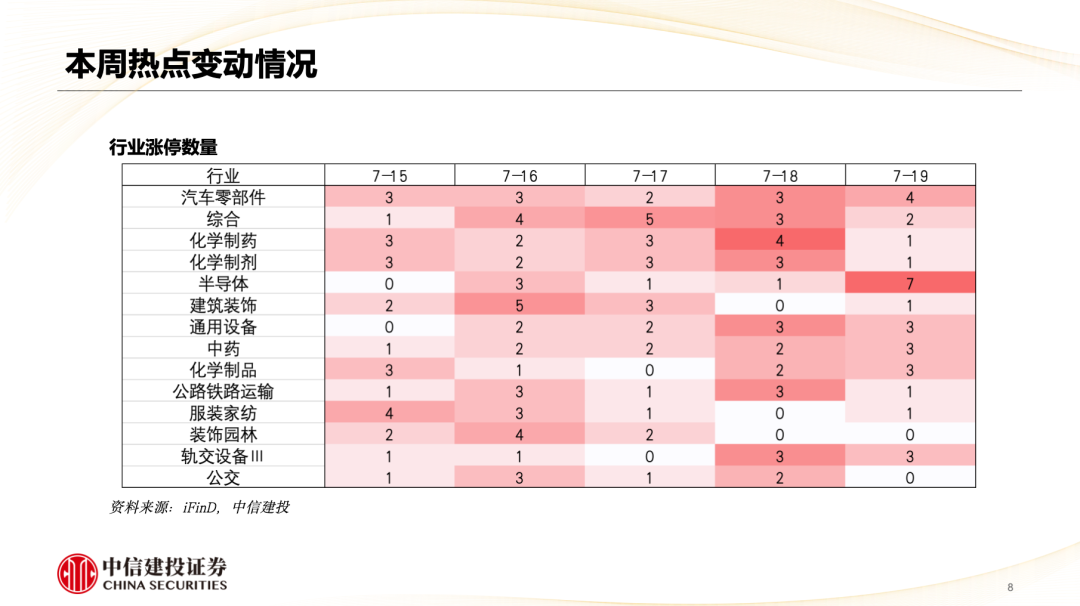

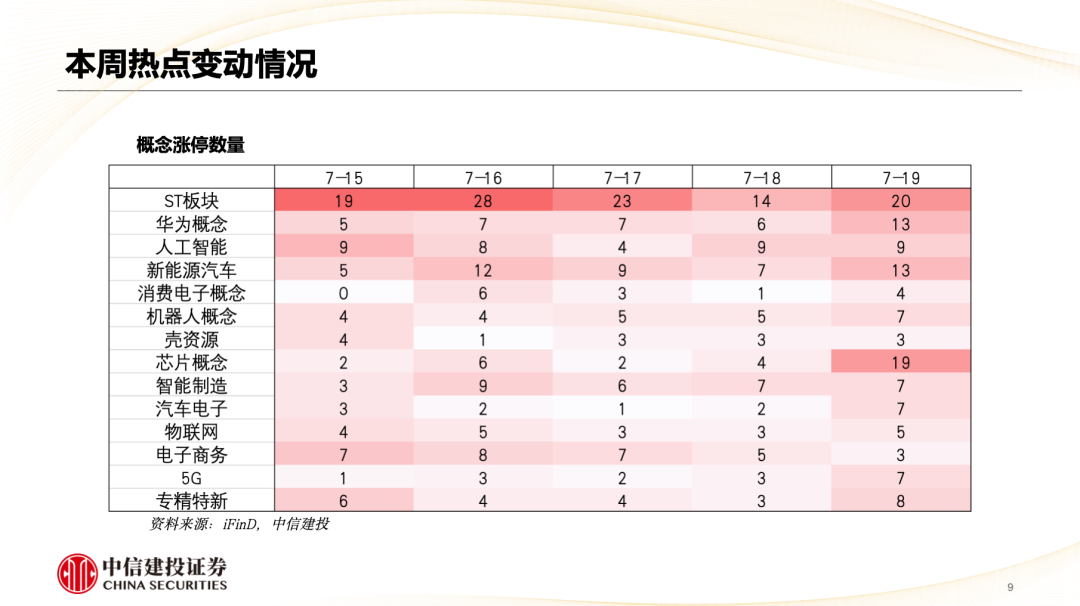

近期热点逻辑判别:从行业涨停数量来看,汽车零部件、综合、化学制药、化学制剂、半导体位居前五;从概念涨停数量来看ST板块、华为概念、人工智能、新能源汽车、消费电子概念位居前五。近期热点逻辑上来看,房地产、消费电子、消费电子零部件及组装板块调整,新增半导体、公路铁路运输、轨交设备热点。

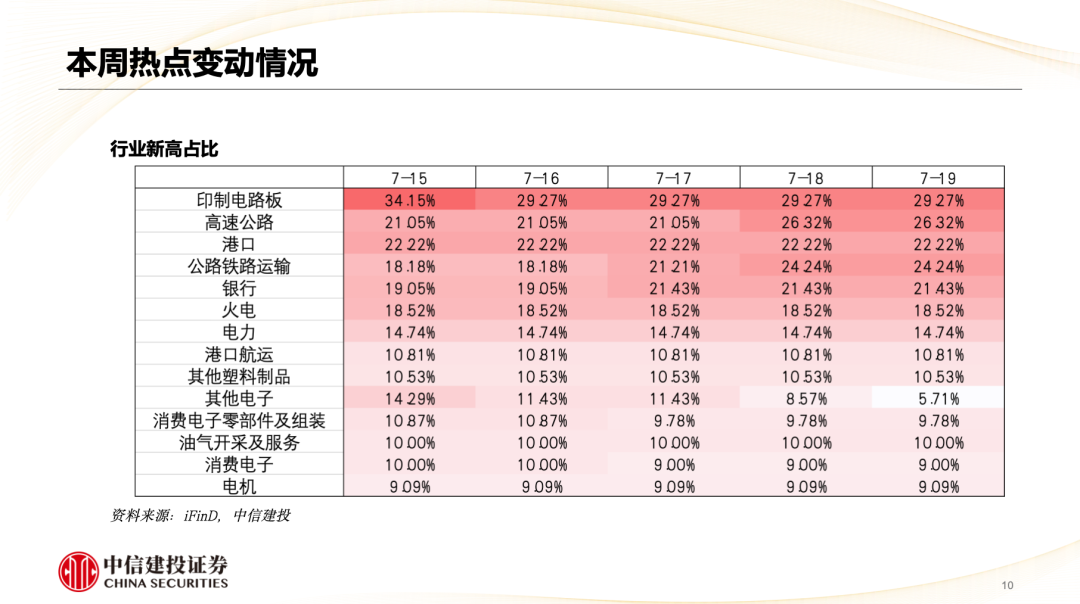

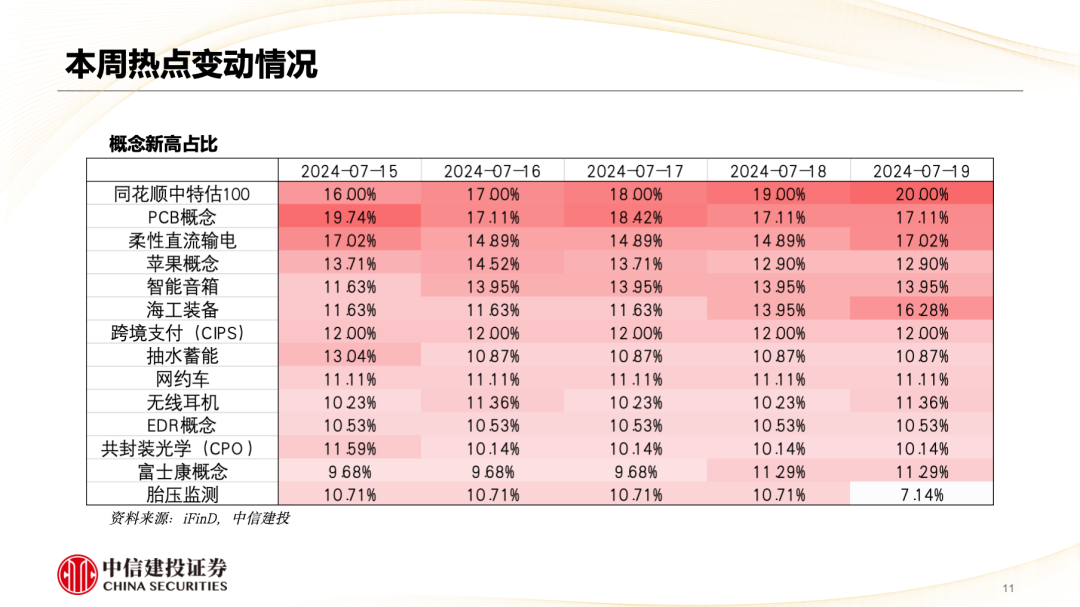

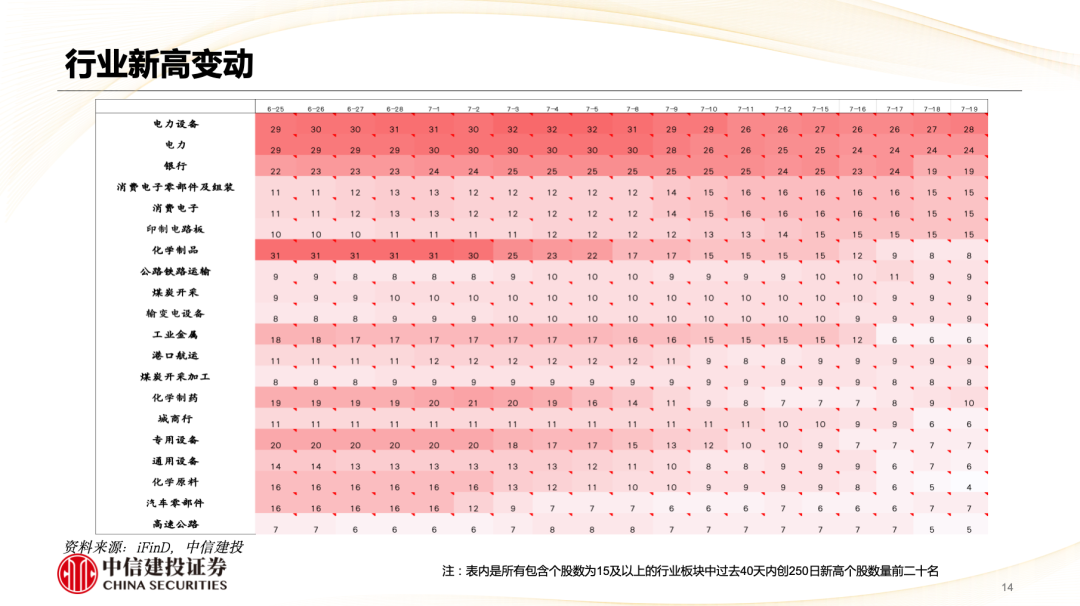

从行业新高看中期热点变动:过去40天内创250日新高个股数量长期位于行业前二十名的行业有:电力设备、电力、银行、消费电子零部件及组装、消费电子、印制电路板、化学制品、公路铁路运输、煤炭开采、输变电设备、工业金属、港口航运、煤炭开采加工、化学制药、城商行、专用设备、通用设备、化学原料、汽车零部件、高速公路。与此前五个交易日相比,汽车零部件排名上升主要因为截止今年7月初,2024年华为智能汽车解决方案BU的收入达到100亿元。对比往年,华为车BU收入已翻倍增长。此外,智能驾驶概念持续活跃,共同驱动汽车零部件板块上涨。

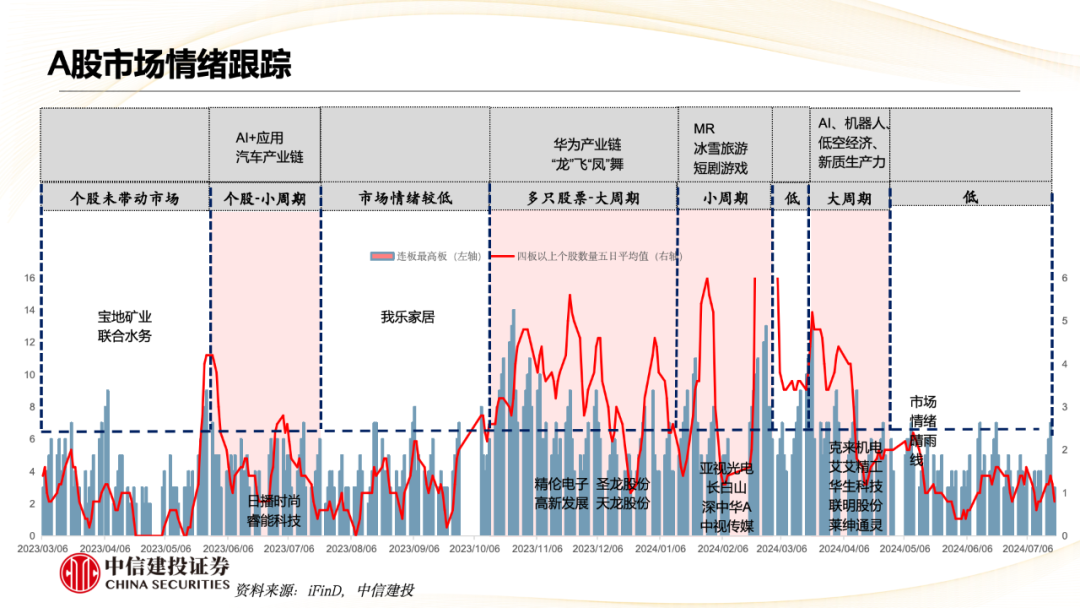

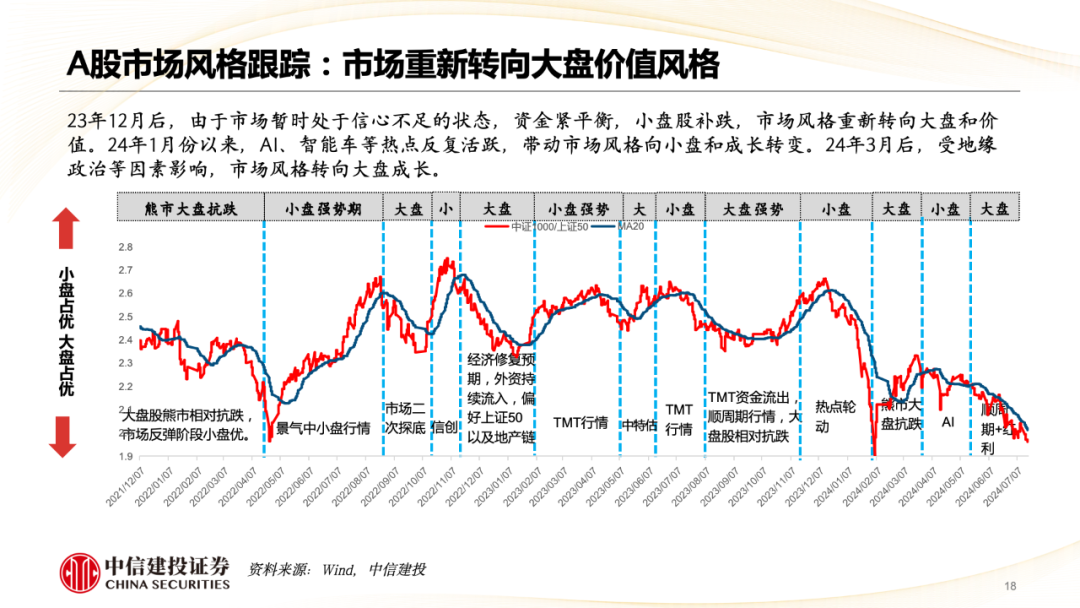

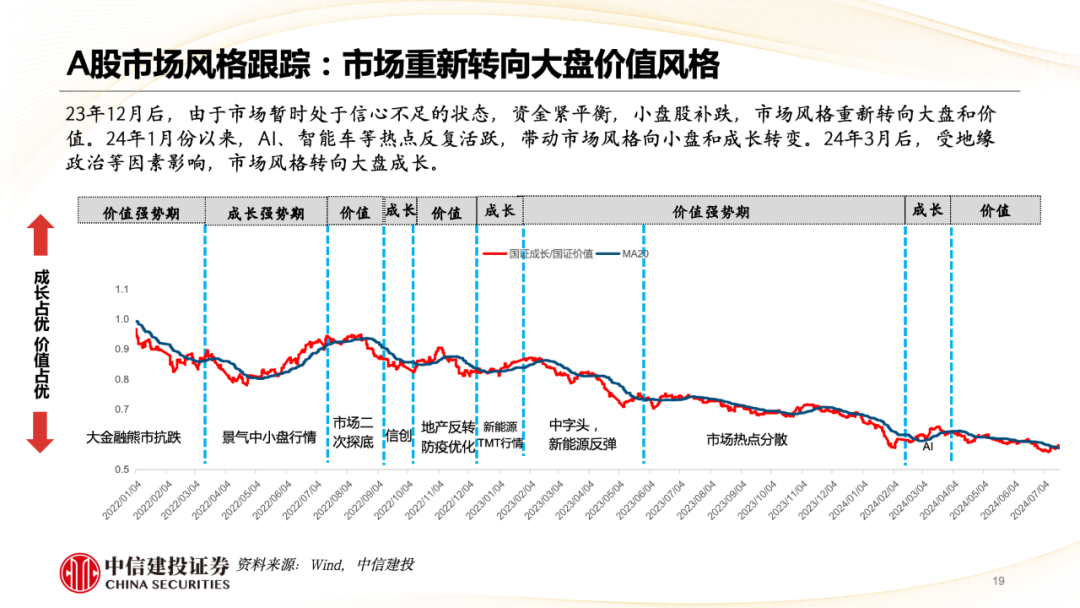

市场风格跟踪:23年12月后,由于市场暂时处于信心不足的状态,资金紧平衡,小盘股补跌,市场风格重新转向大盘和价值。24年1月份以来,AI、智能车等热点反复活跃,带动市场风格向小盘和成长转变。24年3月后,受地缘政治等因素影响,市场风格转向大盘成长。

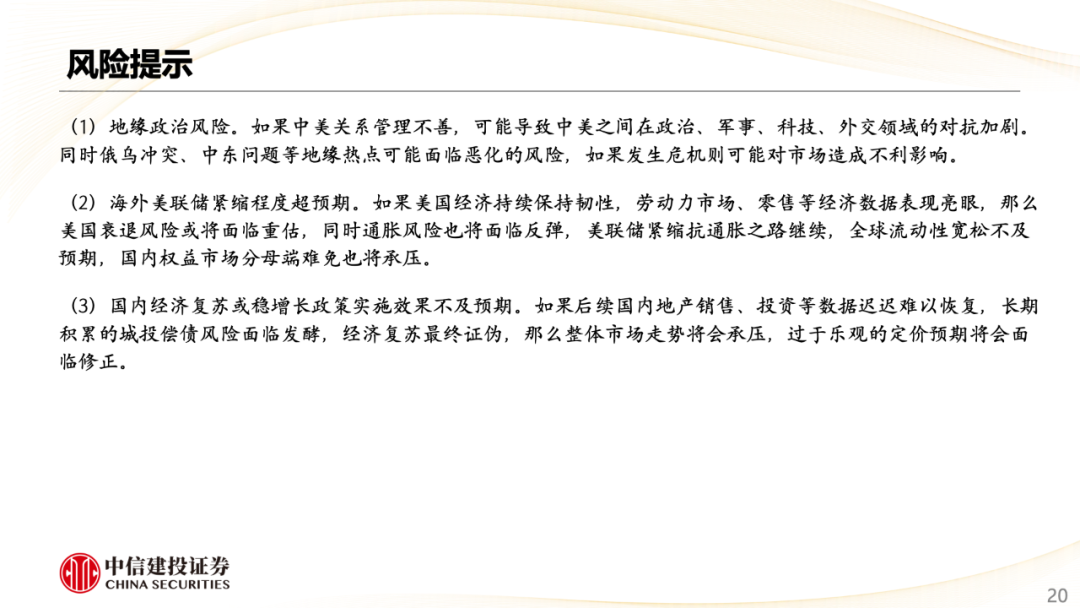

(1)地缘政治风险。如果中美关系管理不善,可能导致中美之间在政治、军事、科技、外交领域的对抗加剧。同时俄乌冲突、中东问题等地缘热点可能面临恶化的风险,如果发生危机则可能对市场造成不利影响。

(2)海外美联储紧缩程度超预期。如果美国经济持续保持韧性,劳动力市场、零售等经济数据表现亮眼,那么美国衰退风险或将面临重估,同时通胀风险也将面临反弹,美联储紧缩抗通胀之路继续,全球流动性宽松不及预期,国内权益市场分母端难免也将承压。

(3)国内经济复苏或稳增长政策实施效果不及预期。如果后续国内地产销售、投资等数据迟迟难以恢复,长期积累的城投偿债风险面临发酵,经济复苏最终证伪,那么整体市场走势将会承压,过于乐观的定价预期将会面临修正。

声明:此消息系转载自合作媒体,网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)