英伟达风头如日中天有三件事却不得不防

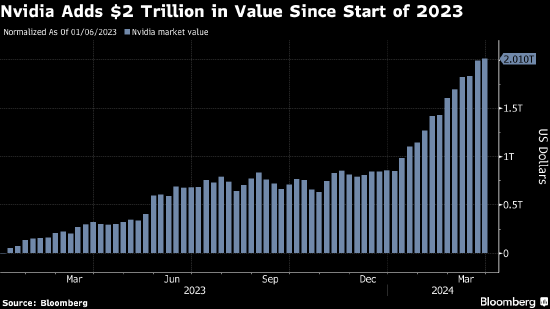

英伟达去年年初以来的雷霆涨势让多头都不由得担心其股价还有多少上行空间。

去年年初迄今,英伟达涨幅接近达550%这一惊人水平,虽然该公司的利润和收入增长是实打实的,华尔街人气也非常乐观,但股价这种幅度的上涨意味着提前消化了未来好几年的利润增速。现在英伟达已成为全球价值最高股票之一,过去15个月其市值扩增了2万亿美元。

Bleakley Financial Group首席投资官Peter Boockva补充说,基本面已经成为影响股价的次要因素,如今的交易令人有些忧虑。

虽然英伟达在人工智能芯片领域的优势地位看起来牢不可破,但以下几个因素值得提起警惕。

需求

英伟达是企业间“军备竞赛”的受益者。目前各公司竞相提高算力以发展人工智能业务。根据汇总的数据,这家芯片制造商的收入在上一财年增长一倍,今年料再增加81%。

虽然几乎没有迹象表明需求正在放缓,但半导体行业是有典型的盛衰周期的。纵观其50年发展历史,芯片制造业一直难以实现长期产能与需求短期波动的匹配,导致时不时出现供应的过剩或短缺。

像英伟达生产的高端芯片,生产周期往往超过一个季度,必须提前几个月向制造商订购。这使得做预测变得很有挑战,因为企业有时候也会看走眼。

据供应链分析,截至2023年末,微软、Meta、亚马逊、Alphabet Inc.对英伟达营收的贡献超过三分之一以上。这些大型数据中心所有者的购买放缓将导致英伟达收入受到冲击并重新调整增长预测,可能会影响股价走势。

看涨者认为现在还只是人工智能芯片的第一波购买浪潮,下一轮支出激增将来自其他行业,例如制药、造船、汽车业及政府部门。

竞争

当英伟达2024财年利润接近300亿美元之际,想分一杯羹的大有人在。与英伟达最接近的竞争对手AMD去年年底推出了人工智能加速器,预计今年该领域的收入将高达35亿美元。英特尔公司有自己的人工智能芯片系列,像微软、亚马逊AWS等客户也都有自己的芯片设计业务。

去年11月将英伟达评级从买入下调至持有的Edward Jones分析师Logan Purk表示,英伟达利润率如此之高,对于竞争者是很大诱惑,该公司在建立护城河方面做得非常出色,特别是软件领域,可每个人都想分块蛋糕。

英伟达首席执行官黄仁勋最近发布了一种新的芯片设计,接替风靡全球的H100芯片。当被问及竞争对手时,黄仁勋强调他不仅提供芯片,还提供网络以及快速部署人工智能数据中心所需的所有软件。黄仁勋把其他公司与英伟达的竞争描述为登山,分析师们基本上也同意这一点。

股价

根据汇编的数据,英伟达基于未来12个月利润预估的动态市盈率为37倍,高于年初时25倍左右的水平。

很多人将英伟达的崛起与互联网泡沫时代相提并论,当时思科这样的股票也曾经风头无两,受欢迎程度不输给现在的英伟达。

从那次泡沫破灭中得到的最大教训之一是,即使投资者对哪些公司将成功的判断可能是正确的,但建仓价格更为重要。

自2000年股价见顶以来,思科的年利润增长了超过三倍,但股价仍下跌了近40%。

AdvisorShares Ranger Equity Bear ETF的联席经理Brad Lamensdorf表示,“每当有热潮出现,人们兴奋百倍时,期望总是太高,最后他们一定会失望”。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)