刚刚过去的四月,今年市场的分水岭?

越来越多迹象显示,美国“滞胀”风险泰山压顶,市场被彻底吓坏,4月或成为今年市场的一个转折点。

4月最后一天公布的美国经济数据真的很糟糕:

一季度就业成本指数(ECI)环比增速意外创一年来最大纪录;2月凯斯席勒房价指数同比涨幅升至2022年11月以来最高水平;

4月芝加哥PMI大幅下滑,但企业成本显著上升;4月谘商会消费者信心指数跌至一年多以来最低;4月达拉斯联储服务收入指数暴跌。

隔夜美国股债双杀,国际原油继续下行,黄金和比特币也延续跌势。

而回顾整个4月,美国宏观经济简直就是一场灾难:美国花旗经济意外指数从4月初的40上方暴跌至7.6。

通胀卷土重来之际,美国股债双双调转车头,扭转过去半年来的强劲势头。

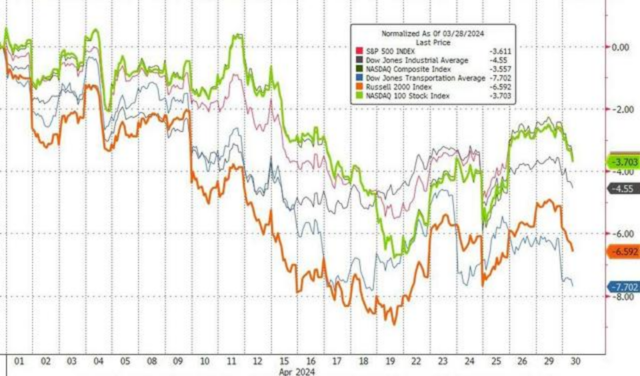

4月份标普500指数和纳指跌幅均超过4%,道指累跌5%,创2022年9月以来最大月跌幅。

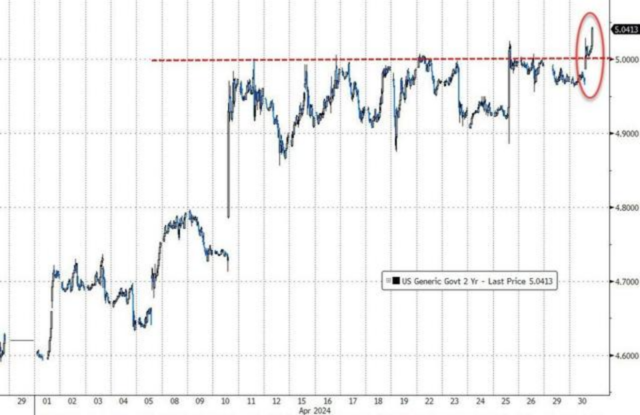

美债收益率一路走高,10年期和2年期美债收益率在4月份分别累计上升48个基点和42个基点,后者已经站上5%的关键心理关口。

美股“七姐妹”股价在4月份收跌,为去年10月份以来首次出现下滑。

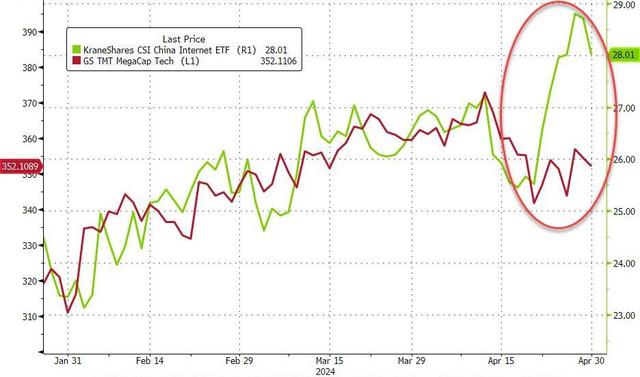

4月份,中概股大幅跑赢美国科技股,中证全球中国互联网指数4月累计上涨9.5%,高盛TMT Megacap Tech指数累计下跌2%。

金铜油在月中创出高点后月末全线回调,比特币4月跌去超过1万美元,跌幅达到16%。

与此同时,美元强势归来。美元指数已经连续第四个月上涨,月中大幅上涨。

美国金融市场风声鹤唳的背后,滞胀的威胁已经严重到无法被忽视。考虑到经济增长低于预期,而通胀全面高于预期,华尔街担心,一场堪比1970年代的大滞胀危机即将降临在美国。

1970年代大滞胀重演?4月利率决议公布在即,鲍威尔会放鹰吗?

摩根大通首席执行官Jamie Dimon上周曾警告:

是的,我认为这种情况(70年代式滞胀)有可能再次发生。现在看起来我们的状况更像70年代,1972 年的情况看起来相当乐观,但 1973年的状况却急转直下。

4月份更值得注意的事件是金融条件收紧。尽管金融状况只是略微收紧,但相较于之前市场预期的极度宽松环境,这种收紧趋势正式美联储所希望看到的。

美联储5月利率决议将在北京时间周四凌晨公布,目前华尔街的共识是本月将保持利率不变,届时美联储对于近期通胀趋势的看法成为本次决议的最大看点。

巴克莱预计,鲍威尔在当天召开的新闻发布会上将不得不承认通胀数据令人失望,同时可能会撤回之前关于政策具有限制性的表态。

巴克莱Ajay Rajadhyaksha分析师团队在本周公布的报告中表示,由于这次会议不会提供新的点阵图和经济预测,鲍威尔的表态可能会倾向于鹰派。不过,鲍威尔预计仍会降低市场对未来直接加息的预期。

4月会是分水岭吗?

对于投资者而言,问题的关键在于,美国股债的抛售会持续多久?

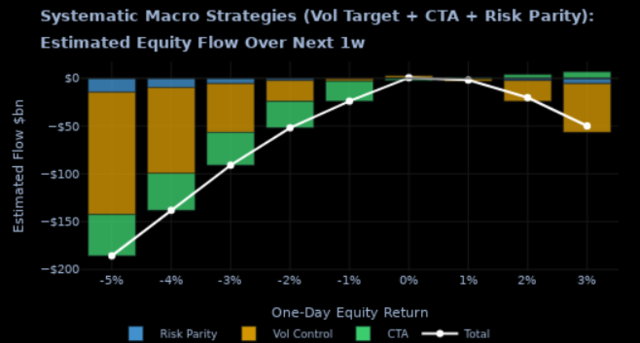

根据摩根士丹利量化分析,如果美股继续下跌,当前系统化基金由于多头头寸极度庞大,预计会被迫大量卖出股票头寸,导致股市进一步下跌。

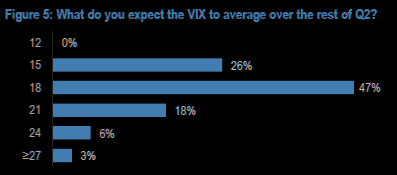

摩根大通近期进行的一项调查也显示,绝大多数受访者都预计今年剩余时间,VIX波动率指数会大幅上涨,这表明投资者担忧未来市场会更加波动、风险加大。

与此同时,巴克莱对债券和风险资产仍持有负面看法,该机构认为无论是固定收益资产还是风险资产,目前的风险都倾向于下行。

上周风险资产有所反弹,但我们认为这种反弹可能不会持续。尽管上周巨型科技股的强劲盈利暂时提振了市场,但市场的整体波动仍然剧烈。

即便经历了显著的卖压,固定收益资产(如债券)仍面临下行风险。市场对经济放缓的预期可能过于悲观,且大部分卖压是由于利率预期的上升,而非风险溢价的增加。量化紧缩不会像2023年底那样为债市提供提振;2024年拍卖规模可能会保持不变。

风险资产目前的价格仍然过高,且作为长期债券投资组合的对冲手段并不具有吸引力。

巴克莱强调了现金的重要性,该机构认为在当前剧烈波动的市场环境下,持有现金是一个相对安全的选择。

本文转自华尔街见闻,作者:卜淑情

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)