负重前行——2023年银行业绩回顾

中金货币金融研究

业绩回顾

2023年银行业绩体现出需求复苏偏弱环境下的银行业经营压力,但此前市场对此预期已较为充分。我们认为当前银行投资高股息仍是主线,推荐关注H股折价较高的国有大行,以及资产质量存在改善预期的银行;等待经济基本面信号更加明确后,优质银行将更具弹性。

摘要

截至3月31日绝大多数全国性银行和部分区域银行已披露2023年年报,总体符合我们预期。在财报中我们观察到尽管银行业经营仍然普遍承压,但通过以量补价、拨备贡献、成本压降等多种措施主动应对“过冬”成为主流。具体而言[1]:

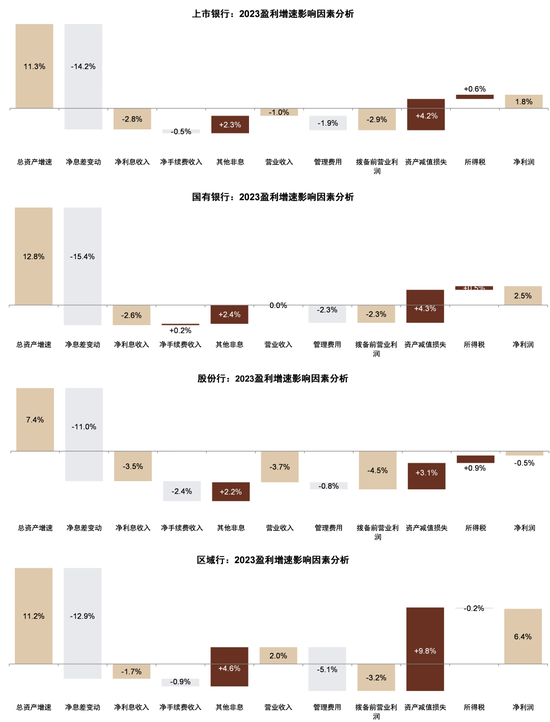

1. 利润增速从何而来?2023年上市银行净利润增长1.8%,相比2022年下滑5ppt,主要由较快的资产增速、其他非息收入和信用成本节约贡献;

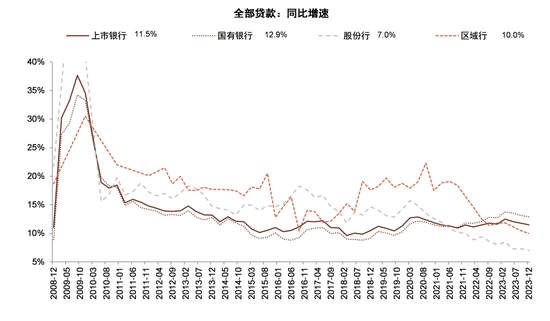

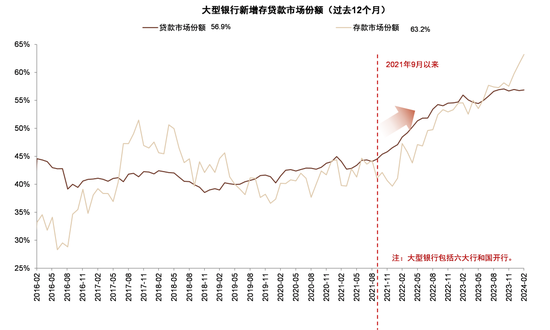

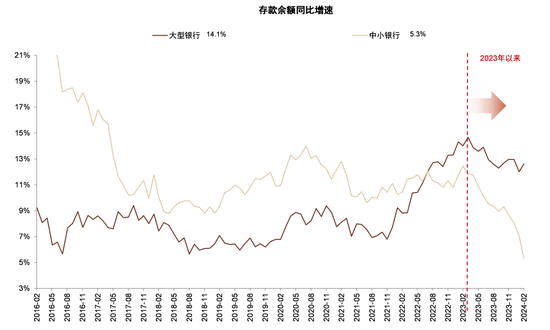

2. 国有大行市场份额提升。2023年上市银行贷款增速11.5%,但大中小银行分化加剧,大型银行以量补价,新增贷款、存款市场份额占比从2021年的40%左右分别上升至57%和63%左右;

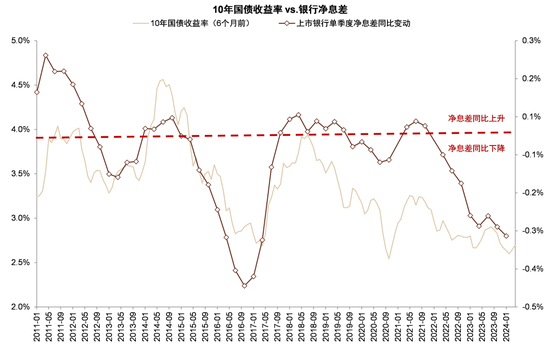

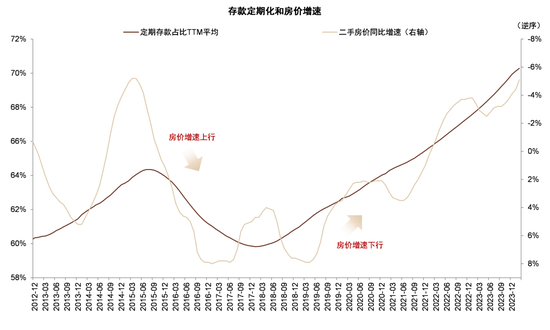

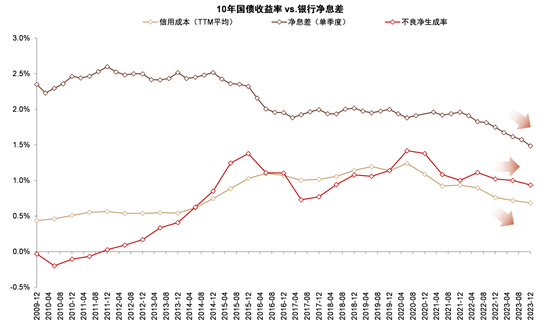

3.按揭降息后的息差压力。2023年全年息差平均下行幅度约为22bp,生息资产收益率下行16bp,主要由于LPR降息、贷款需求低迷、高息资产占比下降,而付息负债成本不降反升5bp,主要由于存款定期化趋势导致。

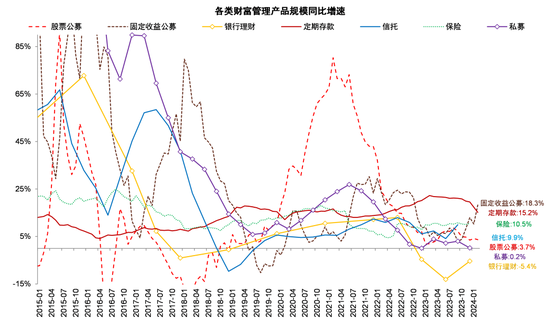

4.非息收入主要由投资收益贡献。2023年上市银行净手续费收入增速下降6%,主要由于财富管理相关收入拖累。2023年其他非息收入增长28%,主要由于债券投资收益贡献。

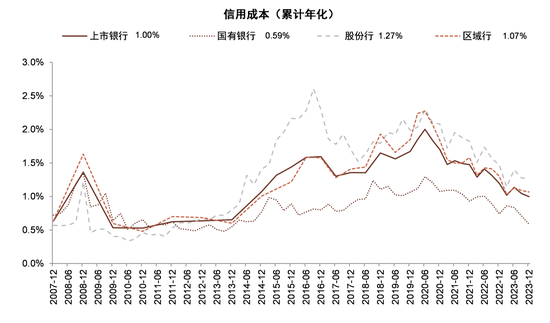

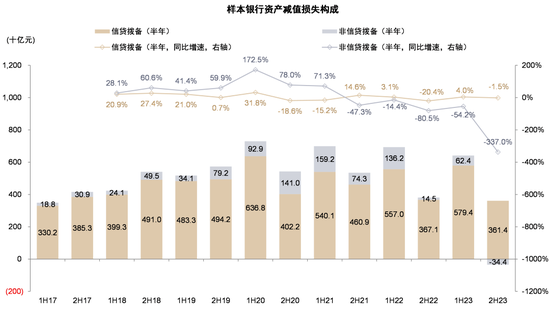

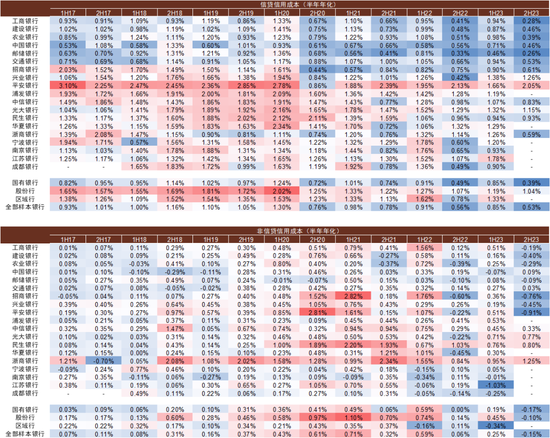

5.非信贷拨备回补贡献利润。2023年资产减值损失下降9%,信用成本压降至1.0%左右,对利润正贡献4.2ppt。我们推测信用成本的下降主要由于非信贷拨备回补贡献。

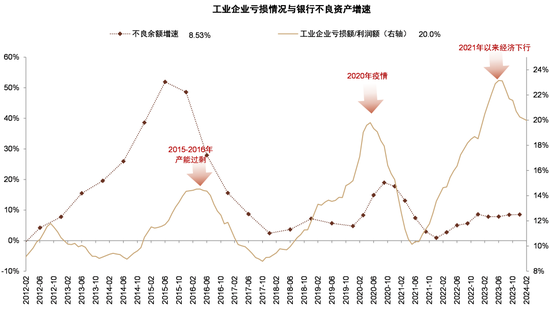

6.资产质量平稳。2023年底上市银行不良率/关注率1.27%/1.71%,仍位于历史低位;我们监测的18家上市银行2022年不良净生成率0.94%,相比1H23的1.00%和2022年的1.02%略有下降。在存量房地产融资展期和“一揽子化债”等政策下相关资产质量平稳,但银行信用卡、高利率消费贷、批发零售等领域贷款不良生成有所上升。

7. 更大力度的成本压降。2023年管理费用增长1.3%,相比2022年下降3.0ppt,其中股份行全年管理费用下降1.0%,主要由于营收承压背景下的业务费用和人员开支压降。

8. 部分银行提高分红比例。因为资产投放的差异,国有大行2023年核心一级资本充足率下降19bp,资本压力加大,而股份行核心一级资本充足率上升22bp,资本压力减轻。在此背景下,股份行中的招商银行、平安银行分别提高分红比例至35%/30%(此前分别为33%和12%)。

展望2024年,我们建议重点关注以下问题:

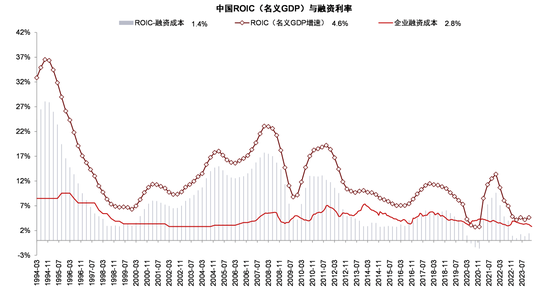

1. 息差能否见底?我们认为息差压力的根本原因并非仅由降息影响,宏观投资回报率(ROIC)的下降是根本原因。整体信贷需求环境偏弱导致资产收益率下降;与此同时,存款定期化趋势仍在加剧,导致存款降息后负债成本不降反升。我们在基准情况下预计2024年息差仍有10-20bp的收窄压力,行业息差可能下行至1.5%-1.6%。2025年年初由于LPR下调后贷款重定价影响可能仍有4bp左右的下行压力(参见《利率太高还是太低:降息后的思考》),后续走势取决于贷款需求恢复程度。政策方面,定期存款也存在20-50bp的下调空间以保持银行合理的利润和息差。

2. 拨备释放利润有多少空间?我们预计2024年营收增长承压的背景下,信用成本节约仍将对利润形成正贡献;但考虑到不良生成率绝对水平不低(样本银行0.9%左右,高于同口径下信用成本的0.7%),我们预计部分银行信用成本继续压降的空间可能也受限,导致2024年净利润增速放缓,特别是对于拨备水平较低的银行存在利润负增长的风险。

3.资产质量风险如何演绎?近年来不良率、关注率等指标总体较为稳定,并未由于地产、城投等领域风险而大幅上升,我们认为主要由于:保交楼、房地产贷款展期、城市融资机制等政策延缓了信用风险上升, “一揽子化债方案”下银行对城投债务的置换、展期、降息等减轻了还款压力;贷款总额增速较快,流动性充裕;较大力度的核销处置。在房地产市场恢复迹象尚不明确的背景下,地产、城投企业债务的资产质量(特别是信用债、非标资产)仍需动态观察,除此以外信用卡、消费贷、经营贷、批发零售等领域资产质量也值得关注。政策方面,或有必要继续通过财政、房地产等政策化解金融风险。

本文摘自2024年4月2日已经发布的《负重前行——2023年银行业绩回顾》的精简版,如需获取全文请联系中金银行团队或点击“原文链接”登录中金点晴查看

风险

经济复苏低于预期,房地产和地方隐性债务风险。

Text

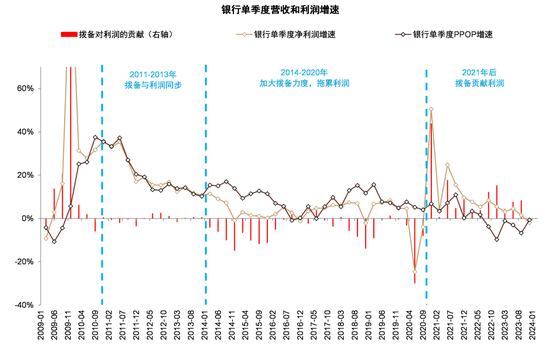

图表:2021年以后资产减值损失对利润增速为正贡献,4Q23贡献下降

资料Wind,中金公司研究部

图表:上市银行2023盈利增长贡献拆分:利润增速主要由贷款“以量补价”、其他非息收入和拨备贡献

资料Wind,中金公司研究部

图表:上市银行2023盈利增长贡献拆分

注:单位为百分点。

资料Wind,中金公司研究部

图表:国有银行贷款增速超过中小银行

资料Wind,中金公司研究部

图表:大型银行存款和贷款净增量的市场份额都明显上升

资料Wind,中金公司研究部

图表:存款降息后,中小银行存款压力明显加大

资料Wind,中金公司研究部

图表:净息差同比转正一般需要伴随国债利率出现50bp以上的上行

资料Wind,中金公司研究部

图表:实体经济投资回报率的低迷是息差压力的根本原因

资料Wind,中金公司研究部

图表:存款定期化趋势可能与房价增速下行有关

资料Wind,中金公司研究部

图表:主要财富管理产品规模增速低迷,但固收类公募规模增速上升

资料Wind,中金公司研究部

图表:息差下降背景下信用成本下降稳定利润,但不良生成仍然不低

注:不良净生成率采用18家样本银行数据估算。

资料Wind,中金公司研究部

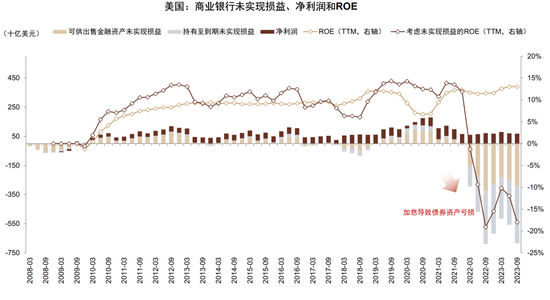

图表:利率保持高位,3Q23末美国银行AFS和HTM资产出现6000亿美元“浮亏”

注:未实现损益包括AFS和HTM资产资料FDIC,中金公司研究部

图表:工业企业亏损比例处于历史高位,但不良余额增速相对平稳

资料Wind,中金公司研究部

图表:信用成本位于低位,继续下降空间可能有限

资料Wind, 中金公司研究部

图表:2023年下半年银行非信贷资产减值损失明显下降

注:样本银行包括六大行、招商银行、兴业银行、平安银行、浦发银行、中信银行、光大银行、民生银行、华夏银行、浙商银行

资料Wind,中金公司研究部

图表:上市银行信贷和非信贷信用成本估算

注:非信贷信用成本使用非信贷资产减值损失/非贷款生息资产规模估算,不同银行口径存在一定差异,仅供参考。

资料Wind,中金公司研究部

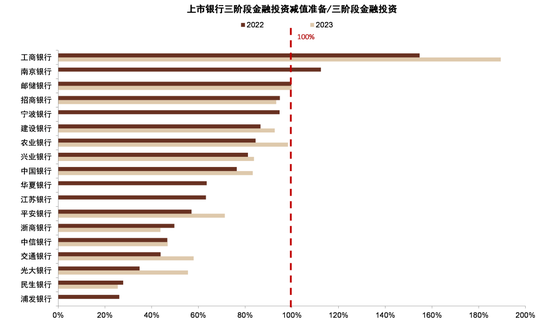

图表:部分银行三阶段金融投资减值准备/余额比例较低

注:不同银行存在一定口径差异,仅供参考。

资料Wind,中金公司研究部

[1]以下分析均针对已披露年报的21家上市银行。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)