华熙生物交上市后最差成绩单核心护肤品牌淘宝+抖音GMV大降、注射医美先发优势渐退|医美年报季

出品:财经上市公司研究院

作者:新消费主张/cici

近日,华熙生物发布了2023年业绩快报。公司共实现营收63.59亿元,同比下降4.37%;共实现归属于母公司所有者的净利润5.87亿元,同比下降39.5%。除此之外,公司的销售净利率进一步下降至10%以内,公司股价更是较2021年高点下降80%。那么,是什么原因使得公司在2023年交出了上市后最差的“成绩单”?

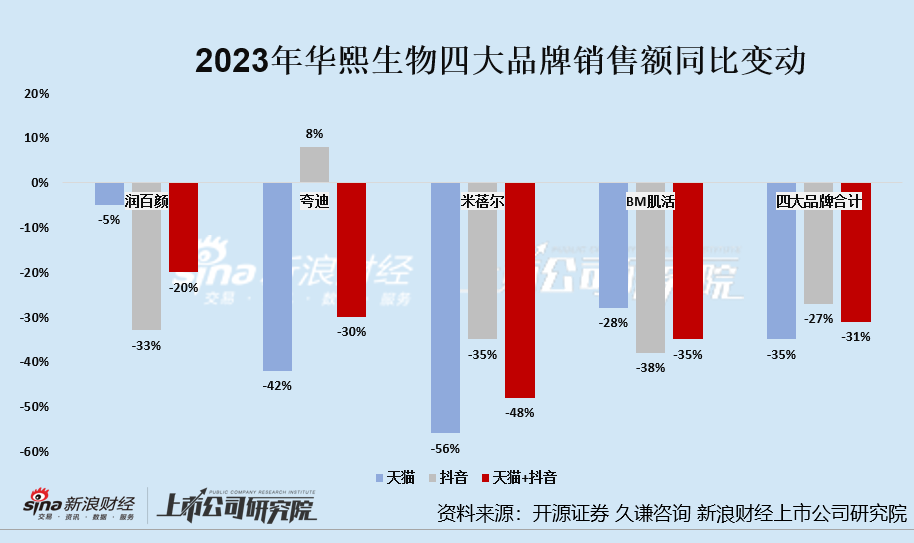

公司整体业绩承压首要原因或在于其功效性护肤品业务销售表现较差,2023年华熙生物四大护肤品牌销售承压,淘宝+抖音渠道销售额均较大幅度下滑。

同时,或是由于近年来华熙生物将较大的精力投放至功效性护肤品、功效性食品领域,公司注射医美领域后续预期或也难容乐观,除了在注射用玻尿酸领域具备一定的先发优势外,华熙生物在注射医美产业链上游生产厂商都在纷纷布局的“肉毒素”及“再生注射剂”领域的布局都略显落后。

上市后最差的“成绩单”:业绩双降、归母净利润降4成 销售净利率降至不足10%

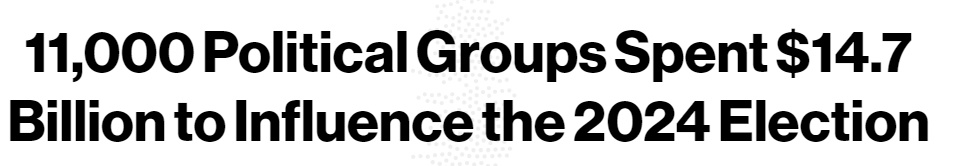

华熙生物业务主要围绕原料业务、医疗终端业务、功能性护肤品业务、功能性食品业务四大业务展开。从2021年后,华熙生物的业绩增长便开始降速。2021年-2023年,华熙生物的营业总收入分别为49.48亿元、63.59亿元、60.81亿元,分别同比变动+87.93%、+18.53% 、-4.37%;归母净利润分别为7.82亿元、9.71亿元、5.87亿元,分别同比变动21.13%、24.11%、-39.50%。2023年,公司营收和归母净利润均同比下降,无疑是提交了上市后最差的年度成绩单。

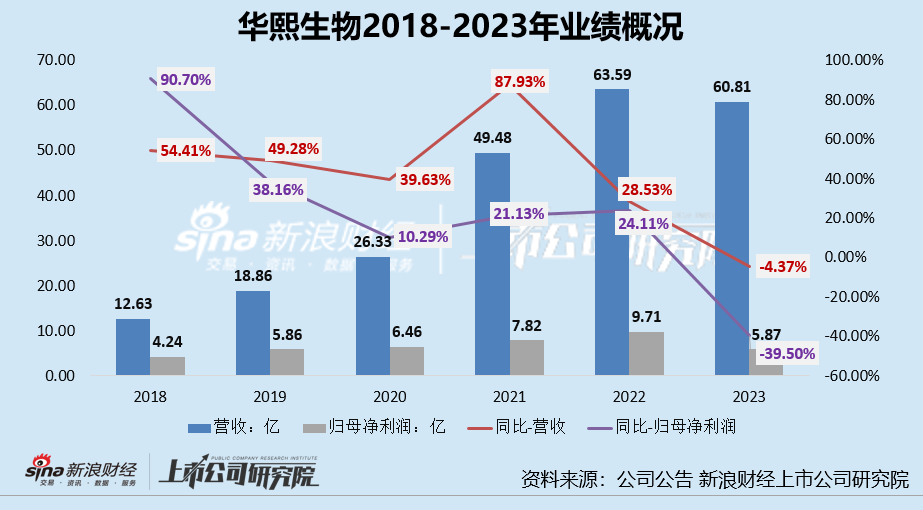

除此之外,通过公司的业绩快报,我们可以发现其2023年销售净利率(归母净利润/营业总收入)进一步下降至不足10%。2019-2023年,华熙生物的销售净利率分别为31.06%、24.53%、15.81%、15.27%、9.66%

业绩增长放缓甚至出现业绩双降,投资者也纷纷“用脚投票”,华熙生物股价表现也难容乐观。2021年7月,华熙生物的股价曾创下314.99元/股的历史高位,市值一度超过1400亿元。但在此之后,其股价便一路震荡下行,截至3月1日收盘,华熙生物的股价为63.51元/股,市值仅剩306亿元。两年多的时间,华熙生物的股价已下跌近80%,总市值已蒸发千亿。

(资料wind资讯)

(资料wind资讯)

是什么使得华熙生物业绩、股价双杀呢?我们认为主要在于两点原因,其中最重要的一点原因在于,2023年华熙生物四大护肤品牌销售承压,淘宝+抖音渠道销售额均较大幅度下滑,而这也是公司业绩承压的最核心原因;其次,注射医美领域的布局预期不容乐观,除了在注射用玻尿酸领域具备一定的先发优势外,近日注射医美产业链上游生产厂商都在纷纷布局的“肉毒素”及“再生注射剂”领域的布局,华熙生物都略显落后。

功效性护肤品销售承压 四大品牌“淘宝+抖音”销售额均大幅下滑

成也功效性护肤品业务,败也功效性护肤品业务。2023年,对于国内美妆护肤市场而言,无疑是充满“变数”的一年,竞争加剧、分化加剧。在完全摆脱疫情影响的一年里,不断有新的品牌突破重围闯进大众视野,有老国货品牌重回高增长,同时也有昔日大火品牌GMV大幅下滑,而华熙生物旗下四大核心功效护肤品牌或就属于GMV下滑的那一类。

同时,华熙生物的业绩增速双降、净利率下滑,也与昔日业绩增长“抓手”——功能性护肤品业务增长乏力有重要关系。目前,华熙生物旗下拥有“润百颜”、“夸迪”、“BM 肌活”、“米蓓尔”等多个品牌,涵盖次抛精华、膏霜水乳、面膜、手膜、眼膜、喷雾、头皮护理、母婴、男士个护及部分彩妆产品。

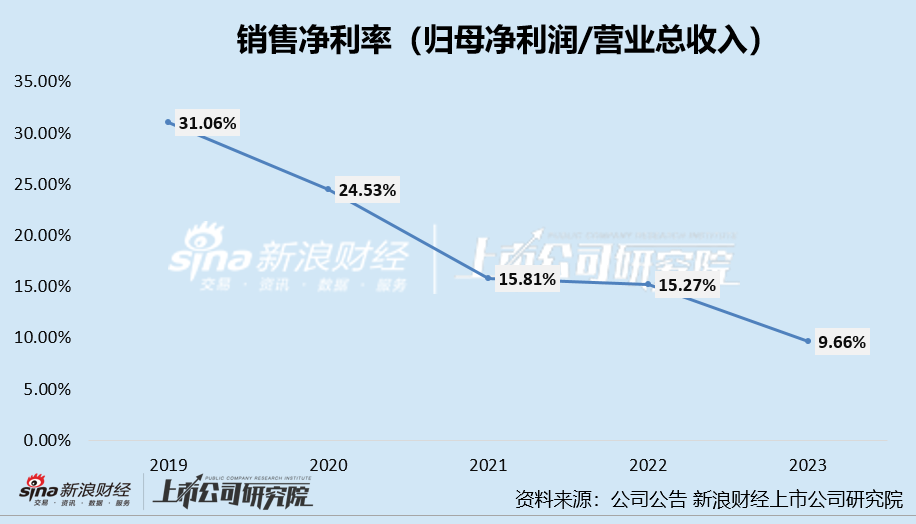

本次业绩快报并未分业务披露营收规模及同比变化,但从2023年半年报及2023全年核心线上渠道“抖音+快手”的销售情况来看,华熙生物功效护肤品业务显著承压。首先,在2023年上半年,华熙生物四大核心功效性护肤品牌的销售额均同比下降。其中,“润百颜”共实现营收6.32亿元,同比下降2.04%;“夸迪”共实现营收5.43亿元,同比下降10.10%;“米蓓尔”共实现营收2.17亿元,同比下降16.81%;“BM肌活”共实现营收3.41亿元,同比下降29.62%。

(资料公司半年报)

(资料公司半年报)

另外,虽然包含2023年下半年四大品牌销售额的数据还未具体披露,但2023年全年华熙生物四大品牌天猫和抖音渠道销售GMV绝大多数不同程度下滑。

其中,润百颜天猫渠道销售额同比下降5%,抖音渠道销售额同比下降33%,天猫+抖音渠道合计销售额同比下降20%;夸迪天猫渠道销售额同比下降42%,抖音渠道销售额同比微增8%,天猫+抖音渠道合计销售额同比下降30%;米蓓尔天猫渠道销售额同比下降56%,抖音渠道销售额同比下降35%,天猫+抖音渠道合计销售额同比下降48%;BM肌活天猫渠道销售额同比下降28%,抖音渠道销售额同比下降38%,天猫+抖音渠道合计销售额同比下降35%。

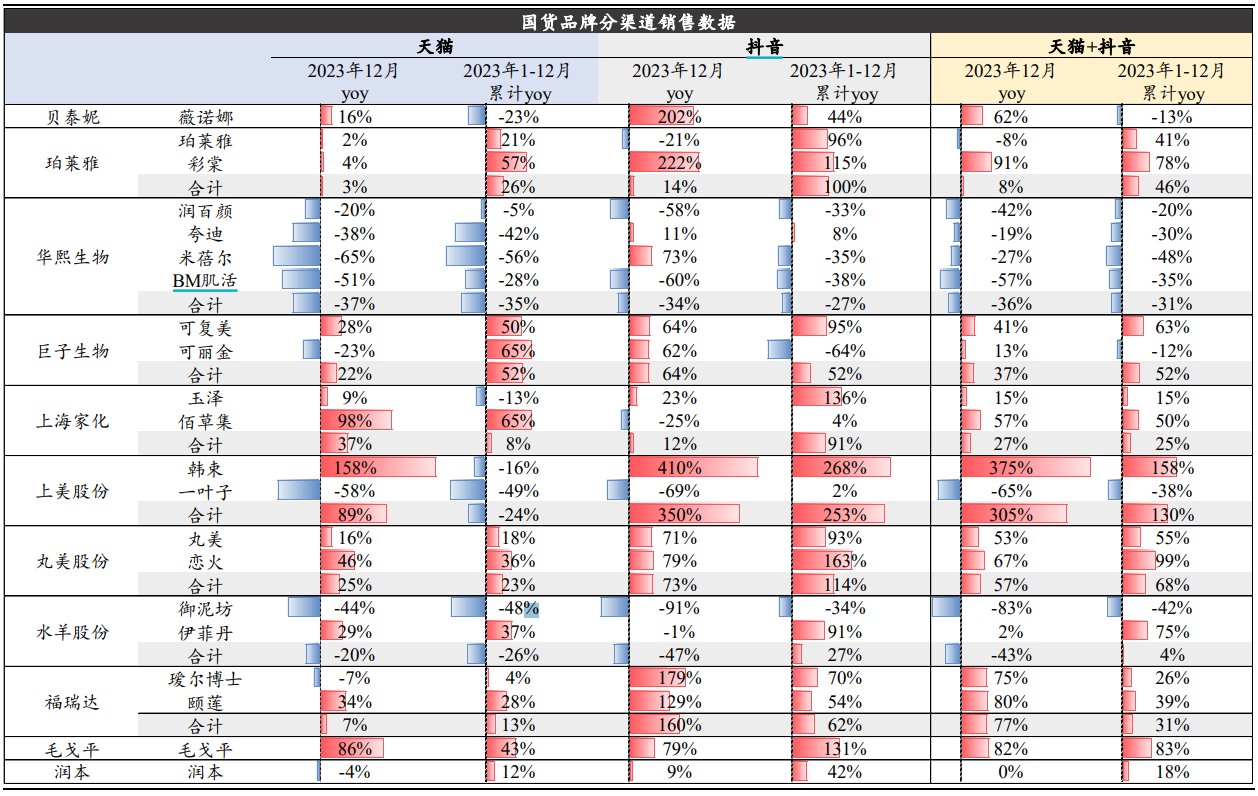

值得关注的是,华熙生物四大品牌销售额承压并非行业普遍现象,与华熙生物不同的是,绝大多数上市公司核心品牌抖音+天猫渠道的销售额多为同比增长状态,如珀莱雅旗下珀莱雅品牌、彩棠品牌,巨子生物旗下的可复美品牌,上海家化旗下的玉泽、佰草集品牌,上美股份的韩束品牌,丸美股份旗下的丸美品牌、恋火品牌等,2023年1-12月天猫+抖音销售额都均同比增长。

(资料开源证券研究所、久谦咨询)

(资料开源证券研究所、久谦咨询)

医疗终端布局从领先到落后 注射玻尿酸先发优势渐失、错失肉毒素风口

注射医美,向来都是医美产业链上游公司的必争之地。从整个医美市场来看,中国医美行业仍以注射类轻医美为主要形式。从消费品类看,“玻尿酸”和“肉毒素”为消费者选择注射医美的主要产品,但近年来“再生注射剂”领域布局也成为医美产业链上游企业的重点布局方向之一。以下,我们将从“玻尿酸”、“肉毒素”及“再生注射剂”三个领域来看华熙生物相比行业竞争对手的布局。

首先,从注射医美产业链上游的“注射玻尿酸”产品来看,早期,华熙生物正是凭借在注射用玻尿酸领域的先发优势,成为国产玻尿酸头部厂商,同爱美客、昊海生科并称为“医美三剑客”。

目前玻尿酸市场各品牌竞争已十分白热化,进口品牌和国产品牌平分秋色,国内获批的玻尿酸产品已高达数十种。具体可分为以乔雅登、瑞蓝等为代表的欧美系玻尿酸,以艾莉薇、伊婉等为代表的韩系玻尿酸、和以嗨体、逸美、法思丽、爱芙莱、欣菲聆、舒颜、馨妍、娇兰、塑欣2款、奥昵、爱美飞、逸美2等为代表的国产玻尿酸。除此之外,还有很多玻尿酸品牌处于审批状态中,如江苏吴中代理的HARA玻尿酸。

随着越来越多的品牌获批,华熙生物在注射用玻尿酸领域的先发优势,或也正随着市场参与者的增多而有所减少。

其次,从近年来注射医美产业链上游都在纷纷布局的“肉毒素”产品来看,华熙生物更是数年布局一场空,“起了个大早,赶了个晚集”。

相比较之下,中国肉毒素审批流程复杂,因此目前仅有五款产品获批,分别为衡力、保妥适、乐提葆和、吉适西马,该细分赛道显然不如玻尿酸赛道拥挤。所以,肉毒素便成为了医美产业链上游各公司前瞻性布局的核心领域,各公司纷纷通过代理和股权投资等方式布局肉毒素领域,华熙生物也不例外。

2015年7月,华熙生物与韩国Medytox成立了合资公司——华熙美得妥(“Medybloom”),意在联手开发、拓展注射用A型肉毒毒素的中国市场。2016年8月,在完成独家代理协议的签署工作后,华熙美得妥拥有Medytox相关产品在中国大陆地区的独家代理权,并承担相关产品在中国大陆地区的注册工作。

一切按计划进行,直到2020年4月,韩国检察院对Medytox的首席执行官提起了刑事诉讼。同年6月,韩国食品医药品安全厅撤销了Medytox公司生产的A型肉毒毒素Meditoxin的批准文号,并无限期暂停Meditoxin三种规格产品的生产、销售和使用。该产品正是华熙生物拟与Medytox合作的产品之一。这场意外的发生,对华熙生物在肉毒素领域前瞻性布局的打击,无疑是沉重的,这也使得华熙生物在肉毒素领域的布局落后于竞争对手数年。

最后,从当下“大热”的再生注射医美产品(不包含原料产品)来看,目前获批的产品包括华东医药旗下的伊妍仕少女针,爱美客旗下的濡白天使,长春圣博玛旗下的艾维岚及江苏吴中旗下的Aesthefill童颜针,同样未见到华熙生物的身影。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)