涨势暂歇,沪指险守3100点,国有大行齐“发红包”,高股息又香了?银行ETF(512800)逆市收涨0.58%!

节前最后一个交易日(4.30),沪指震荡整固险守3100点,连日大涨的双创方向收敛回调,创业板指跌超1%,两市成交额连续第3个交易日突破万亿元,但较上一交易日缩量1800亿元。北向资金未能接力加仓,全天净卖出86.17亿元,4月整体仍累计加仓逾60亿元,为连续3月净买入。

盘面上,行业跌多涨少,超3200只个股下跌,家用电器、银行、煤炭等行业逆市上扬,高股息板块显著回暖,显示市场风险偏好有所收敛。银行ETF(512800)、标普红利ETF(562060)场内价格分别收涨0.58%、0.37%。

今日市场重回震荡,分析人士指出,经济数据不及预期或是主因。早盘发布的4月份制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为50.4%、51.2%和51.7%,比上月下降0.4、1.8和1.0个百分点。显示我国企业生产经营活动仍处于扩张区间,但有所放缓。

展望后市,申万宏源认为,没有重大下行风险成为一致预期,该调整的方向还是会调整,但幅度有限。市场总是在找机会,眼前的机会空间不大,就抢跑中远期的投资机会。高股息资产中期占优,高切低快速轮动后有望回归。

月报数据显示,截至3月末,标普红利ETF(562060)跟踪的标普A股红利指数股息率为7.18%,同期10年期国债收益率仅为2.3%,展现出突出的配置性价比。

【ETF全知道热点收评】下面重点聊聊银行、食品两个板块的交易和基本面情况。

一、“红包雨”来了,五大行集体出手!银行ETF(512800)逆市收涨0.58%,近3日吸金1.5亿元!

市场谨慎情绪再起,银行板块逆市活跃,42只上市银行近7成飘红,常熟银行涨6%,领涨板块,公告显示其一季度盈利大增19.8%;浦发银行涨近4%,青岛银行、江苏银行、浙商银行均涨逾2%,成都银行、长沙银行、邮储银行等涨幅居前。

A股顶流银行ETF(512800)场内价格收涨0.58%,再显逆市防御性,日线两连阳,全天成交额1.71亿元。

主力尾盘密集涌入银行股,截至收盘,银行板块获主力资金净流入14.64亿元,高居31个申万一级行业第2位。

消息面上,工、农、中、建、交五大行相继发布公告,宣布将于2024年实施中期分红。其中,工、农、中、建四大行均表示,2024年度中期现金股息总额占集团当期实现的归属于本行股东税后利润的比例不高于30%。并明确后续制订2024年度利润分配方案时,将考虑已派发的中期现金分红因素。

此前新“国九条”明确提出,强化上市公司现金分红监管,推动一年多次分红、预分红、春节前分红。证监会也多次指出要推动一年多次分红。增强投资者获得感。引导优质大市值上市公司中期分红,发挥示范引领作用等。、

值得注意的是,2018年至今,国有六大行已连续5年现金分红总额超3000亿元。其中,2022年分红总额首次超过4000亿元,2023年超过4100亿元,再创历史新高。

图:2023年度国有六大行分红情况

除国有五大行外,江苏银行、紫金银行、上海银行、兰州银行、苏州银行等多家银行,也均表示董事会已审议通过2024年中期分红安排的相关议案。

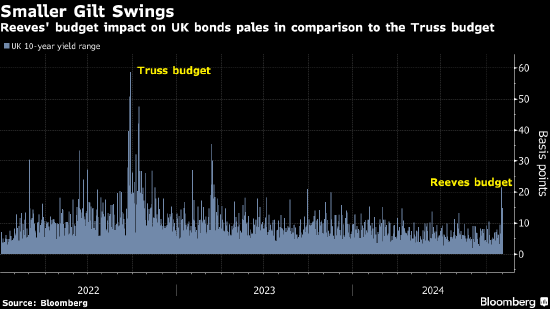

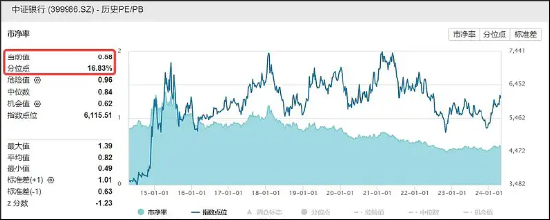

截至4月29日,囊括42家上市银行的中证银行指数股息率达5.12%;与此同时,中证银行指数市净率仅0.58倍,低于近10年83%的时间区间。在当前“资产荒”压力未明显缓解背景下,银行板块作为股息率高、估值波动低、持续性强的类固收品种,具有较大配置吸引力。

东兴证券认为,整体来看,银行业营收和盈利下行预期已较充分、估值隐含不良率处于高位。当前利率中枢趋势性下行之下,板块高股息配置价值仍突出。看好稳健国有大行的高股息配置价值和优质区域小行高成长逻辑下的估值溢价提升。

信达证券表示,在宏观经济环境稳定和市场对金融股偏好的背景下,银行板块的稳健表现和积极的市场情绪预示着该板块在未来一段时间内仍将受到投资者的青睐。随着更多积极因素的逐步显现,银行股有望继续成为股市中的一支重要力量。

近期已有资金借道ETF积极布局银行板块,上交所数据显示,银行ETF(512800)近3日连续吸金,合计获净流入1.49亿元。

看好银行板块估值修复行情的投资者建议关注银行ETF。银行ETF被动跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“高股息”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是跟踪银行板块行情的高效投资工具。

二、资金涌入、业绩助力,多重利好提振!食品ETF(515710)盘中摸高1.5%,日线三连阳!

大盘回调之际,吃喝板块奋起护盘。反映板块整体走势的食品ETF(515710)盘中场内价格涨幅一度达到1.5%,后有所回落,小幅收涨0.3%,逆市收红,斩获日线三连阳。

成份股方面,金达威飙涨5.93%,重庆啤酒、东鹏饮料、青岛啤酒涨超3%,古井贡酒、山西汾酒等部分白酒龙头涨超1%。下跌方面,千禾味业收跌8.4%,今世缘收跌3.51%,拖累板块走势。

当前,多重利好因素提振,食饮板块行情有望延续。

1、各路资金持续加码

近日,主力资金及外资均大举加码化工板块。主力资金方面,Wind数据显示,今日,食品饮料板块获主力资金净买入3.93亿元,净买入额在30个中信一级行业中位居前列。

外资方面,Wind数据显示,截至昨日收盘,近一周北向资金净买入食品饮料板块24.96亿元,净买入额在亦在30个中信一级行业中居前。

2、成份股一季报数据喜人

数据显示,截至今日收盘,细分食品指数50只成份股均已公布了2024年一季报。50只成份股中,有34只营业收入以及归母净利润实现了同比增长,其中27只归母净利润增速达两位数,云南能投归母净利润同比增超94%。

图:细分食品指数成份股一季度盈利增速TOP20

中泰证券表示,食品饮料年季报展现板块需求韧性。板块中的优质企业兼具一季报和全年业绩稳定性,正在迎来业绩催化,部分白酒企业业绩公告后股价表现较好,也印证着食品饮料优质公司的长期需求韧性。

3、板块仍处估值低位

当前,食饮板块估值仍处低位。Wind数据显示,截至昨日收盘,细分食品指数市盈率为23.8倍,位于近10年11.94%分位点的低位,中长期配置性价比凸显。

平安证券表示,酒企业绩表现较优,一季度实现开门红,建议关注需求坚挺的高端白酒、受益于商务需求回暖的次高端白酒以及经济相对强劲的苏皖区域龙头酒企。大众品方面,多数板块年报符合预期,其中休闲食品板块受益于下游零食渠道拓店,年报业绩表现较好;软饮料及啤酒受益于原材料成本下行及高端化趋势持续,长期边际向好。

一键配置吃喝板块核心资产,重点关注食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

数据、图片沪深交易所、华宝基金、Wind等,截至2024.4.30

风险提示:银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;标普红利ETF被动跟踪标普中国A股红利机会指数(CSPSADRP),该指数基日为2004.6.18,发布于2008.9.11;食品ETF被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,银行ETF(512800)、标普红利ETF(562060)、食品ETF(515710)风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)