A股13年来巨无霸IPO,融资650亿为啥撤了?

野马财经

截至2023年3月底,先正达集团负债超3000亿。

作者 | 于婞、刘俊群

在IPO路上兜兜转转975天后,拟募资650亿元的“农科巨头”先正达集团股份有限公司(下称“先正达集团”),决定撤回了上市申请。

3月29日,据上海证券交易所(下称“上交所”)官网显示,上交所已终止先正达集团发行上市审核。

同一天,先正达集团发布声明称,撤回申请主要是基于对自身发展战略与全球行业环境的全面考量。

“公司将采用多元组合手段,持续巩固提升在全球农业科技领域的领先优势。” 先正达集团还表示,未来将在合适的时机重启上市进程。

值得一提的是,先正达集团拟在主板IPO募资650亿元,这一规模在A股历史上十分罕见,比之更大的只有三家,分别是募资685.29亿元的农业银行(601288.SH)、668亿元的中国石油(601857.SH)、665.82亿元的中国神华(601088.SH)。

而这三家中距离最近的上市也已经是13年前的事情了。

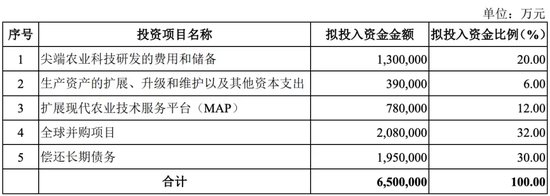

此外,在先正达集团募资的650亿元中,有195亿元拟用于偿还长期债务。以其“募资还债”规模之大,迅速引发外界关注。

上交所公告 截图

对于先正达集团此次撤回上市申请,香颂资本董事沈萌表示,当前市场的情绪偏弱,像先正达集团这样大规模募资的IPO,对市场的冲击可能加剧投资者的担忧。

“考虑到先正达集团IPO的规模巨大,达到650亿元,这原本可能成为A股市场近13年来最大的IPO。目前,其撤回申请可能会对市场情绪产生一定影响,特别是在短期内。然而,从长期来看,市场的健康运行不仅仅依赖于个别大型IPO的成功与否,而是需要综合考虑宏观经济、政策环境、市场情绪等多种因素。”中国企业资本联盟副理事长柏文喜进一步表示。

还债金额占募集资金的30%

先正达集团拟拿出195亿元用于偿还长期债务,占了募资总额的30%。

之所以有这么多的钱需要还,与公司并购的历史有关。此外,先正达集团此次募资还要拿出208亿元,用于全球并购项目,占募资额的32%。

先正达集团《招股书》

先正达集团是全球领先的农业科技创新企业,主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,同时从事现代农业服务。2021年先正达集团在全球植保行业排名第一、种子行业排名第三、在数字农业领域处于领先地位。

作为龙头企业,先正达集团的成绩单也很好看。2020-2022年(下称“报告期”),其营业收入分别为1587.79亿元、1817.51亿元、2248.45亿元,净利润分别达88.24亿元、79.87亿元、114.06亿元。

2023年一季度,公司实现营收631.29亿元,同比增长11.39%。对此,公司解释称,主要系受益于市场对先正达集团创新产品和服务的需求,产销量增长,同时公司产品价格维持高位并略有增长所致。但同期,公司归母净利润为39.54亿元,同比下降26.26%。公司表示,净利润下滑的主要原因为财务费用尤其是利息费用增长导致。

先正达集团于2019年注册于上海,主要由瑞士先正达、安道麦及中化集团农业业务组成,不过追溯公司的前身,其历史已超过250年。

具体来看,公司的发展历程最早起于1758年,Rudolf Geigy 在瑞士创立制药公司 Geigy,进行疟疾等昆虫传播传染病的研究。19世纪,传统企业建立并扩大了农用化学品业务,帝国化学工业(ICI)也开展相应的农业化学业务。进入20世纪后,Geigy先后与Ciba和Sandoz合并成立诺华,帝国化学工业分拆捷利康(Zeneca)后与阿斯特拉(Astra)成立阿斯利康(AstraZeneca)。

2000年,诺华将旗下的农业业务与阿斯利康的农业业务合并,成立了瑞士先正达。

2017年,中国化工境外子公司通过要约方式以430亿美元收购瑞士先正达,这还一度创造了中企海外单笔收购金额的纪录。

2019 年,由中国化工农化有限公司持股99%的先正达集团应运而生。

2020年,中国化工集团与中国中化集团的农化板块开始重组,一家名为中农科技的公司装下了“两化”旗下农业板块的主要资产,随后更名为先正达集团股份有限公司,这也就是如今的先正达集团。

罐头图库

此后的2021年,先正达集团就开始了其资本化道路。

具体看,2021年6月30日,上交所受理了先正达集团首次公开发行股票并在科创板上市的申请文件。

随后,先正达集团先后经历了三轮问询和回复,并更新《招股书》上会稿,距离过会就剩临门一脚,但却迟迟没有实质性进展。

直到2023年5月18日,先正达集团发布声明称,已撤回科创板上市申请,并同时向上交所主板提交上市申请。

对于撤回科创板上市申请的原因,先正达在5月18日发布的公告中表示:“作为全球农业科技龙头企业,先正达更适合在全面注册制下的上海证券交易所主板上市,同时将有助于接触到更多元的投资者,也对公司长期价值有利。”

不过,据“界面新闻”报道,先正达集团IPO的募资规模过大,是其科创板发行上市审议会议被临时取消的主要原因。

2023年5月19日,先正达集团在上交所主板提交的IPO申请正式获得受理。2023年6月16日先正达IPO上会,并最终顺利过会。

但9个月过去了,股民们等来的不是先正达集团挂牌上市,而是其撤回上市申请的消息。

截至2023年3月底

公司负债总额超3000亿

不少投资者不禁疑问,先正达如何欠了这么多钱?这也要从其大规模的收购案说起。

野马财经查阅《招股书》发现,先正达集团的海外子公司为收购瑞士先正达,使用了向债券持有人发行永续债等融资手段。

截至2022年12月31日,先正达集团通过变更债务条款、以重新安排对外债务融资及自有资金提前赎回的方式逐步降低了上述永续债的存续余额,上述永续债中仅先正达香港投资向Global Chem发行的永续债尚未完全偿还,存续余额约为人民币379亿元。

这类永续债的存在稀释了归属先正达集团股东的权益,先正达集团对偿还长期债务项目所规划使用的募集资金将全部用于赎回向Global Chem发行的永续债。

罐头图库

值得注意的是,除了永续债,先正达集团的整体债务水平也面临不小的压力。

2020年末-2022年末,先正达集团负债总额分别为1957.3亿元、2301.43亿元、3037.1亿元。

其中2021年末负债规模较2020年末同比增长17.58%;2022年末负债规模较2021年末同比增长31.97%。

截至2023年3月31日,先正达集团负债总计3268.97亿元,较2022年年末增长7.63%。公司解释称,主要系季节性营运资金需求扩张及预备偿还10亿美元永续债导致短期借款融资增加所致。

《招股书》显示,除了业务规模扩大,营运资金需求扩张导致流动负债增加外,先正达集团对外借款置换部分永续债导致非流动负债增加。

沈萌认为,先正达的债务负担重,在A股融资偿还债务,可以一定程度上缓解财务压力。

大手笔募资还债,合适吗?

在A股主板募资还债,对先正达集团来说是改善公司财务结构的一种方式。但就“募资还债”这一操作本身来看,是否被资本市场允许?

《上市公司监管指引第2号—上市公司募集资金管理和使用的监管要求(2022年修订)》第七条明文规定:“上市公司募集资金原则上应当用于主营业务”。上海申伦律师事务所夏海龙律师指出,“严格来说明确表示上市募资用于偿债的确有违规之嫌,起码违背了正常的市场期待。”

罐头图库

不过威诺律师事务所合伙人杨兆全律师分析称,根据交易所关于募集资金使用管理的规定,包括IPO在内的公开募集的资金,原则上要用于公司主营业务。对于其他投资领域,管理办法列举了禁止性的规定,比如不得投资于交易性金融资产、不得置换为委托贷款等。对于募集资金用于归还公司债务,不在禁止范围之内。

沈萌指出,全面注册制下,对募集资金的用途不再做严格限制,偿还债务、补充运营资金等此前都很难成为募资用途的现在也都允许。

2019年6月13日,科创板率先落实注册制,这或许也是先正达集团选择在科创板募资的原因之一。

2023年4月10日,资本市场迎来主板注册制首批企业上市交易,标志着注册制改革在全市场正式落地。先正达集团也于一个月后的5月19日“改道”主板上市。

柏文喜表示,先正达作为种子、植保、农化领域的世界领先企业无论从营收规模,还是盈利指标、企业治理水平等各方面都是符合A股上市要求的,这也算是先正达从科创板转主板即可28天就光速过会的主要原因。

先正达集团在科创板递交上市申请时也获得了证监会的批准,说明其上市募资计划得到了监管部门的认可,盘古智库高级研究员江瀚表示,“但是我们也必须要说这种做法会让市场失去想象空间,虽然合法但是也并不是一个好的选择。”

“如果还债能公然成为IPO募资的用途,那么IPO公司更加可以狮子大开口了,而且募资也不能带来企业效益的提高,股市资源也会因此而大肆浪费。”财经评论员皮海洲认为,“正是基于上述的担心与顾虑,先正达IPO有必要缓行。毕竟目前并不是先正达这种超级航母IPO的合适时机。毕竟目前市场总体低迷,投资者普遍处于亏损状态,在这种情况下,安排先正达这种超级航母的IPO,这显然是不合适的,市场会因此承受较大的压力。”

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)