海外高频跟踪|美国2月制造业PMI回落,PCE通胀回落趋势不改(国金宏观·赵伟团队)

赵伟宏观探索

海外事件&数据:美国2月制造业PMI回落,PCE通胀回落趋势不改

美国2月ISM制造业PMI47.8,预期49.5,前值49.1,其中,新订单、产出和就业均出现萎缩。此外,1月居民实际消费支出走弱,2月密歇根大学消费者信心指数近三个月以来首次下降,美国终端消费走弱下,制造业需求走软。

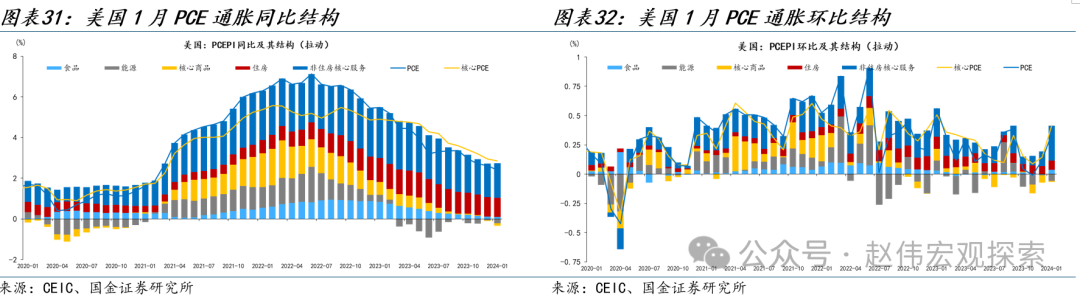

美国1月PCE物价指数同比2.4%、预期2.4%、前值2.6%,环比0.3%、预期0.3%、前值0.1%;核心PCE物价指数同比2.8%、预期2.8%、前值2.9%,环比0.4%、预期0.4%、前值0.1%。1月实际个人消费支出环比-0.1%。

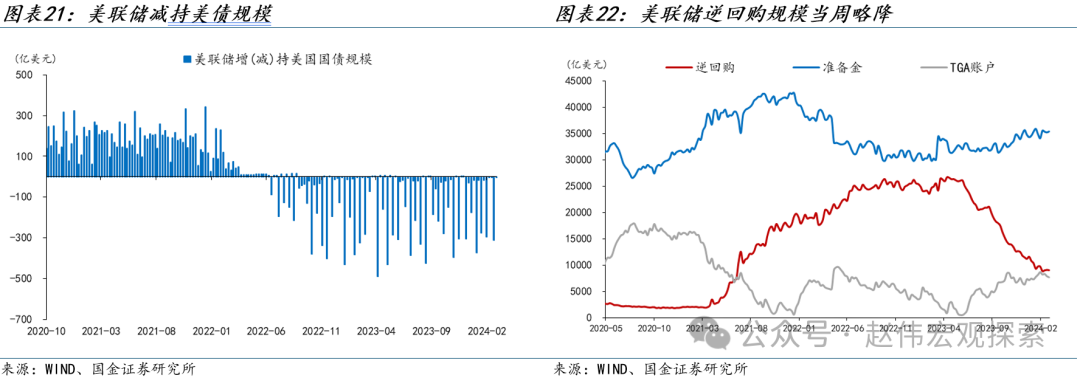

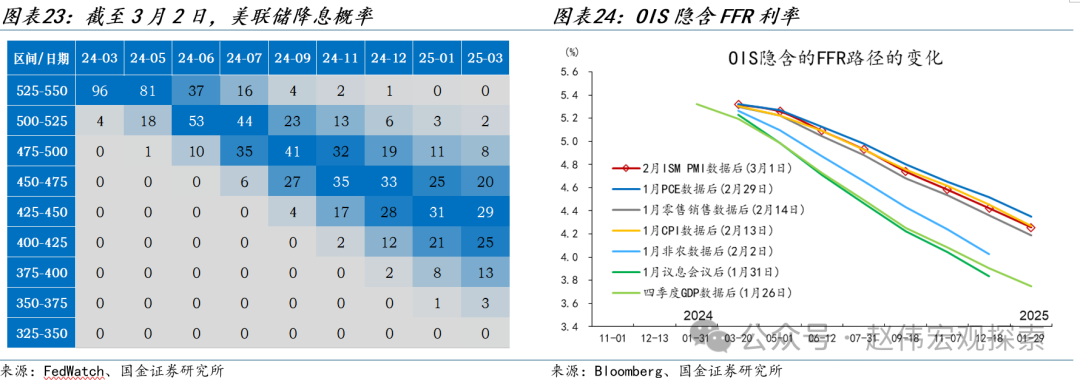

截至3月2日,市场定价美联储5月不降息的概率有所上升(81%)。2月28日当周,美联储总资产规模小幅下降, BTFP工具使用量微降。负债端,逆回购规模略降,准备金规模有所上升,TGA存款下降。货币市场基金规模上升。

每周报告精选:

美国财政部一季度再融资会议姿态偏“鸽”。本次会议声明有三处重要变化,其一,财政部删除了金融状况趋紧的风险,增加了就业市场降温风险;其二,美债拍卖增发暂告一段落。财政部2月-4月将继续增加各期限附息国债拍卖规模,但也正式表态未来几个季度内不再增加国债拍卖规模;其三,财政部年中或将重启回购操作。

美债供求或难再通过期限溢价渠道持续抬升美债利率,美债定价重回基本面和中性利率渠道。截至1月底,10Y美债由去年高点下滑90BP至4.0%,大部分由期限溢价贡献。预计美国2024年潜在实际GDP增速1.8%,核心PCE增速为2.4%,对应10年美债利率的中枢水平或在4.2%上下,今年10年美债收益率或呈现“先下后上”的震荡格局。

可能的变数在于美国经济金融风险上升或推升美债避险需求,驱使美债收益率下跌。随着高利率时间拉长,美国中小银行风险仍未明显缓解,从直接的风险暴露情况来看,纽约社区银行、硅谷国家银行、华美银行、西太平洋合众银行、西部联盟银行的商业地产贷款敞口最大,美国商业地产及中小银行风险仍有局部暴露风险。

自2010年被中国超越之后,日本以美元计价的名义GDP一直位于世界第三,直至2023年被德国反超,跌至全球第四。2023年,世界排名前五的经济体的排序为:美国、中国(大陆)、德国、日本和印度,以美元计价的名义GDP分别为25.4、17.9、4.4、4.2和3.7万亿美元。日本相对于美国的GDP规模从90年代中期的72.6%下降至13.5%。

日本经济的“倒退”是实际GDP低增长、通货紧缩和日元贬值三因素叠加的结果。日本的“倒退”在后疫情时代明显加速,这主要归因于更低的通胀和偏弱的日元。所以,“倒退”是名义而非实际的,是暂时的而非恒久的。展望未来,随着全球通胀的收敛和日元汇率的均值回归,以美元计价的日本经济规模或将企稳、回升。

日央行非常规货币政策正常化的“第三次实验”正在进行,YCC名存实无,但负利率维持不变,进度慢于市场预期。我们认为,日央行退出负利率的条件趋于成熟,压力在增强。今年上半年退出负利率的概率仍较高。日本的内外需均在好转,通胀的驱动力正在从输入性通胀转向内生驱动的通胀,工资-物价良性循环形成的可能性趋于上行。

风险提示

地缘政治冲突升级;美联储再次转“鹰”;金融条件加速收缩

+

报告正文

一、海外基本面&重要事件

(一)货币与财政:市场定价美联储5月不降息的概率有所上升

2月28日当周,美联储总资产规模小幅下降,美联储BTFP工具使用量微降。负债端,逆回购规模略降,准备金规模有所上升,TGA存款下降210亿美元。货币市场基金规模上升500亿美元。2月21日当周,美国商业银行存款下降740亿美元,大型银行存款下降630亿美元。CME FedWatch显示,截至3月2日,市场定价美联储5月不降息的概率有所上升(81%),6月降息25BP的概率为53%。

(二)生产:美国2月制造业PMI继续处于萎缩区间,需求走软

美国2月ISM制造业PMI47.8,低于预期49.5,前值49.1,其中,新订单、产出和就业均出现萎缩,1月新订单指数自2022年6月以来首次站上荣枯线后、2月继续走软,产出和就业指数均降至2023年8月以来的最低水平。此前公布的美国1月PCE数据显示,商品支出普遍下降,其中以汽车及零部件为首,表明居民消费走弱,且当天公布的美国2月密歇根大学消费者信心指数终值76.9,低于预期和前值79.6,近三个月以来首次下降,美国终端消费走弱下,制造业需求走软。此外,美国2月Markit制造业PMI终值 52.2,预期51.5,前值51.5。

(三)就业:失业金初请和续领人数上升

美国至2月24日当周初请失业金人数21.5万人,预期21万人,前值20.1上修至20.2万人。美国至2月17日当周续请失业人数190.5万人,预期187.4万人,前值186.2下修至186万人。美国2月19日当周活跃职位数量下降至1015.9万,前值1072.2万。

(四)通胀:美国1月PCE通胀符合预期,回落趋势仍未改变

美国1月PCE物价指数同比2.4%,预期2.4%,前值2.6%。美国1月PCE物价指数环比0.3%,预期0.3%,前值0.2%下修至0.1%。美国1月核心PCE物价指数同比2.8%,预期2.8%,前值2.9%,为2021年4月以来新低。美国1月核心PCE物价指数环比0.4%,预期0.4%,前值0.1%。

美国1月实际个人消费支出环比-0.1%、预期-0.1%、前值0.5%上修至0.6%,其中,商品支出环比-1.1%,服务支出环比0.4%。在商品支出中,商品支出普遍下降,其中以汽车及零部件(环比-3.7%,主要是新轻型卡车环比-7.4%)为首;在服务支出中,住房和公用事业支出(环比0.6%,以公用事业支出环比3.6%为首)增长最大。

(五)消费:美国至2月24日当周红皮书零售增速2.7%

至2月24日当周,美国红皮书零售增速2.7%,前值3.0%,其中百货店增速-1.1%,前值0.2%,折扣店增速3.9%,前值3.8%。

(六)地产与信贷:消费者对抵押贷款利率变化高度敏感,影响了房屋销售

截至2月29日,美国30年期抵押贷款利率为6.94%,较1月18日的6.6%反弹34BP。15年期抵押贷款利率为6.26%,较1月18日的5.76%反弹50BP。美国1月新屋销售总数年化66.1万套,预期68万套,前值66.4下修至65.1万套;环比1.5%,预期3%,前值8%下修至7.2%;同比1.8%。美国1月成屋签约销售指数74.3、前值77.3上修至78.1,环比-4.9%、预期1%、前值8.3%下修至5.7%,同比-6.8%、预期-4.4%、前值-1%。

美国12月FHFA房价指数环比0.1%,预期0.3%,前值0.3%上修至0.4%;同比6.6%,前值6.6%上修至6.7%。美国12月S&P/CS20座大城市房价指数同比6.1%,预期6.0%,前值5.4%。本轮周期中消费者对抵押贷款利率变化高度敏感,对房屋销售产生了影响。

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美联储再次转“鹰”。当前市场一致预期认为,美联储加息周期大概率已经结束。但FOMC成员对此仍存在分歧,美国劳动力市场边际转弱的趋势能否延续仍具有不确定性。

3、金融条件加速收缩。虽然海外加息周期渐进尾声,但缩表仍在继续,实际利率仍将维持高位,银行信用仍处在收缩周期,信用风险事件发生的概率趋于上行。

特别声明:以上内容仅代表作者本人的观点或立场,不代表财经头条的观点或立场。如因作品内容、版权或其他问题需要与财经头条联系的,请于上述内容发布后的30天内进行。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)