中欧国际工商学院名誉院长刘吉获得“中国并购终身成就奖”

全联并购公会

备受业界瞩目的重磅奖项正式揭晓

2023年11月6日,2023(第二十届)中国并购年会暨(第九届)中国并购基金年会隆重召开,备受业界瞩目的第十五届(2023)最佳并购专项奖的最终获奖名单在全联并购公会成立20周年晚会暨“中企华之夜”上重磅揭晓。各大奖项花落谁家,请详见下文:

活动上,全联并购公会创始会长、金融博物馆理事长王巍,全国工商联十三届常委、公会会长、尚融资本创始及管理合伙人尉立东先后揭晓2023年度“并购公会贡献奖”、“中国并购杰出贡献奖”和“中国并购终身成就奖”。

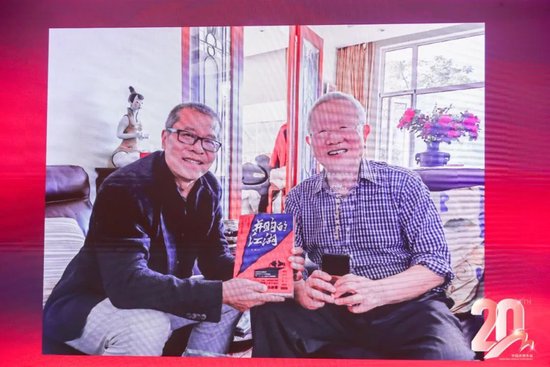

中欧国际工商学院名誉院长刘吉获得“中国并购终身成就奖”。中国社会科学院学部委员余永定,中国国际金融有限公司原总裁兼首席执行官朱云来,国务院发展研究中心金融研究所名誉所长、国务院原参事夏斌分别获得“中国并购杰出贡献奖”。公会副会长、海西并购俱乐部理事长程亮获得“并购公会贡献奖”。

2023年度

中国并购终身成就奖

(共1席)

获奖嘉宾:刘吉

刘吉 中欧国际工商学院名誉院长

刘吉先生是中国经济改革和开放的重要思想者和推动者,也是最早关注并全力推动中国并购市场创建与发展的精神领袖。理事会决定颁发刘吉先生2023年度中国并购终身成就奖。

2023年度

中国并购杰出贡献奖

(共3席)

获奖嘉宾:余永定

余永定 中国社会科学院学部委员

余永定先生在担任中国社会科学院世界经济研究所所长期间,支持全球并购研究中心创建并担任学术委员会主任,从而成为全联并购公会创始人之一。余永定长期支持并购公会发展,他个人的学术视野和社会影响力为公会成长贡献巨大。理事会决定颁发余永定先生2023年度中国并购杰出贡献奖。

获奖嘉宾:朱云来

朱云来 中国国际金融有限公司原总裁兼首席执行官

朱云来先生长期主导中国顶级投资银行运营与成长,推动中大型国有企业股份制改造和海外上市。同时担任并购公会轮值主席,对中国并购市场贡献巨大。理事会决定颁发朱云来先生2023年度中国并购杰出贡献奖。

获奖嘉宾:夏斌

夏斌 国务院发展研究中心金融研究所名誉所长、国务院原参事

夏斌先生积极推动发起成立并购公会,成为全联并购公会创始人之一,为公会发展奠定了坚实的基础。理事会决定颁发夏斌先生2023年度中国并购杰出贡献奖。

2023年度

并购公会贡献奖

(共1席)

获奖嘉宾:程亮

程亮 全联并购公会副会长,海西并购俱乐部理事长

程亮先生积极推动公会在福建地区开展工作并举办一系列活动,得到广泛赞誉,他为公会在福建地区的发展做出重要贡献。理事会决定颁发程亮先生2023年度并购公会贡献奖。

最佳并购专项奖

2023年度 · 获奖名单揭晓

颁奖嘉宾:翟美卿

活动上,全联并购公会常务会长、香江集团董事长翟美卿现场致辞。她向关注和参与第十五届最佳并购专项奖的行业先锋们表示感谢,对获奖单位和个人表示热烈祝贺。翟美卿表示,并购专项奖是在全联并购公会指导下主办的并购交易类公益评奖,受到社会各界广泛关注与好评。希望业界同仁持之以恒,为谱写行业新篇章贡献力量。

首先颁发的是“2023年度最佳并购交易奖”,获奖名单由全联并购公会常务会长、致同会计师事务所(特殊普通合伙)管理合伙人郑建彪揭晓。

最佳并购交易奖

(共5席)

项目名称:国家管网集团收购联合管道资产重组项目

团队:中国工商银行股份有限公司北京市分行

负责人:王雪

本项目是国家管网集团落实“四个革命,一个合作”能源安全新战略、“双碳”战略目标的重要举措,是工商银行参与油气行业重大的并购交易之一,由于标的公司共12家股东,股东相对分散,收购谈判难度较大,客户采取股权置换+现金收购、且分步实施的方式开展并购工作。工商银行以并购贷款方式支持客户,体现了该行支持国家油气体制改革、全国一张网整合等重大战略落地的大行担当。

项目名称:长江电力以发行股份及支付现金的方式购买三峡集团、三峡投资、云能投、川能投合计持有的云川公司100%股权

团队:北京中企华资产评估有限责任公司

负责人:李健之、姚永强

长江电力发行股份购买云川公司项目为2022年上市公司重大资产重组中交易金额最大的案例,其具有明显实际意义和象征意义。长江电力通过收购获得了乌东德、白鹤滩两座水电站,从而统一持有了我国长江干流中三峡、葛洲坝、溪洛渡、向家坝、乌东德、白鹤滩等6座水电站,梯级联合调度能力将由“四库联调”扩充为“六库联调”,三峡集团通过交易履行了避免同业竞争承诺,充分发挥了标的资产与上市公司的协同效应,为上市公司贡献了大额利润,巩固上市公司世界水电巨擘地位。

项目名称:江苏通润装备重大资产重组项目

团队:国泰君安证券股份有限公司

负责人:秦磊、乔梁

本次交易系A股市场首例“A收A”与“重大资产购买”互为前提条件的交易案例。本交易以产业整合为根本出发点,抓住光伏行业爆发增长窗口期,通过创新方案设计及高效执行,有效利用资本市场赋能产业发展。本交易通过精确的停牌时机选择、交易股比设置,准确公允的估值定价及业绩承诺安排,同时兼顾了沪深两家上市公司、通润装备新老实控人及全体股东、标的资产及管理团队的需求和利益。

项目名称:方大航空并购项目

团队:中国民生银行股份有限公司

负责人:总行投行部

牵头并购融资,主导交易融资进程,灵活定制银团及单边贷款两套融资方案,助力客户抓住历史机遇完成并购交易,实现双轮驱动的跨越式发展,以实际行动服务实体经济。基于对行业的深度研究和对客户的深入理解,兼顾财务顾问角色,结合多维度尽调,敏捷完成财务模型搭建和项目整体评估,赋能高效审批,并承贷银团最大份额,在市场出现变化后,仍坚持独立判断,独家提供并购贷款,解客户燃眉之急。

项目名称:中化国际(新加坡)向海南橡胶出售合盛农业部分股权

团队:毕马威企业咨询(中国)有限公司

负责人:王虹、张文倩

毕马威财务顾问团队在交易各个流程提供方向性建议,凭借强大的项目管理及沟通能力、对境内外资本市场的充分认识、以及对两地监管要求的深刻理解,在关键问题上为客户出谋划策并协助制定应对方针,把控整体交易进程,确保了买卖双方在同一平台进行交流,顺利推进本次交易,从国家战略角度而言,本次交易将升级合盛战略使命,筑牢天然橡胶战略资源国家安全基础,也是中国企业成为全球领先天然橡胶全产业链科技集团的重要里程碑。

“2023年度最佳并购管理奖”获奖名单由全联并购公会常务会长、中企华评估公司董事长权忠光揭晓。

最佳并购管理奖

(共4席)

项目名称:招商港口与浙江海港集团以互引互投达成战略合作

团队:招商证券股份有限公司

负责人:王大为

我国港口行业有史以来规模最大的资本运作项目,巧妙利用“战投”身份,提高审批和推进效率,构建了“你中有我、我中有你”的战略伙伴关系。通过本次交易,双方上市公司、集团层面的资产和利润规模均得以增厚,实现国有资产保值增值和互利共赢。创新的方案设计,在市场上引起巨大反响,并为上市公司之间展开战略合作探索出一条可行路径。

项目名称:马来西亚森达美海外(香港)有限公司8家港口并购重组

团队:信永中和会计师事务所(特殊普通合伙)

负责人:刘景伟、提晨

交易双方对于交易对价诉求差异很大,管控并缩小差距,成功完成了“低价”收购。在国内大型港口收购没有市场先例的背景下,克服全球疫情和俄乌战争爆发对港口的重大影响,利用山东港口在地域上的一体化经营优势,联合卖方顾问与交易双方进行有效的沟通,最终促使卖方接受了远低于账面净值的成交价格,在港口类重资产企业的收购中十分罕见。

项目名称:青岛中科昊泰新材料科技有限公司重整案

团队:山东华信清算重组集团有限公司

负责人:提瑞婷

作为细分龙头企业与央企混改成功案例,其重整并购管理对类案有着先锋示范作用。华信集团有别于传统债务重组、资产重组首先以“时间换空间”,通过融资恢复生产、保留核心团队与核心技术,团队律师、会计师、经营管理专家驻场,既监督聘用经营团队经营管理、又开展数据与管理效能分析,提供降本提效的管理建议,以运营价值为增值提高撮合议价基础。

项目名称:安徽海创绿能环保集团股份有限公司收购雅居乐固废下属6个垃圾发电并购贷款项目

团队:上海浦东发展银行股份有限公司

负责人:黄昊韡、彭茜

海创绿能是生物质能发电行业内的领先民企,其下属的垃圾焚烧发电项目在各地肩负着生活垃圾焚烧处理和供电的城市核心功能,也是民生的基本保障。浦发银行第一时间为公司提供了全流程、一体化的绿色并购金融服务,不仅助力其完成并购交易,同时为后期项目运营锁定了融资提供,确保项目所在地区垃圾焚烧处理和发电稳定运行,起到了“保民生、共抗疫”的关键作用。项目的落地不仅体现了浦发银行对于绿色金融客户的高度支持,更展示了在绿色金融服务领域的高效和专业。

“2023年度最佳并购推广奖”获奖名单由全联并购公会常务会长,瀚华金控创始人,重庆富民银行党委书记、董事长张国祥揭晓。

最佳并购推广奖

(共4席)

项目名称:元隆雅图收购谦玛网络

团队:北京元隆雅图文化传播股份有限公司

负责人:边雨辰

公司收购谦玛网络后,可以实现礼赠品(促销品)和新媒体营销双主业相互协同,以统一的创意设计大中台为支撑,面向客户进行礼赠品(促销品)和新媒体广告联合提案,形成打通线上线下、“创意+设计”一体化的整合营销全案能力。

项目名称:搭建并购重组信息服务平台

团队:湖北楚民投控股有限公司

负责人:王平、郭登

推动成立湖北并购联合会,组建专业并购业务团队,参与并购重组和民营企业纾困。自成立以来,楚民投先后参与湖北省最具规模民营企业纾困或风险化解工作,为其提供财顾服务,引入投资人和处置资产;先后为6家ST上市公司提供了风险化解方案;为1家上市公司并购重组提供方案和引入投资人;为2家上市公司大股东纾困引入投资人;为2家上市公司提供资产并购服务;为湖北3家民营企业纾困提供融资服务;积极协助开展单体资产盘活或处置,协助客户处置的资产规模约200亿元。

项目名称:搭建山东省并购生态圈

团队:山东省并购联合会

负责人:徐鹏

围绕山东经济高质量发展大局,在重点产业链培育、制造业强省建设方面贡献力量。参与全省重点产业链融链固链对接活动,通过推动产业链并购提升产业发展质量。积极参与重点地区和典型民营企业风险化解工作,通过引入金额和产业资源,推动困境企业重生,维护金融环境稳定。

项目名称:A网络有限公司收购F置业发展有限公司100%股权

团队:北京银行股份有限公司

负责人:孙悦、张释元、王小芳

北京银行总分支三级联动与企业多次沟通方案,项目团队全程参与客户沟通并购贷款方案设计、审批、放款等细节,在时间紧、疫情重、竞争合作银行众多的背景下,总分支联动,2周内完成了业务审批,得到企业高度认可,最终成为企业首贷合作行,为后续业务合作奠定了坚实基础。

“2023年度最佳并购律师奖”获奖名单由全联并购公会常务会长,中联资产评估集团有限公司董事长范树奎揭晓。

最佳并购律师奖

(共4席)

项目名称:沙特阿美收购荣盛石化10%股权项目

团队:国浩律师事务所

负责人:董亮、李强

246亿人民币的交易对价使得这笔交易成为了中国石油化工领域迄今为止金额最大的跨境并购交易。国浩以其出色的执行力与扎实的专业水平,助力双方在交易文件签署后,仅耗时3个月零24天,协助交易各方将这场“世纪交易”顺利平稳地推向了圆满交割。

项目名称:山西焦煤70.42亿元收购华晋焦煤51%股权和明珠煤业49%股权并募集44亿配套资金项目

团队:北京观韬中茂律师事务所

负责人:杜恩

通过本次重组,将标的公司注入上市公司,纳入上市公司合并范围,推动煤炭资源整合,减少山西焦煤与控股股东之间同业竞争,降低彼此间关联交易,有助于上市公司规范运营,保护上市公司及其中小股东权益,有助于释放先进产能,提升上市公司在焦煤板块的产业集中度、市场话语权、行业影响力和核心竞争力。

项目名称:收购惠阳振业城项目

团队:北京市怡丰律师事务所 广东伟伦律师事务所

负责人:王心波、汪玉玲

该项目涉及多个组团,包括在建工程、已完成建设项目、未报建地块,涵盖了多种房地产收并购类型,项目律师需要非常熟悉房地产开发全过程以及相关风险点,充分体现了项目律师在房地产收并购中的专业性。

项目名称:安徽军工集团与中国兵装集团战略重组

团队:北京市天元律师事务所

负责人:朱振武

本次战略重组,是继成功实施马钢集团与中国宝武战略重组之后,持续深化国企改革、不断拓展央地合作深度与广度的又一重要实践。股权划转后,安徽军工集团全面融入中国兵装集团的产业链、供应链、创新链和价值链,积极导入中国兵装集团优质资源和高科技产品,深度嵌入中国兵装集团的管理体系,扎实推动实现更高水平和更高质量发展。

“2023年度最佳并购财务奖”获奖名单由全联并购公会党委常务副书记、秘书处党支部书记邵逸揭晓。

最佳并购财务奖

(共4席)

项目名称:联想收购电讯盈科信息技术解决方案业务

团队:德勤咨询(香港)有限公司

负责人:胡家威、罗嘉雯、潘锦

本次交易将有助于联想加速其ITS业务在亚太地区的扩张,并为联想带来向IT企业方案客户提供增值服务的潜在增长机会;同时,也能帮助联想抓紧在数码化转型大趋势下的机遇,进一步加快联想从一家提供智能设备和基础设施的企业,转型至以方案服务为导向的多元化科技企业。

项目名称:网信证券(麦高证券)有限责任公司破产重组案

团队:致同会计师事务所(特殊普通合伙)

负责人:韩瑞红

该项目开创性地将破产重整规范程序、金融机构风险处置程序、证券监管行政许可程序、上市公司重大资产重组程序等多个条线交叉审核审批程序有效衔接;创新和完善了金融企业破产重整期间继续经营模式,并引入具有业务协同效应的投资人加快推进重整进程,为其他困境金融企业重整提供了有益的借鉴。

项目名称:中环领先以换股方式收购鑫芯半导体100%股权项目

团队:普华永道咨询(深圳)有限公司北京分公司

负责人:路谷春、王莹

普华永道运用丰富的项目管理经验,积极推动客户中介机构之间资料互换,进度互通和重点关注事项共同探讨。旨在兼顾各中介专业意见,在缓释交易风险、及时充分信息披露满足监管要求以及降低投后并表风险等关键事项上,为客户保驾护航,促进交易的最终达成。

项目名称:中电金信数字科技集团有限公司增资项目

团队:天职国际会计师事务所(特殊普通合伙)

负责人:崔志月、杨顺

通过本轮融资,中电金信引入了26家投资方共同推进网信事业发展。中电金信依托客户场景进一步加快研发,构建了金融级数字底座“源启”,提供领先的咨询、软件开发及服务、质量安全保障及运营服务,为我国金融及重点行业数字化转型和安全发展提供强大动能。

“2023年度最佳并购交易师”获奖名单由全联并购公会顾问、学术与培训专委会主任刘红路揭晓。

最佳并购交易师

(共5席)

项目名称:上海普丽盛包装股份有限公司重大资产置换、发行股份购买资产并募集配套资金项目

团队:国元证券股份有限公司

负责人:何光行

国元证券牵头主承顺利完成创业板首家重组上市配套融资。本次配套融资发行圆满成功将有效助力润泽科技持续深耕大数据中心算力基础设施,为在京津冀、长三角、粤港澳大湾区、成渝经济圈等城市群的大数据枢纽核心节点部署建设超大规模高等级数据中心筹措充足资金,积极响应和推动国家“十四五数字经济发展规划”和“东数西算”战略,为推动数字经济和实体经济深度融合,赋能数字经济实体产业高质量发展迈出重要一步。

项目名称:长飞先进半导体融资实现从上市公司分拆

团队:海通并购(上海)私募基金管理有限公司

负责人:陈超、朱砺之、蒋成洲

通过本次投资,海通并购资本助力长飞先进实现从上市公司完成分拆、优化长效激励机制。自2022年3季度以来,海通并购资本积极对接长飞先进和长飞光纤,旗下基金及相关投资人顺利完成近3亿元投资,帮助长飞先进完成38亿元的整体交易,并从长飞光纤实现分拆。该交易创下了2023年上半年半导体股权融资市场单笔最大规模交易的记录。

项目名称:江西九丰能源股份有限公司发行股份、可转换公司债券及支付现金购买资产并发行定向可转债募集配套资金项目

团队:中信证券股份有限公司

负责人:洪涛、杨斌

本次交易具备高度协同效应,促使上市公司实现国内天然气中下游资源与市场的快速布局,提升公司经营抗风险能力的协同效果。本次重组完成后,九丰能源将在西南、西北、华南市场拥有举足轻重的市场地位,最终实现资源协同、成本协同、区域协同、终端协同。

项目名称:北京华联综合超市股份有限公司拟收购山东创新金属科技有限公司股权项目

团队:中联资产评估集团有限公司

负责人:范树奎、郝威

此次评估工作涉及被评估单位包括创新金属及其下属子公司18家,分别分布在山东、江苏、云南等地,总资产账面值合计约192亿元。整体项目安排方面,中联资产评估集团组建由核心管理层、项目执行组、技术支持组和后勤保障组组成的强有力的项目团队;现场工作方面,项目执行组制定现场清查实施计划,按资产类型和分布特点,分成土地、房产、设备、流动资产和收益法组进行现场的核查工作。

项目名称:普华永道协助ESR引入战略合作伙伴,共同发展超甲级现代冻仓储存及物流设施

团队:普华永道咨询(深圳)有限公司

负责人:郑焕钊

普华永道一直致力与ESR建立良好的客户关系,了解管理层对于公司长期战略发展的需求,除本项目外,普华永道曾提供交易尽调与税务咨询服务。作为现代物流地产的市场领导者,ESR非常重视自身的ESG管理建设,普华永道在对财税专业领域保驾护航的同时积极关注ESG战略及执行情况,协助公司建立全面的ESG政策,履行对可持续发展的承诺。普华永道秉持严谨、严格、认真的职业态度,长期服务ESR并建立了充分必要的防火墙措施,为双方建立信任打下了坚实的基础。

第十五届(2023)最佳并购专项奖自8月24日开始征集至9月22日征集结束,受到业界广泛关注和热情参与。本届评奖,在委员会专家秉持“创新、精巧、影响、整合”评选标准的严格评审下,共评选出最佳并购专项奖26席,其中最佳并购交易奖5席,最佳并购管理奖4席,最佳并购推广奖4席,最佳并购律师奖4席,最佳并购财务奖4席,最佳并购交易师奖5席。同时,颁发2023年度中国并购终身成就奖1席,中国并购杰出贡献奖3席,并购公会贡献奖1席。

上述第十五届最佳并购专项奖获奖名单,宣告最佳并购专项奖已成功走过15个年头,成为中国并购事业的最佳见证者与铭刻者。最佳并购专项奖将始终秉持科学、严谨、客观、公益的态度,汇聚并购力量,鼓励并购创新,规范并购行为,搭建并购交流平台,推动中国并购浪潮,助力中国经济发展。

感谢各位的关注与支持,我们明年再见!

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)