江苏两大城商行同时撞上暗礁

零壹智库

作者:苏越

据Wind数据,2024年上半年,A股银行板块累计涨幅17.02%,在31个申万一级行业中排名第一。

具体来看,42只银行股中有16只涨超20%,其中南京银行以超50%的涨幅高居首位;而同在江苏、规模更大的江苏银行涨幅为20.81%。

作为在华东地区具有重要影响力的城商行,先后入选我国系统重要性银行名单,江苏银行和南京银行经常被市场放在一起比较,但两者的收入结构、特色禀赋、市场表现存在显著差异。

今年的中报,江苏银行与南京银行的营收和盈利平稳提升,资产质量保持稳健,但在资本充足率、新生成不良等潜影响长期发展的指标上,两者都表现不佳。

业务结构迥异:对公信贷拉动与债强贷弱

截至2024年上半年,江苏银行总资产3.77万亿元,较上年末增长10.80%;南京银行总资产2.48万亿元,较上年末增幅8.50%;前者绝对规模约为后者的1.52倍,增长也更显著。

上半年,江苏银行营收416.25亿元,同比增长7.16%,净利润187.31亿元,同比增长10.05%。南京银行营收262.16亿元,同比增长7.87%;归母净利润115.94亿元,同比增长8.51%。

从基本财务指标上看,两者资产负债稳定增长,盈利水平持续提升,且增速相差不大。

表1:2024年上半年江苏银行、南京银行基本业绩指标

银行中报,零壹智库

银行中报,零壹智库

从收入结构上看,江苏银行利息净收入同比增长1.76%,而南京银行同比下滑5.96%,且占比继续降到48.87%。南京银行的非利息净收入已超过利息净收入,成为营收的“主力军”,这在我国上市银行中比较罕见。

表2:2024年上半年江苏银行、南京银行营收主要项目

银行中报,零壹智库

银行中报,零壹智库

南京银行营收的增长主要靠非利息净收入,上半年同比增长25.51%。具体来看,“公允价值变动收益”一项同比增长35.56亿元,增幅高达477.9%。

公允价值变动收益为投资时的纸面“浮盈”,一般是企业持有的交易性金融资产随市场价格波动导致的价值变化所产生的收益,但并非“落袋为安”的投资收益。

债券交易是南京银行的特色,其金融投资在总资产中的占比已达到42.67%,远高于上市银行平均水平(2023年为28.8%)。作为“债券之王”,南京银行在债市牛市的背景下显著受益,也一定程度上助力了其股价的高涨。但这一变量具有较大的不确定性。

回到净利息收入上,主要受净息差的影响。半年报显示,江苏银行净息差收窄至1.90%,较上年同期下降了38个基点;但总生息资产同比增长11.56%至31457.69亿元,延续了资产扩张趋势,通过以量补价方式实现了净利息收入增长。南京银行净息差收窄至1.96%,较上年同期下降23个基点。

国家金融监督管理总局数据显示,2024年二季度商业银行整体净息差为1.54%,城商行为1.45%。江苏银行和南京银行的表现均显著好于平均水平。

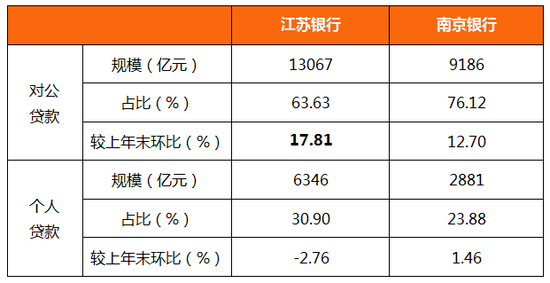

在信贷结构上,南京银行与江苏银行类似,对公贷款占比高,且信贷主要投向政府类项目:与地方城投相关的三大领域,包括租赁和商务服务业,水利、环境和公共设施管理业,电力、热力、燃气及水生产和供应业。三者上半年在江苏银行信贷中占比25.71%,在南京银行信贷中占比39.81%。

上半年,江苏银行对公贷款增幅达17.81%。增量中,制造业贷款余额较上年末增长21.23%,科学研究和技术服务业较上年末增长77.07%,均快于贷款平均增速。

表3:截至2024年上半年南京银行、江苏银行贷款余额结构

银行中报,零壹智库

银行中报,零壹智库

资本充足率持续承压,新生成不良大增

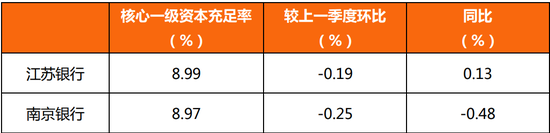

核心一级资本的短缺会制约银行的长期发展。江苏银行和南京银行近年来核心一级资本充足率持续承压,前者作为资产规模及净利润排行前列的城商行,资本充足率指标在上市城商行中处于腰部位置。

2023年,江苏银行曾完成再融资,累计共199.96亿元“苏银转债”已转换为公司股份,累计转股数为35.82亿股,占此前江苏银行总股本的31.03%。按照苏银转债募集说明书显示,本次可转债转股后,会按照相关监管要求,将资金用于补充江苏银行的核心一级资本。

但从实行效果看,资本充足率指标改善并不明显。2024年中报显示,江苏银行核心一级资本充足率8.99%,较一季度末下降了0.19个百分点。同比去年中期仅高出了0.13个百分点。

表4:截至2024年上半年南京银行、江苏银行资本充足率指标

银行中报,零壹智库

银行中报,零壹智库

南京银行的资本充足率指标也不乐观。2024年中报显示,南京银行核心一级资本充足率为8.97%,比一季度下降了0.25个百分点,同比去年下降了0.48个百分点。

为维持资本扩张速度,南京银行曾进行多次融资。2010年,该行进行配股融资48亿,2014和2019增发两次,分别融资80亿元、116亿元。浙商证券相关研报表示,南京银行尚有166亿转债未转股,如全部转股可补充核心一级资本充足率至9.98%。

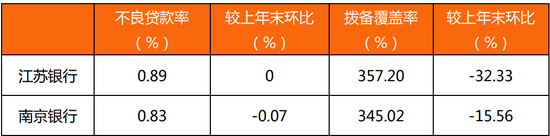

从资产质量表现来看,两家银行目前均保持稳健。

截至2024年6月末,江苏银行不良贷款率0.89%,较上年末持平,比一季度末下滑0.02个百分点;拨备覆盖率357.20%,较上年末下降32.33个百分点。

拆分来看,江苏银行房地产行业不良贷款比例最高且连年增高,截至2024年中为2.83%,较上年末上升0.29个百分点,但房地产业贷款规模有所收缩。

南京银行个人贷款不良率较高,为1.64%,较上年末增长0.14个百分点,可能由于近两年贷款增速较快,不良问题逐渐呈现。

迁徙率指标上,2024年中报显示,江苏银行正常贷款迁徙率为1.54%,同比增长0.13个百分点。

南京银行的不良贷款率则为0.83%,较上年末下降0.07个百分点,为2021年以来的最低;拨备覆盖率345.02%,较上年末下降15.56个百分点。

按照会计准则,计提拨备将计入资产减值损失或信用减值损失,冲减当期利润。拨备计提减少,相应对利润增长形成正贡献。2024年上半年,江苏银行信用减值损失减少4.92亿元,可能通过少提拨备反哺利润;南京银行信用减值损失则上升13.42%。

表5:截至2024年上半年南京银行、江苏银行资产质量指标

银行中报,零壹智库

银行中报,零壹智库

新生成不良贷款率指标为新生成不良贷款与贷款余额的比例,反映了当期有多少比例的贷款由非不良贷款池流向不良贷款池。这一指标动态地监测银行资产质量。

中报披露,江苏银行上半年核销及转出108.62亿,同比大幅增长57.76%。结合上半年末不良贷款余额增加18.43亿,可估算出新生成不良贷款余额在127亿元以上,年化新生成不良率1.24%,同比增长0.36个百分点。

而南京银行上半年核销及转出70.2亿,远高于去年同期的27.44亿,与去年全年的78.63亿相差无几。截至2024年6月,南京银行不良贷款余额100.52亿,较年初增加1.83亿,所以新生成不良余额在72亿以上,估算年化新生成不良率1.19%,明显高于去年同期的0.49%,较去年底上升0.48个百分点。

两家银行上半年的核销及转出均大幅增长,新生成不良贷款余额及新生成不良率走高,且江苏银行正常贷款迁徙率提高。如果接下来银行无法快速化解存量不良,或扩张贷款规模以稀释不良,则不良贷款问题有逐渐爆发迹象,未来资产质量风险可能上升。

上一篇:集体违纪!华源证券

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)