五月铁矿石价或将表现为先扬后抑

我的钢铁网讯:4月铁矿石价格走势整体表现为震荡偏强运行,节奏上表现为先跌后涨,远期价格指数表现强于港口现货。截至4月26日,铁矿石62%澳粉远期现货价格指数118.5美元/干吨,较3月上涨21.17%,青岛港PB粉价格882元/吨,环比上月上涨16.51%,铁矿石期现价差明显收窄,月内各品种即期进口利润小幅收窄。

价格走势方面,4月上旬,宏观环境改善提振市场信心,相关终端需求刺激政策频出,成材需求改善,产业层面贸易商的投机需求和钢厂的刚需补库均有增加,黑色系价格小幅上涨。中下旬,宏观层面流动性继续释放,同时成材保持良好的去库速度,钢厂压力得以缓解,整体复产积极性提高,247家钢企日均铁水产量维持上行通道 ,铁矿石价格进一步上涨。

展望5月份,中国铁矿石供需面或将表现为供弱需强的格局。从供应端方面来看,受4月发运量回落的影响,5月日均到港量环比4月预计有所下降;需求端方面,从Mysteel调研样本钢厂进行未来停复产摸排的结果来看,5月高炉复产或将维持4月偏强的局面,铁水产量相较4月预计会有明显的增量,但同时需要注意未来钢厂利润收缩的可能性以及废铁之间的替代,可能会造成高炉复产计划被打乱。综合到港口库存方面,由于供给端表现收缩,而需求端增加,供需差收窄,港口库存预计从1.47亿吨下降至1.44亿吨左右。

价格走势方面,预计5月进口矿价格整体走势或将表现为先扬后抑,其中终端需求的表现或将是决定矿价拐点的关键因素。前半程市场正反馈或将继续推动矿价上涨,伴随成材产量的提升以及成材淡季将至需求下滑,钢材价格上涨阻力或将增大,原料价格的上涨将压缩钢厂利润空间,届时市场或通过打压原料端价格来重新调节上下游的供需,行情或逐步从正反馈过度到负反馈的逻辑。

一

价格:4月黑色系价格震荡偏强运行

4月黑色系价格震荡偏强运行。4月上旬,宏观环境改善提振市场信心,“推动大规模设备更新和消费品以旧换新实施方案”、“住建部发出文件支持更新淘汰使用超过10年以上、建筑施工工程机械设备”等终端需求刺激政策频出,成材需求改善,产业层面贸易商的投机需求和钢厂的刚需补库均有增加,黑色系价格小幅上涨。中下旬,宏观层面流动性继续释放,财政部在国新办新闻发布会上表示,根据超长期特别国债项目分配情况,及时启动超长期特别国债发行工作,成材保持良好的去库速度,钢厂压力得以缓解,整体复产积极性提高,247家钢企日均铁水产量维持上行通道 ,铁矿石价格进一步上涨。

截至目前,62%澳粉指数为118.5美元/干吨,月环比涨幅21.17%;上海螺纹钢价格为3640元/吨,月环比涨幅4%。钢厂利润方面,铁矿石价格持续上涨叠加焦炭多轮提涨落地,钢厂利润明显回落,截止目前,河北螺纹钢即期毛利为30元/吨,月环比收窄154元/吨。

铁矿石期现方面,4月09合约基差明显收窄,截至目前,PB粉-09合约基差为-3,月环比收窄20,收窄幅度为114%;进口利润方面,4月各品种即期进口利润小幅收窄,以PB粉为例,截至目前,PB粉即期进口利润为-25元/吨,月环比收窄24元/吨。

二

基本面:中国铁矿石基本面表现为供需双强 港口库存累库幅度收窄

数据Mysteel铁矿石核心数据

数据Mysteel铁矿石核心数据

本周铁矿石基本面点评:4月中国铁矿石基本面表现为供需双强的局面。供应端方面,全球铁矿石日均发运量整体呈季节性回落,而日均到港量环比3月小幅增加,并且两者与去年同期相比明显偏强。需求端方面,4月高炉铁水产量明显回升,由于成材总库存加速去库叠加月内钢厂盈利率大幅上升,多数钢厂复产积极性因此得以提升。4月钢厂库存延续累库趋势,从整体的库存结构变化来看,4月钢厂厂内以及港口库存量有所增加,而海漂库存整体波动较小。综合表现到港口库存方面,由于当前在港船只数量处于近5年的偏高水平,高压港促使港口卸货节奏不减,虽然港口出库量相较上月有所回升,但数量上仍不及卸货入库量,港口库存因此维持累库趋势,但累库幅度有所收窄。

从市场行为方面来看,随着高炉复产数量的增加,同时月底正逢五一节假,钢厂在港口端的补货力度以及提货节奏相较上月有所提升。由于4月即期进口利润基本表现出收缩的趋势,人民币港口现货相较于美元货来说性价比凸显,钢厂采购重心更偏向于港口端,4月港口现货日均成交量为100万吨,增幅达到25%。

2.1 铁矿石供应:全球铁矿石发运量日均走弱 中国铁矿石到港日均则环比回升

数据Mysteel铁矿石核心数据

数据Mysteel铁矿石核心数据

铁矿石到港量:4月份45港到港量绝对值环比下降,预计4月份中国45港铁矿石到港量为9964万吨,月环比减少163.6万吨,同比去年增加927.2万吨;4月日均到港332.1万吨,月环比增加5.4万吨。2024年1-3月份45港两港卸修正后,我国45港铁矿石到港量29238万吨,同比增加2740万吨,增幅10.3%。根据前期发运量及季节性推算,5月份日均到港量较4月份有所下降。

铁矿石发运量:4月份全球铁矿石发运总量环比出现季节性下降,预计4月份全球铁矿石发运量为12548万吨,月环比减少1082万吨,同比去年同期增加617万吨,处于近三年同期偏高位置;日均发运418.3万吨,月环比减少21.4万吨。根据季节性规律看,2023年5月份日均发运量419.6万吨,环比增加21.9万吨;2022年5月份日均发运量423.1万吨,环比增加15.4万吨;2021年5月日均发运量425.7万吨,环比增加7.9万吨;预计今年5月份全球发运总量达1.34亿吨,日均值为432.5万吨,环比增加14.2万吨,同比增加12.9万吨。

2.2铁矿石需求:4月钢厂生产节奏大幅提升 铁水产量重回上升通道

数据Mysteel铁矿石核心数据

数据Mysteel铁矿石核心数据

铁水产量:4月份预计Mysteel247家样本钢厂铁水产量总量环比减少60万吨至6813万吨,日均铁水产量环比上升5.4万吨/天至227.1万吨/天,增幅2.3%。具体到区域来看,4月除东北和华东地区有减量外,其余统计区域均有不同程度的增量,其中华北区域增量最为明显。月内高炉复产节奏明显加快,前期亏损以及成材高库存的局面在月内有所改善,进入4月后五大材表需维持在高位水平,Mysteel统计的4月钢铁行业PMI生产指数环比3月上升,年内首次超过50%,表明当前钢厂生产局势整体向好,钢厂厂内五大材总库存加速去库。随着钢厂库存压力逐步释放,带动了上游高炉生产积极性。此外由于4月大多数钢厂使用的是低成本原料,因此全国钢厂的盈利状况表现出明显的改善,截止最新一期全国钢厂盈利率为50.65%环比3月底上升了22.08%。

从市场行为方面来看,随着高炉复产数量的增加,同时月底恰逢五一节假,钢厂在港口端的补货力度以及提货节奏相较上月有所提升。由于4月即期进口利润基本表现出收缩的趋势,人民币港口现货相较于美元货来说性价比凸显,钢厂采购重心更偏向于港口端,4月港口现货日均成交量为100万吨,增幅达到25%。

2.3铁矿石库存:4月中国45港铁矿石库存延续累库趋势

数据Mysteel铁矿石核心数据

数据Mysteel铁矿石核心数据

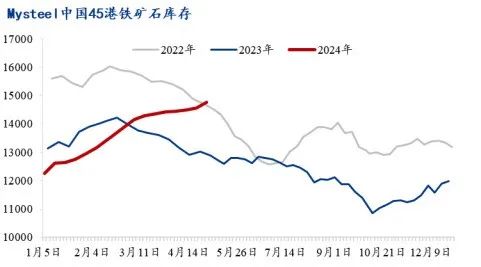

4月中国45港铁矿石库存整体延续了去年10月中旬至今的累库趋势,累库幅度较3月有所缩窄。截至4月26日,45港铁矿石库存总量14759.1万吨,较3月底高327.9万吨,比今年年初库存高2514.4万吨,比去年同期库存高1872万吨。4月45港铁矿石库存表现为累库趋势,因在港船只数量处于近5年偏高水平,压港量对港口库存形成补充,疏港量环比上月有所回升,但仍低于卸货入库量,45港库存持续累库,节奏上有所放缓。

短期来看,供应端,5月铁矿石发运量预计同环比均表现为增加;综合前期发运、海漂库存及到港比例来看,45港日均到港量预计表现为环比下降。需求端,5月份部分钢厂高炉计划复产,日均铁水产量环比有所回升。综合来看,5月总供给有所减少,而总需求增加,供需差将会收窄,港口库存预计小幅去库。

三

下周展望

平衡表推演:展望5月份,中国铁矿石供需面或将表现为供弱需强的格局。从供应端方面来看,受4月发运量回落的影响,5月日均到港量环比4月预计有所下降;需求端方面,从Mysteel调研样本钢厂进行未来停复产摸排的结果来看,5月高炉复产或将维持4月偏强的局面,铁水产量相较4月预计会有明显的增量,但同时需要注意未来钢厂利润收缩的可能性以及废铁之间的替代,可能会造成高炉复产计划被打乱。综合到港口库存方面,供给端表现收缩,而需求端增加,供需差收窄,港口库存预计从1.47亿吨下降至1.44亿吨左右。

价格走势方面,预计5月进口矿价格整体走势或将表现为先扬后抑,其中终端需求的表现或将是决定矿价拐点的关键因素。5月前半程由于上游高炉维持加速复产,虽然原料成本将会继续抬升,但也一定程度上会推动钢价上涨,终端需求短期内维持韧性,市场将会延续正反馈的行情,矿价因此保持上涨趋势。而进入到月内后半程的时候,由于上游加速生产后导致成材产量明显增加,成材终端需求的消化能力相对可能会减弱,成材去库速度将逐步放缓,市场开始交易累库的预期。钢材价格上涨阻力或将增大,原料价格的上涨将压缩钢厂利润空间,届时市场或通过打压原料端价格来重新调节上下游的供需,行情或逐步从正反馈过度到负反馈的逻辑。另外5月市场对于宏观消息面可能也将进行短期的交易,重点关注月初美联储议息会议、中旬中美物价指数与中国零售数据以及月下旬的中国LPR。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)