壹连科技:董秘与大客户员工同名否认对大客户存依赖后“改口”信披现疑云

《金证研》南方资本中心 修远/作者 映蔚/风控

历时两年多,从深交所受理上市申请到注册生效,深圳壹连科技股份有限公司(以下简称“壹连科技”)冲击深交所之路,即将步入尾声。2023年10月31日,壹连科技发布公告称,将于11月8日申购,本次公开发行新股1,633.00万股。

值得关注的是,在第一大客户“突击”入股背后,壹连科技董秘、研发总监也曾任职于该大客户,报告期内该大客户为壹连科技贡献超六成收入。而壹连科技曾在招股书中表示不存在单一客户依赖的情形,更新注册稿后却改口称其对第一大客户存重大依赖。蹊跷的是,壹连科技董秘与该大客户的员工“同名”。此外,同份问询回复中,壹连科技对子公司的增资额现疑云,且对原材料的采购信披或“手抖”。

一、董秘与大客户员工“同名”,称对大客户无重大依赖后“改口”

“故事”要从宁德时代新能源科技股份有限公司及其关联公司(以下简称“宁德时代”)说起。

2020年12月,曹华入职壹连科技并成为核心技术人员,而此前,曹华在宁德时代任职多年。同样于2020年末入职壹连科技的还有郑梦远。郑梦远不仅担任壹连科技的董秘和投资总监,还是壹连科技信息披露工作的负责人。次年,宁德时代通过旗下公司入股壹连科技。巧合的是,宁德时代的现任争议解决总监同样名为郑梦远。

1.1 辅导备案前夕长江晨道入股,其有限合伙人问鼎投资间接由客户宁德时代全资控股

据壹连科技签署日为2024年10月30日的招股说明书(以下简称“签署于2024年10月31日的招股书”),2021年6月23日,壹连科技召开2021年第三次临时股东大会,同意长江晨道(湖北)新能源产业投资合伙企业(有限合伙)(以下简称“长江晨道”)、宁波梅山保税港区超兴创业投资合伙企业(有限合伙)(以下简称“宁波超兴”)以现金出资方式,分别认缴壹连科技新增注册资本441.14万元、44.11万元。

截至招股书签署日2024年10月30日,长江晨道、宁波超兴分别持有壹连科技9.01%、0.9%的股份。

据《金证研》南方资本中心测算,长江晨道及宁波超兴合计对壹连科技持股9.91%。

据证监会公开信息,2021年8月4日,壹连科技在深圳证监局进行了辅导备案。

即辅导备案前夕,长江晨道、宁波超兴通过增资同时入股壹连科技。

值得注意的是,上述股东入股背后,或现大客户宁德时代的“身影”。

2019-2023年及2024年1-6月,宁德时代均为壹连科技第一大客户,壹连科技向其销售金额分别为4.39亿元、4.36亿元、9.28亿元、18.75亿元、21.87亿元、11.99亿元,占壹连科技当期营业收入的比例分别为59.71%、62.38%、64.72%、67.98%、71.13%、70.87%。

经测算,2019-2023年,壹连科技向宁德时代销售的金额合计为70.64亿元。

此外,宁德时代的子公司系长江晨道的合伙人之一。

据签署于2024年10月31日的招股书,长江晨道成立于2017年6月19日,其执行事务合伙人为宁波梅山保税港区晨道投资合伙企业(有限合伙)(以下简称“宁波晨道”),主营业务为对新能源产业投资。宁波梅山保税港区问鼎投资有限公司(以下简称“问鼎投资”)为长江晨道有限合伙人之一,出资比例为15.87%。并且,问鼎投资为宁德时代的全资子公司。

梳理可知,2021年8月,壹连科技进行上市辅导备案。而备案前夕即2021年6月,长江晨道及宁波超兴“突击”入股壹连科技。其中,长江晨道的有限合伙人问鼎投资系宁德时代的全资子公司。即宁德时代间接入股壹连科技的当年,双方的交易额或骤增。

在长江晨道入股前,宁德时代原员工入职壹连科技任研发总监。

1.2 曹华自2020年12月担任壹连科技研发总监,此前在宁德时代任职多年

据签署于2024年10月31日的招股书,曹华于2017年6月至2019年10月,任宁德时代线束产品经理;2020年12月至今,任壹连科技研发总监。

此外,曹华被认定为壹连科技的核心技术人员。

除了曹华以外,壹连科技的董秘或同样来自宁德时代。

1.3 郑梦远任壹连科技董秘及投资总监并负责信披工作,亦是2020年末入职

据签署于2024年10月31日的招股书,郑梦远是壹连科技的信息披露负责人。同时,郑梦远担任壹连科技董事会秘书、投资总监,最新一届任期为2023年8月-2026年8月。

并且,截至招股书签署日,郑梦远合计持有壹连科技8万股股份,持股比例为0.16%。

关注郑梦远的履历。2008年8月至2015年2月,郑梦远任职于国家开发银行深圳市分行;2015年2月至2017年5月,任深圳市前海奇点财富资产管理有限公司总经理;2017年5月至2019年3月,任九州证券股份有限公司交易委员会投资经理;2019年3月至2020年6月,任国盛证券股份有限公司量化交易总部研究总监;2020年12月至今任职于壹连科技。

不难发现,2020年12月,郑梦远与曹华加入壹连科技。

巧合的是,宁德时代的争议解决总监,同样名为“郑梦远”。

1.4 截至查询日2024年10月末,宁德时代的解决争议总监同样名为郑梦远

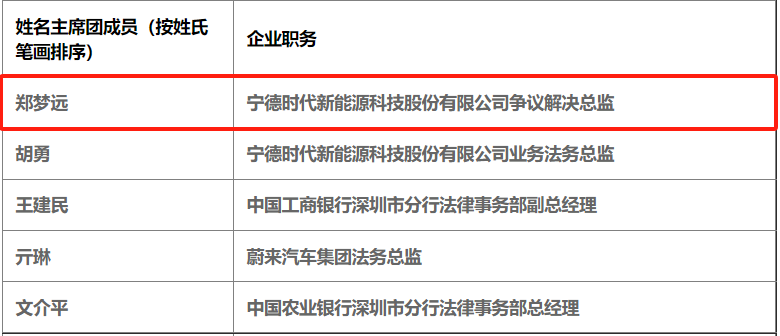

据上海市律师协会于2024年6月24日发布的“国际商会中国仲裁日”活动通知,国际商会国际仲裁院和中国国际商会将在上海联合举办首届国际商会中国仲裁日活动。

其中,活动主题四为“通往新能源汽车未来之路:解密中国新能源汽车崛起背后的秘密与挑战”,时间为2024年7月4日15:10-16:30,嘉宾包括北京市竞天公诚律师事务所合伙人胡科,极氪智能科技副总裁,首席法务官兼合规官刘昉,以及宁德时代争议解决总监郑梦远。

此外,据深圳国际仲裁院、华南国际经济贸易仲裁委员会官网发布的“第十二届中国华南企业法律论坛常务主席、联席主席及成员名单”,截至查询日2024年10月31日,郑梦远是论坛主席团成员,企业职务是宁德时代争议解决总监。

由此可见,壹连科技的董秘、信息披露负责人郑梦远,与宁德时代的现任争议解决总监“同名”。

需要指出的是,在此前披露的招股书中,壹连科技称对宁德时代不存在重大依赖。

1.5 前五版招股书称不存在单一客户依赖的情形,注册稿更新后却称存重大依赖风险

据深交所及东方财富Choice,截至2024年10月31日,壹连科技共披露了7版本招股书。

前5版招股书中,壹连科技表示,报告期内通过与宁德时代合作,壹连科技不断扩展了业务规模,丰富了产品线,提升了行业地位与市场竞争力。同时,壹连科技也采取了拓展不同领域其他客户的营销战略以提升公司抗风险能力。未来,壹连科技将在与宁德时代进一步保持合作的基础上,开拓其他新客户。综上,报告期内壹连科技虽存在向宁德时代的销售比例超过主营业务收入50%,但具体独自开展业务的能力,不存在单一大客户依赖的情形。

然而后面更新的招股书中,即据招股书注册稿(签署日为2024年7月18日的招股书)及签署于2024年10月31日的招股书,壹连科技披露对宁德时代存在重大依赖的风险。报告期内,壹连科技向宁德时代销售收入占营业收入的比例分别为64.72%、67.98%、71.13%和70.87%,对宁德时代存在重大依赖的风险,但不构成重大不利影响。

不难看出,此番上市,壹连科技曾在前面几版招股书中称不存在单一大客户依赖的情形,但在更新的注册稿及最新版招股书中“改口”称对宁德时代存在重大依赖的风险。

而这背后,2020年12月,郑梦远与曹华入职壹连科技,此前两人曾任职于大客户宁德时代。次年,宁德时代子公司持股的合伙企业入股壹连科技,同年壹连科技与宁德时代的交易额骤增。蹊跷的是,郑梦华离开宁德时代后,任壹连科技的投资总监及董秘,但公开信息却显示,宁德时代的解决争议总监同样名为“郑梦远”,信息披露现疑云。

二、对子公司增资额现疑云,原材料采购信披或“手抖”

2024年7月30日,证监会同意壹连科技首次公开发行股票的注册申请。

值得关注的是,浙江壹连电子有限公司是壹连科技的控股子公司,曾用名为浙江侨龙电子科技有限公司(以下统称为“浙江壹连”)。该企业系壹连科技和浙江近点电子股份有限公司(以下简称“近点股份”)共同设立。

2.1 2020年11月与近点股份共同设立浙江壹连,壹连科技增资2,087万元后持股51%

据签署于2024年10月31日的招股书,2020年8月21日,壹连科技与近点股份签署《股份合作协议》,约定双方共同投资组建浙江壹连,专业生产、销售FPC制品。2020年11月,壹连科技以2,087万元向浙江壹连增资,认缴浙江壹连1,938万元注册资本,增资后持有浙江壹连51%的股权。

2020年11月20日,浙江壹连就本次增资事宜办理了工商变更登记。截至招股书签署之日,壹连科技持有浙江壹连的股权比例为70%。

对此,壹连科技称增资浙江壹连有利于完善壹连科技的业务体系、延展壹连科技的产业链条,未导致壹连科技主营业务发生变更。

2.2 同份问询回复中,壹连科技对浙江壹连的增资价格现疑云

据出具日为2023年9月7日的《关于深圳壹连科技股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函的回复》(以下简称“首轮问询回复”),监管层要求壹连科技说明芜湖侨云友星电气工业有限公司(以下简称“芜湖侨云”)、浙江壹连收购前的主营业务及生产经营情况,壹连科技收购及增资控股前述标的原因及背景,收购及增资价格的公允性。

对此,壹连科技表示,根据壹连科技及近点股份签署的《股份合作协议》,壹连科技与近点股份约定双方按照相同定价原则向浙江壹连出资,近点股份以实物出资,以生产设备设施等有形资产截至2020年5月31日评估值作价2,005万元实缴1,862万元注册资本;按照相同的价格计算,壹连科技以货币2,087万元向浙江壹连增资。其中1,938万元计入注册资本,超出部分计入资本公积。增资完成后,浙江壹连注册资本为3,800万元,壹连科技和近点股份分别持有浙江壹连51%、49%的股权。浙江壹连股东按照相同定价原则作价出资,定价公允、合理。

即使说,上述问询回复内容中,壹连科技披露称以货币2,087万元向浙江壹连增资。该数据与壹连科技签署于2024年10月31日的招股书披露的增资额一致。

然而,同样是首轮问询回复,壹连科技在披露“说明前述收购及增资控股会计处理的合规性,是否符合《企业会计准则》的要求”时称,2020年8月21日,壹连科技与近点股份签署《股权合作协议》,约定双方共同投资组建浙江壹连生产、销售FPC产品。2020年11月,壹连科技以2,025.42万元向浙江壹连增资,认缴浙江壹连1,938万元注册资本,增资后持有浙江壹连51%的股权。2020年11月20日,浙江壹连就本次增资事宜办理了工商变更登记。

同时,首轮问询回复显示,壹连科技的会计处理为,购买成本2,025.42万元,对应注册资本1,938万元,计入资本公积87.42万元,取得的可辨认净资产公允价值份额为2,025.42万元。

可见,对于前述增资收购浙江壹连的价格,壹连科技披露的增资价格现疑云。在签署于2024年10月31日的招股书以及出具日为2023年9月7日首轮问询回复的“壹连科技收购及增资控股浙江壹连原因及背景”内容中,壹连科技披露的增资价格为2,087万元,而同样是在首轮问询回复的“说明前述收购及增资控股会计处理的合规性”内容中,壹连科技披露的增资价格和购买成本以及取得的可辨认净资产公允价值份额均为2,025.42万元。

2.3 2022年对铜铝巴的采购金额暴增,却在数据下方解释采购金额下降原因

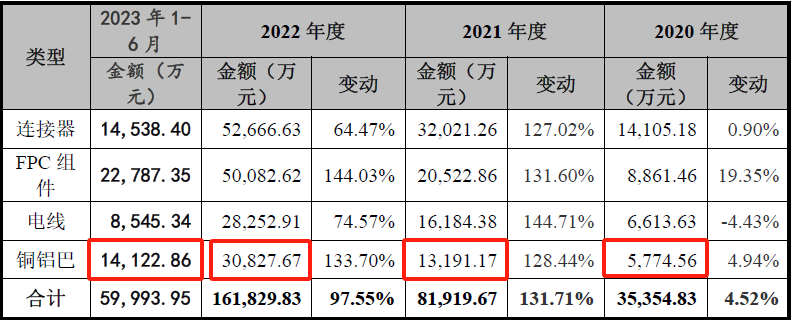

据首轮问询回复,壹连科技披露了主要原材料采购金额及变动原因。

具体来看,2020-2022年,壹连科技的四种原材料的采购金额均逐年增加。其中,同期,铜铝巴的采购金额分别为5,774.56万元、13,191.17万元、30,827.67万元、14,122.86万元。

也即是说,2022年,壹连科技铜铝巴采购金额上升。

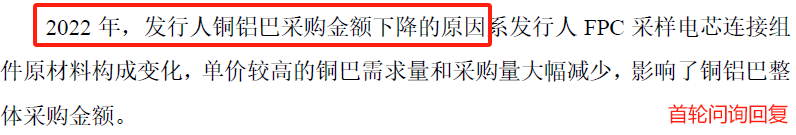

然而,壹连科技在上述数据下方解释变动原因时或“闹乌龙”。

据首轮问询回复,2022年,壹连科技铜铝巴采购金额下降的原因系壹连科技FPC采样电芯连接组件原材料构成变化,单价较高的铜巴需求量和采购量大幅减少,影响了铜铝巴整体采购金额。

由此可见,表格显示,2022年壹连科技对原材料铜铝巴的采购金额大幅上涨,而壹连科技却在数据下方解释2022年铜铝巴采购金额下降的原因,称单价较高的铜铝巴需求量大幅减少,令人费解。

简言之,壹连科技更新招股书后,更新前称不存在依赖单一客户的情形,更新后却“改口”称对贡献超七成收入的宁德时代存在依赖。在此背后,壹连科技的信息披露负责人、董秘还与宁德时代的争议解决总监“同名”。此外,在首轮问询回复中,壹连科技对于子公司浙江壹连的增资额现疑云。值得一提的是,2022年,壹连科技对铜铝巴采购金额上涨,但表格数据和文字说明对不上,信披或“手抖”。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)