详解股份银行三季报!净利息收入乏力零售业务增速不及对公

今年以来,国内经济运行保持在合理区间,延续回升向好态势,但宏观数据和部分行业主体之间似乎存在“温差”。年内银行业经营业绩承压,净息差仍处于下行通道。以股份行阵营为例,受国有大行、城商行两头挤压,股份行面临着更多且更艰巨的挑战。

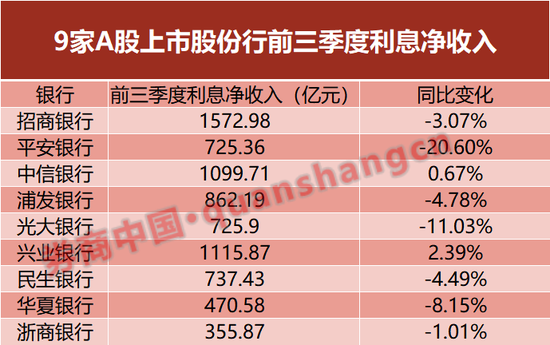

近日,券商中国记者拆解A股上市股份行2024年三季报后发现多个共性和趋势性特征:一是受多重因素叠加,股份行前三季度净利息收入普遍呈现负增长或增速放缓;二是尽管净息差仍处于下行通道,但降幅明显收窄;三是资产投放主要靠对公拉动,个人贷款增速均低于公司贷款增速。

净利息收入普遍负增长

继零售营收、利润贡献度下降等特点在6月末显现后,股份行刚刚出炉的三季报又呈现新特点:作为营收支柱的利息净收入,同比下降或增速乏力。

券商中国记者梳理9家在A股上市股份行财报发现,7家银行利息净收入同比负增长,2家银行该项指标维持正增长。

平安银行、光大银行和华夏银行2024年前三季度分别实现利息净收入725.36亿元、725.9亿元和470.58亿元,分别同比下降20.60%、下降11.03%和下降8.15%,降幅在上述9家股份行中居于前列。此外,浦发银行、民生银行和浙商银行该项指标分别同比下降4.78%、4.49%和1.01%。

以净利息收入规模前三的银行来看,招行今年前三季度实现净利息收入1572.98亿元,在营收中占比62.24%,较去年同期的1622.86亿元下降3.07%。

值得一提的是,兴业银行、中信银行前三季度净利息收入仍同比实现正增长,分别为1115.87亿元、1099.71亿元,分别同比增长2.39%和0.67%。

东方证券研报分析认为,考虑到10月份LPR下调、存量按揭利率调降,地方化债或将显著提速,以及新发贷款利率仍在下行等因素的影响,预计四季度以及明年的资产端收益率仍有下行压力。

息差降幅有所收窄

与净利息收入增长乏力同时发生的,还有上述股份行净息差的集体同比收缩。这也是商业银行净息差整体处于下行通道背景的再次演绎。

究其原因,LPR节节下调、存量房贷利率调降、有效信贷需求不足、生息资产收益率走低——多重因素叠加,导致了净息差缩窄。

然而,不同银行息差下行的“坡度”也有不同。已披露有关数据的股份行中,今年前三季度净息差同比下降幅度等于或超过20BP(基点)的银行分别为平安银行(-54BP)、浙商银行(-30BP)、华夏银行(-27BP)和招商银行(-20BP)。然而,中信银行、民生银行和兴业银行的前三季度净息差分别同比仅下降3BP、8BP和10BP,均维持较小的降幅。

积极因素也在聚集,从年内净息差对比,已有不少股份行的净息差下降幅度已在逐渐“刹车”,甚至企稳回升。

例如,中信银行前三季度净息差为1.79%,分别较今年第一季度、上半年度和2023年末回升7BP、2BP和1BP;民生银行的前三季度净息差也较上半年度回升2BP。此外,包括招行、兴业、浦发、华夏和平安银行在内的5家股份行,其前三季度净息差相比上半年净息差的下降幅度,环比今年一季度的降幅明显收窄。

往后看,前期定期存款陆续到期,多轮存款挂牌利率下调的效果仍将持续显现,有望在一定程度上对冲资产收益率的下行,这也是净息差降幅的收窄的积极因素之一。

个贷增速不及对公业务

今年前三季度,零售贷款增长乏力甚至负增长,零售贷款增幅远低于公司贷款增幅,是上述股份行又一特点。

以招商银行数据为例,该行零售贷款前三季度3.57万亿元,较上年末增长3.95%;尽管仍保持正增长,但增量不及上年同期;同时,这一增速也远低于招行的公司贷款增速。

数据显示,招行的对公业务增长稳健,其9月末公司贷款余额为2.77万亿元,较上年末增长6.7%,增量高于上年同期。对于零售贷款增速回落,招行在财报中解释称,这是由于该行信用卡贷款和个人住房贷款规模受市场需求偏弱的影响所致。

“整体来看,今年同比少增主要在零售贷款,主要原因是房贷。受房地产市场的影响,房贷整体偏弱,另外是受交易消费量下滑影响的信用卡贷款。对公贷款今年整体的市场增量会相对好一些,我们的对公贷款增量也是好于去年同期的。”招行高管在三季度业绩交流会上表示。

平安银行也有类似趋势,该行主动摒弃高风险零售资产的动作,似乎仍在继续。截至9月末,该行个人贷款余额为1.787万亿,较去年末下降9.66%;零售业务尚在调整深水区的当下,对公业务毫无疑问成了平安银行资产投放增量的支柱;三季报显示,其企业贷款余额较上年末增长11.6%,增幅较大。

曾经一度有股份行“对公之王”之称的浦发银行,今年前三季度对公业务发展迅猛。截至9月末,该行贷款总额(含票据贴现)约为5.37万亿,较上年末增加3473.57亿元。而其中,该行对公贷款总额(不含票据贴现)约为3.17万亿元,较上年末增加3339.33亿元,增速高达11.75%。也就是说,今年前三季度浦发银行贷款总额的增量里,对公贷款增量九成以上。

此外,中信银行前三季度的对公业务增速,同样大幅高于零售业务增速。截至9月末,中信银行公司贷款(不含贴现)余额约为2.92万亿元,较上年末增加2242.21亿元,增长8.31%;个人贷款(不含信用卡)余额约为1.84万亿元,较上年末增加772.37亿元,增长4.38%。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)