又见逼空征兆!纽约期铜现货溢价猛升上月场景会重演吗?

财联社6月20日讯(编辑 潇湘)在上月遭遇了历史性的逼空一幕之后,纽约期铜市场上的现货溢价现象,在近两个交易日正再度迅速加剧,这正给空头头寸的持有者带来了新的压力。

如下图所示,7月交割的Comex期铜合约价格,目前比9月合约每磅高出了7.4美分,这种现货溢价(或现货升水)的现象通常预示着当前供应正出现短缺。

此前,在上月纽约期铜的逼空风暴中,现货溢价规模曾一度高达前所未有的每磅29.25美分。当时,大宗商品贸易商托克集团和洛阳钼业旗下贸易公司埃珂森,都曾被媒体报道因持有大量空头头寸而身陷“漩涡”中。

而如今,虽然最新的现货溢价规模距离当时还有一段不小的距离,但无疑已经足以给持有7月合约空头头寸的大宗商品交易商和投资者敲响了警钟。

需要格外指出的是,目前全球铜市场总体供应充足,上海和伦敦的同类近月合约交易价格都较远期合约处于大幅贴水的状态,因此类似的局面目前还只是在纽约市场上所独有。

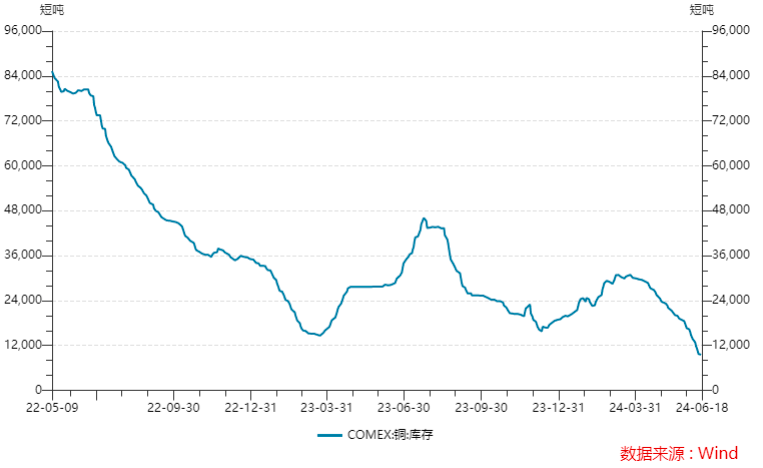

从库存数据看,目前Comex仓库中的铜库存已降至了15年来的最低点,虽然上月的短缺迫使交易商争相寻找和发运可运往美国的精选品牌铜,以解决他们的风险敞口,但库存紧张的情况并未出现明显好转。

对于不少做空的贸易商而言,接下来如果他们无法及时找到实物铜,可能需要平掉自己的空仓,并在此过程中冒着将7月合约推向更高溢价的风险。目前,距离7月合约到期还有不到6周的时间,而现货溢价近期的飙升表明,许多空头持仓者此前尚未能及时回补他们的仓位。

而对于那些没有能力交割实物金属的投资者来说,眼下的局面多多少少已意味着他们在回补空头头寸时将面临损失。要摆脱这些合约,他们不得不将受到多头头寸持有者的摆布。

今年,看涨铜价的基金经理,多头投资大幅激增,在一定程度上推动了这一工业金属市场上的轧空行情出现,并帮助纽约期铜合约(每磅)在上月创下了历史新高5.199美元的历史新高。此后不久,伦敦和上海市场的铜价也创下历史新高。

不过,最近几周,随着一些投资者获利了结,以及对近期需求前景的担忧重新加剧,铜价已有所回落。

国泰君安期货在周四发布的最新报告中表示,铜市场短期下游和终端补库对价格形成支撑,中长期铜价依然处于多头格局。对铜价长期走势的判断,更加倾向于宏观与微观能否形成共振。从宏观上看,美联储长周期降息将为市场提供流动性,且美国经济健康,远期存在修复预期。从微观上看,远期全球铜供应处于过剩状态,但过剩量比较少,全球铜的库存还是处于偏低水平。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)