圣兆药物实控人热衷“搞餐饮”

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

IPO日报

原创 佘诗婕

复杂注射剂作为高、精、尖的载药系统,与普通注射剂相比,具有靶向性、减少给药频次、降低毒副作用、延长药物生命周期等临床特点和市场优势,同时具备高技术壁垒和高附加值的特点。

近日,一家专注于从事复杂注射剂的研发及产业化相关工作的企业—浙江圣兆药物科技股份有限公司(下称“圣兆药物”)在北交所IPO,目前北交所已经发起了第二轮问询。

本次IPO,公司拟募资12.75亿元,主要用于复杂注射剂产业化研发、总部及高端复杂注射剂一期生产线建设项目以及流动资金的补充。其中,预计有1亿元用于流动资金的补充。

但令人担忧的是,圣兆药物三年累亏近4亿元,目前大多数产品都处于研发阶段,唯一刚刚获批的产品盈利能力也被打了个问号。除此之外,公司实控人之一热衷于用公司的钱给自己“搞餐饮”,内控问题也引起了北交所的注意。

官网

三年累亏4亿

招股书信息显示,圣兆药物主要从事复杂注射剂的研发及产业化相关工作,目前产品管线覆盖长效缓释制剂及靶向制剂两大领域。

值得注意的是,截至招股说明书签署日,圣兆药物所有复杂注射剂产品均处于研发和临床阶段,尚未实现销售收入。

其中,招股书提到圣兆药物26个在研项目中,盐酸多柔比星脂质体注射液已处于上市审评阶段,预计将于2023年三季度获批上市销售。注射用利培酮微球(2周制剂)已完成生物等效性(BE)试验,即将递交申报上市许可(金麒麟分析师)的注册申请,盐酸伊立替康脂质体注射液、棕榈酸帕利哌酮长效注射液(1 月制剂)、长效奥氮平注射剂(1 月制剂)等3个产品也已进入生物等效性(BE)试验或验证性临床试验阶段。

目前,官网最新信息显示,盐酸多柔比星脂质体注射液已于2023年9月获批上市。

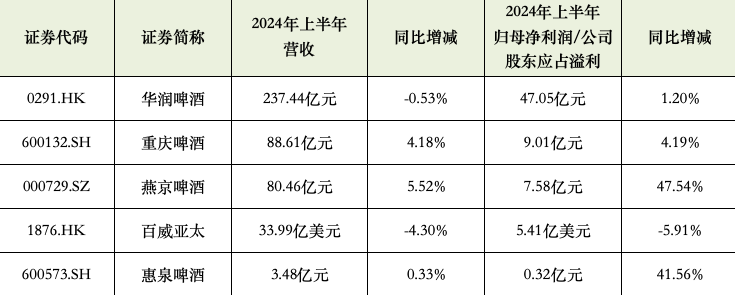

2020年度至2022年度(下称“报告期”),圣兆药物的营业收入分别为0.2亿元、0.27亿元以及0.22亿元,主要为子公司经销医疗器械、药品实现的销售收入。

圣兆药物在招股书中反复强调,截至招股说明书签署日,公司所有复杂注射剂产品均处于研发阶段,目前尚无产品获得商业销售批准或实现销售收入。而公司近期业务前景及盈利能力,很大程度上取决于盐酸多柔比星脂质体注射液等已处于上市审评阶段或生物等效性试验阶段的主要产品的商业化能力。

招股书中还提到,如果在研药品未能够顺利或如期取得上市批准,或在国内获批上市后的较长时间内未能被纳入国家医保目录和用药指南,又或纳入医保目录和用药指南后又被调出,则可能导致主要产品的市场销售额不能快速增长甚至出现下降,从而影响相关产品上市后的市场销售空间。

换句话说,虽然目前盐酸多柔比星脂质体注射液已顺利上市,但产品的发展前景还未可知。

但从招股书看来,圣兆药物对行业以及公司未来发展似乎颇有信心。

圣兆药物提到,根据弗若斯特沙利文的数据,随着产品的医保降价以及复杂剂型的推广,我国利培酮微球市场规模将迅速上升,预计2025年市场规模可达1亿元,2030年市场规模可达9.2亿元。目前,注射用利培酮微球已进入国家医保目录乙类。而公司的注射用利培酮微球有望成为国内首仿产品,潜在市场需求量巨大,为本项目的产能消化提供了充分保障。因此,本项目的实施具备市场可行性。

但圣兆药物画的这张“大饼”真的有这么容易实现吗?

从数据来看,报告期内,圣兆药物毛利率分别为20.55%、26.89%以及30.66%;净利润分别为-1.18亿元、-1.32亿元以及-1.44亿元,三年累计亏损近4亿元。

圣兆药物在招股书中解释,报告期内,公司投入大量资金用于产品管线的临床前研究、生物等效性试验及上市准备。

截至招股说明书签署日,圣兆药物共有26个复杂注射剂产品处于研发阶段。随着公司产品管线的不断推进,公司未来仍需持续较大规模的研发投入用于保障各在研产品管线顺利完成临床前研究、生物等效性试验及上市准备。

也就是说,未来一段时间内,圣兆药物预期将持续亏损,累计未弥补亏损或将扩大,什么时候实现盈利还是未知数。

占用资金“搞”餐饮

圣兆药物于2011年8月23日成立。

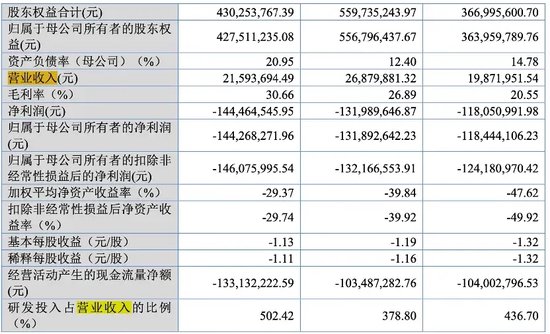

截至招股说明书签署日,陈赟华直接持有公司18.75%的股份,通过笃圣投资间接持股的方式控制圣兆药物3.13%的股份;吴健、陈贇俊、 潘小玲、刘芝佑、陈传庚、蒋朝军以直接持股方式合计控制公司7.71%股份。以上七人通过签署《一致行动人协议》,以直接或间接的方式合计控制公司29.58%的股份。

综上,陈赟华、吴健、陈贇俊、潘小玲、刘芝佑、陈传庚、蒋朝军为圣兆药物共同实际控制人。

其中,陈赟华与陈贇俊为兄妹关系。此外,黄雅红为实际控制人之一陈赟华的配偶,并直接持有圣兆药物0.625%的股份,为其一致行动人。

截至招股说明书签署日,圣兆药物共同实际控制人及其一致行动人合计控制公30.21%股份。

本次发行完成后,实际控制人及其一致行动人控制股份比例将降至22.66%。其他前十大股东临卓基金、立创五号、广州致远、广发信德、金桥基金、万联证券的持股比例分别为9.04%、5.31%、2.65%、2.47%、 2.37%、2.19%。

报告期内,圣兆药物实际控制人未发生变更。

需要注意的是,圣兆药物的内控问题引起了监管机构的注意。

问询函中指出,实际控制人陈贇俊同时从事药品推广业务和餐饮连锁业务,通过相关公司账户和控制多张个人卡进行资金往来,向销售推广个人支付药品推广费,并与亲朋、同事间存在大额资金拆借与周转。

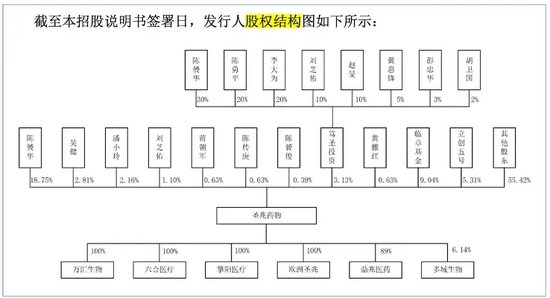

2017年至2020年,圣兆药物子公司万汇生物、鼎兆医药分多笔从实际控制人陈贇俊控制的嘉运宏开、宁波洛亨、策祁国际等3家关联公司处采购生物活性粉、 压针机等原材料及医疗器械,采购金额3780.60万元。

其中,有3134.05万元通过不公允关联交易的方式流向陈贇俊控制的商业推广公司和个人账户上。

关于这点,北交所在问询函中对钱款的流向也发起了询问。

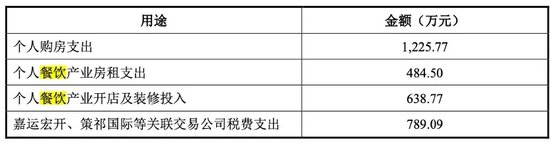

圣兆药物在问询函中解释,流向陈贇俊其他个人经营业务的金额共1123.27万元,其中餐饮产业房租支出484.50万元,餐饮产业开店及装修投入638.77万元。

关联采购金额3780.60万元中,有300万元来自于公司募集资金补充流动资金部分。2022年6月,陈贇俊归还上述不公允关联交易采购相关的资金占用款3331.15万元及资金占用期间对应的利息673.18万元,合计归还款项4004.33万元,关联方资金占用情形得以解除。

然而,陈贇俊对餐饮业的“热情”并未就此止步。

截至2023年6月30日,除个人住房商业贷款外,陈贇俊及其配偶、陈贇俊及其配偶控制企业的银行贷款余额为1735万元。

七名实际控制人中,陈贇俊对外负债约1.24亿元,其中5130万元是向公司内部人员的借款,与陈赟华、吴健、刘芝佑、蒋朝军分别贷款1270万元、600万元、386万元、180万元,以及吴健减持所得2180万元。

上述负债资金的主要用途包括:诚磊餐饮店面购置约1800万元,归还对发行人的资金占用款项及利息合计 4004.33万元,诚磊餐饮2022年下半年以来的开店装修、房租投入约900万元,以及诚磊餐饮日常经营资金周转、资金拆借利息等。

2023年5月,为降低个人负债规模,陈贇俊通过盘后大宗交易的方式,将所持发行人4301600股以19.41元/股的价格转让金桥基金、耀康私募基金(杭州)有限公司-耀康材质优选3号私募证券投资基金、罗华杰、唐智君等,成交金额合计8349.41万元。股权转让后,陈贇俊持股比例由3.75%降至0.38%。

声明:此消息系转载自合作媒体,网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)