并购重组预期升温钢铁行业“存量优化”持续推进

|

◎记者 霍星羽

并购重组成为钢铁板块热度飙升的话题。近日,多家钢铁股涨停,这在历史上实属罕见。

当前,钢铁行业供需格局亟待改善,并购重组不仅是改善行业基本面的一剂良方,还是多方共赢、提高产业集中度的良好工具。在破净股比例高于40%的钢铁行业,用好并购重组工具也有助于公司的市值管理更加完善。业内人士表示,并购重组是钢铁行业大势所趋,不过企业须警惕协同管理等方面的风险。

并购重组为多方共赢之策

中钢协党委副书记、副会长兼秘书长姜维近日在三季度信息发布会上表示,钢铁行业进入“存量优化”阶段的特征日益明显,行业运行持续呈现高产量、高成本、高出口、低需求、低价格、低效益的“三高三低”局面。

在西本资讯研究中心主任孙辉看来,布局分散、产业集中度低是钢铁行业面临的一大挑战:企业非理性扩张,造成资源极大浪费;钢企之间打价格战,大大降低行业利润率;部分小钢厂环保和产业技术不达标,污染生态环境。

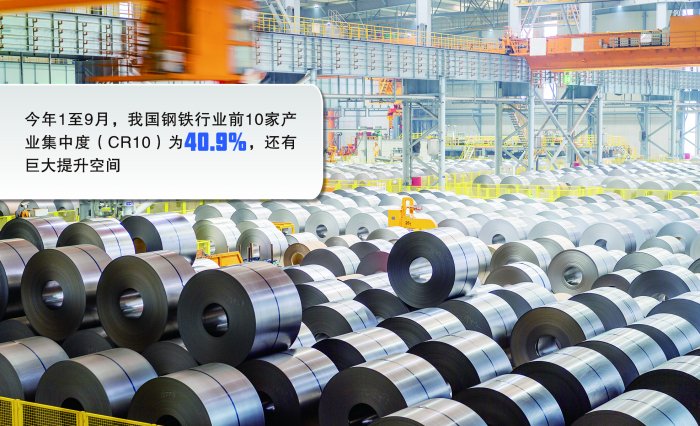

中钢协表示,联合重组是提高产业集中度、改善市场秩序、促进行业转型升级的重大基础性政策措施。今年1至9月,我国钢铁行业前10家产业集中度(CR10)为40.9%,与发达国家相比仍有较大差距。放眼海外,韩国前2家钢铁企业的粗钢年产量占全国总产量的85%;美国、日本和欧盟前4家钢铁企业粗钢产量占总产量的比重分别达65%、75%和73%。

上海证券报记者从上述发布会上获悉,中钢协已着手加快相关研究、开展专项调研,研究提出促进联合重组和完善退出机制的一揽子相关政策建议。

中钢协表示,当前联合重组、落后产能退出通道均需要政策支撑。坚定不移推进联合重组,坚决防止重组过程中将大量无效产能甚至“僵尸产能”复活。这项工作任务艰巨,需要政府、企业和行业共同推进。

中钢协发声后,增资扩股的第一炮已经打响。10月28日,北部湾产权交易所发布《广西钢铁集团有限公司增资扩股项目预披露公告》。增资企业为柳钢集团旗下的广西钢铁集团有限公司,拟募集资金总额为7亿元,将用于支持广西钢铁重点投资钢材加工、中厚板等钢铁产业链项目建设及运营,包括但不限于用于支付项目待付或待确认的建设进度款项、置换前期项目建设资金及后续运营所需的费用等。

中国人民大学国际并购与投资研究所所长、新沪商上市公司专委会主任余朝辉表示,钢铁等行业并购重组是大势所趋。并购是三方共赢之策:标的方盘活了资产;并购方扩大了市占率;行业能够有序发展。

“钢企兼并重组后,被兼并方可将原有业务转型,在集团内部淘汰落后产能、解决员工就业问题,有助于减少行业转型产生的摩擦。”上海钢联资讯总监徐向春说。

孙辉表示,大型钢企强强联合,有利于增强对上游原料的定价权,推广先进的生产经营理念,规避同品种恶意竞争,促进钢铁行业高质量发展。

钢铁行业并购重组进入新阶段

此前,钢铁企业并购动作频频。2010年5月,鞍钢集团与攀钢集团联合重组获批。2016年12月,宝钢、武钢联合重组成立中国宝武钢铁集团,“航母级”钢铁企业诞生;2019年6月,重组马钢集团;2020年8月,重组太钢集团;2020年9月成为重庆钢铁新的实际控制人。2021年8月,鞍钢重组本钢。

民营钢铁的并购重组也不少。例如,沙钢重组东北特钢;建龙集团重组了山西海鑫、北满特钢、阿城钢铁、西林钢铁、包钢万腾、宁夏申银等企业。

随着行业发展,新一轮钢铁行业兼并重组渐行渐近。这一轮的兼并重组,不仅要解决行业内卷问题,更应该通过提高行业集中度,协同发展新质生产力,推动钢铁行业向数字化、绿色化、智能化转型。

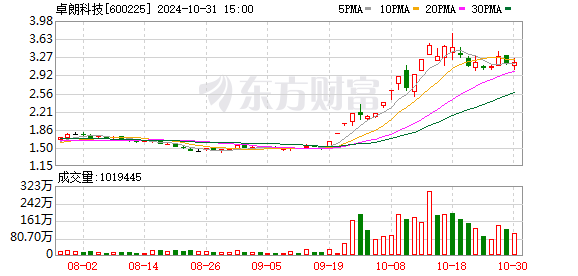

优质资产的价值被低估是并购的核心逻辑之一。而钢铁行业正是破净股扎堆的行业。

Choice数据显示,申万钢铁行业共列入45家A股钢铁公司,其中20家公司市净率(PB)低于1,破净股占比为44.4%;河钢股份、鞍钢、新钢、三钢闽光的市净率则低于0.5。钢铁企业中,除八一钢铁市净率超过5之外,其他钢铁企业均低于4。

钢铁行业整体的市净率水平也较低。Choice金融终端显示,钢铁行业最新交易日(10月29日)的市净率为0.88,一年来市净率最大值为4.22。而食品饮料、家用电器行业10月29日市净率为4.93、2.82,一年来的最高值为20.62、333.79。

孙辉认为,钢铁行业破净股居多的原因包括:钢铁公司市值较大,资金操作的灵活性受限;钢铁企业盈利水平低,对资本的吸引力不够。

资本市场高质量发展对部分钢企等长期破净公司提出了新要求。中国证监会研究起草的《上市公司监管指引第10号——市值管理(征求意见稿)》明确了上市公司董事会、董事和高级管理人员、控股股东等相关方的责任,并对主要指数成分股公司披露市值管理制度、长期破净公司披露估值提升计划等作出专门要求。

关于钢铁企业普遍面临的市值管理难题,孙辉建议,企业应提升盈利水平,加快产业升级和数字化转型。

国企改革研究者、财务金融学教授宋文阁表示,企业可通过回购、增持及其他分拆上市等方式加强市值管理。“‘并购六条’鼓励企业寻找第二增长曲线。企业可围绕战略性新兴产业、未来产业,调整和优化国有资本投向,这也有助于企业提升估值水平”。

如何用好并购重组

钢铁行业上市公司已围绕市值管理发力。

华菱钢铁10月10日发布的投资者关系活动记录表显示,当被问及公司对股价长期破净的应对措施时,公司回应称,未来钢企的竞争力体现在品牌优势和中高端产品的差异化竞争优势等方面。公司将通过紧跟下游市场需求调整品种结构,提升品种钢销量占比。随着2025年末公司超低排放改造完成、资本性开支减少,分红比例有望进一步提升。

安阳钢铁党委书记、董事长程官江表示,公司已成立市值管理专项团队,将加强与投资者的沟通,倾听投资者的声音。股票增持方面,控股股东安钢集团计划自2024年6月25日起的12个月内,通过上交所允许的方式增持安阳钢铁A股股份。

宝武集团党委书记、董事长胡望明表示,宝钢股份要在整合协同上先行一步,起到示范带动作用。宝钢股份证券事务代表盛志平告诉记者,宝钢主要关注四大并购整合方向:集团内整合、海外基地扩张、行业内整合以及细分领域整合。在宝武体系内,一些钢铁资产被认定为存在同业竞争问题,宝钢也将加速这类资产的整合。

宝钢倾向于选择与宝钢品种结构相似的企业,以加强公司在该细分品种上的优势。这些钢厂在成本、质量管控方面存在不足,宝钢并购后将输入其技术、人才和管理模式,产生更大的协同效应。宝钢也考虑同一些细分领域的龙头企业“强强联合”,成立合营公司,共同增强市场竞争力。

宋文阁提醒,并购重组不一定能带来价值增长。失败的并购重组可能为公司带来一系列“后遗症”,如警惕商誉大幅减值、管理协同不当等。“并购重组后不是各干各的,这样无法实现整合协同效应”。

孙辉表示,钢铁企业兼并重组是各类资源优化组合,以提升企业综合竞争力为靶,而非单纯叠加产能产量。

并购的另一重挑战来自管理。宋文阁表示,并购其他地区公司后,管理“战线”拉长,管理难度加大,对集团管控能力提出了考验。市场化的并购或能显现更大作用。孙辉认为,重组后企业应选择合适的管理模式,发挥各级岗位的积极能动性,避免被兼并企业人员产生消极情绪。

余朝辉提醒,企业无序扩张产能将浪费大量社会资源,重组后的企业局限在中低端“内卷”将对自身和行业产生较大负面影响。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)