亿晶光电前三季度亏损再创上市12年同期新高超8成资金受限利息收支变动异常

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:财经上市公司研究院

作者:昊

10月30日,亿晶光电发布三季报。今年前三季度,公司实现营业收入27.09亿元,同比下降58.93%,归母净利润-5.72亿元,同比由盈利3.02亿大幅转亏,并创上市10多年来同期最大亏损。

事实上,作为最早一批上市的光伏企业,亿晶光电借壳上市后发展一直不顺,创始人荀建华由于对赌失败,无奈出局。

新实控人古汉宁接手后,公司经营状况变得更加艰难,上市以来累计亏损超17亿,不仅业绩和盈利能力不断创出新低,其所持的上市公司股权也被全部冻结。

亏损加剧的同时,资金链也日益承压。

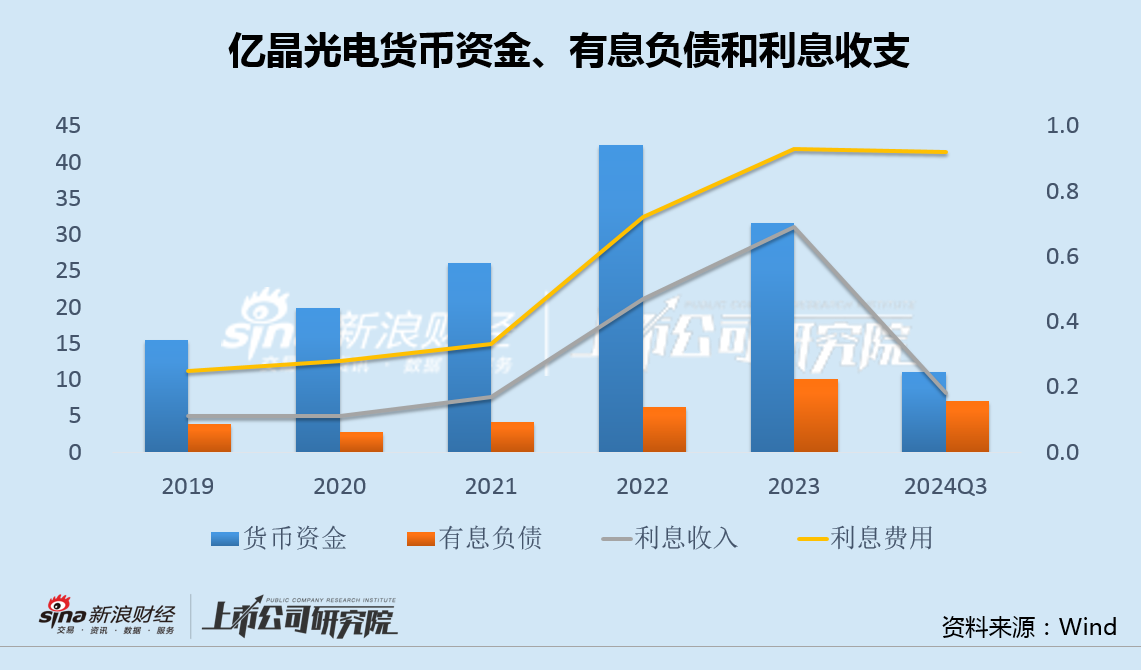

近几年来,亿晶光电货币资金虽显著高于同期有息负债,但大部分是受限资金,利息收入也长期低于利息支出。而更令人不解的是,今年前三季度,公司利息收支的变动与货币资金和有息负债的变动出现了显著背离。

2023年,亿晶光电筹划向大股东定增融资事项,也以失败告终,面对持续亏损和大量资本开支,公司前景已越发堪忧。

业绩和盈利能力均创同期新低 新实控人接手后经营日益艰难

亿晶光电主业是光伏组件的研发、生产和销售,2011年借壳海通集团,成为最早上市的光伏企业之一。不过,公司此后的发展一直波折不断。

由于未达到借壳上市时的对赌业绩,迫于巨额利润补偿的压力,亿晶光电创始人荀建华不得不卖出公司股份,并最终黯然出局。

然而,新实控人古汉宁接手后,公司经营状况不但没有好转,反而变得更加艰难。数据显示,2016年以后,亿晶光电业绩和盈利能力持续下滑,自借壳上市以来10多年时间,累计亏损超过17亿。

今年前三季度,亿晶光电实现营业收入27.09亿元,同比下降58.93%,归母净利润-5.72亿元,同比下降289.62%,毛利率骤降至-10%,净利润和毛利率均创2012年上市以来同期最差表现。

此外,自2019年至今,亿晶光电已连续5年未分红,即便在盈利的2022年和2023年也未进行分红。

根据2023年8月证监会发布的新规,上市公司最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持公司股份。

不过,能否允许减持对于古汉宁来说似乎已经并不重要了。最新数据显示,亿晶光电控股股东深圳市唯之能源有限公司所持有的2.55亿股上市公司股票,因各种诉讼等原因,已被全部冻结。

现金远超有息负债但超8成资金受限 利息收支变动与资金变动显著背离

亏损加剧的同时,公司资金链也日益承压。

2019年至2023年,亿晶光电货币资金显著高于同期有息负债,但大部分是受限资金,以2023年为例,31.61亿元货币资金中,受限资金高达26亿,占比超过80%。

与此同时,2023年,亿晶光电全年利息收入0.69亿,利息支出0.93亿,账面看似保有大量现金,但利息收入却长期低于同期利息支出。

值得注意的是,今年前三季度,公司货币资金和有息负债分别为11.11亿和7.07亿,同比下降72.2%和18.5%;利息收入和利息支出分别为0.18亿和0.92亿,利息收入同比下降67.3%,而利息支出则同比上升53.3%,利息收支的变动与货币资金和有息负债的变动出现了显著背离。

源源不断的资本支出也加剧了资金紧张的局面。2019年至今,亿晶光电资本开支合计超25亿,且每年都显著超过同期经营现金流。

2022年1月,亿晶光电发布公告称,拟向当时的控股股东勤诚达定向增发,募资约13亿元,用于常州年产5GW高效太阳能组件建设项目,并补充流动资金及偿还有息负债。不过,次年该定增事项宣告失败。定增的流产无疑进一步加剧了公司的资金链压力。

值得一提的是,截至今年10月9日,亿晶光电担保总额为34.10亿元,占公司最近一期经审计归属于母公司净资产的135.10%,担保总额已远远超过了公司的净资产。由于公司三季报归母净资产继续下降,担保总额与净资产的比例还将进一步上升。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)