东海期货:供增需弱格局下甲醇再寻平衡——2024年甲醇半年度报告

作者:东海期货冯冰

投资要点:

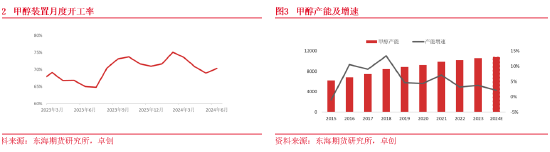

Ø 产能增速放缓:据公开资料整理,2023年上半年先后有江苏索普30万吨装置,内蒙古君正总计45万吨装置,总计新增产能75万吨,卓创统计口径来看,总产能已达10671万吨。随着技术革新,资金制约等以及近两“绿色、低碳”“能耗双控”等问题,老旧装置竞争力下降,部分装置长期停车。若剔除废旧产能,则2024年甲醇增速将远低于2%。

Ø 开工率、产量同比上涨:据卓创资讯数据统计,2024年上半年,2024年1-6月份,中国甲醇月度产量在4174万吨左右,同比去年同期提升超过10%。甲醇行业平均开工负荷71.5%,较去年同期提升3个百分点左右。下半年开工率预计在67%-73%波动为主。

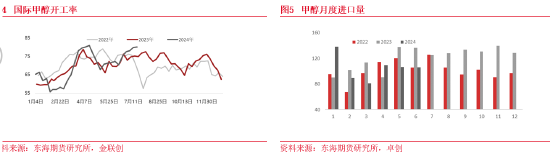

Ø 进口下降明显:2024年1-6月甲醇进口量在634.52万吨,同比去年同期跌5.31%,出口量预估为2.55万吨,同比减少3.78万吨,跌幅约为59.7%。下半年随着国际甲醇投产和国际甲醇开工率上行,进口预计大幅上涨。

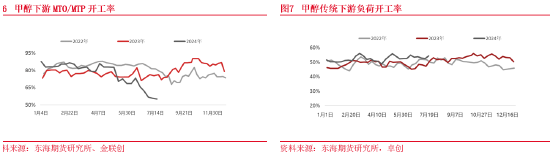

Ø 需求偏弱:据卓创资讯数据估算:上半年甲醇样本下游消费量为4725万吨,较去年同期增长约9%。下半年需求受利润影响偏弱为主,新增需求提振有限。

Ø 煤炭成本持续下移:上半年煤制成本先跌后涨。2024年下半年动力煤供应仍然宽松,季节性用电高峰和经济恢复下用电需求改善等对煤炭价格有一定支撑,预计价格预计震荡偏弱。给予甲醇一定的小幅下调空间。

Ø 结论:上半年甲醇产业主要矛盾围绕进口大幅下降为主,这直接导致了甲醇港口货源紧张,产业库存下降,而随着下游MTO/MTP装置大规模停车,进口逐渐修复,库存转而上涨,价格应声而下。展望下半年,甲醇行业产能增速下降,前期检修装置陆续恢复,国外新增产能和开工提升带来进口大幅增长,而需求端新增需求主要来自于传统下游等增量受限,MTO/MTP利润修复后开工有提升预期,但整体下游需求无亮点,产业库存以上涨为主。同时动力煤旺季过后价格走弱,成本略有下行,甲醇预计价格下移,下游利润修复需求改善以需求新平衡,时间节点在八月下之前,2409合约偏弱,9-1合约仍维持反套格局。随后“金九银十”传统下游需求提振,与秋检使得基本面有所改善,但仍在弱势格局当中,关注1-5价差正套和2501合约做多波段机会。而冬季天然气限气和煤炭取暖需求共同作用下的2501合约或有季节性向上行情。警惕宏观和政策风险,以及美联储降息进度影响。

1.行情回顾

上半年甲醇行情大部分呈现震荡重心上行,基本分为三个阶段。

第一阶段1月中下到3月,在宏观、政策和基本面的共振下,甲醇价格重心持续上移。甲醇2405合约1月延续12月底下跌趋势,伴随着1月8日港口一套MTO装置停车,以及悲观的市场情绪叠加, 2405合约加速下跌至1月11日2292元/吨,是今年2405合约的最低点,紧接着在多重利好下便开启了长达4月余的上涨行情。究其上涨原因,其中有地缘政治支撑油价震荡走强,能化重心价格上移;基本面主要矛盾在于短期供需错配,国际甲醇开工低位,进口下降带来的甲醇港口连续去库,流通货源紧张,而此时MTO/MTP 装置开工率同比位于三年均值之上,基差持续走强,投机需求加持下,甲醇强势上涨。3月价格已至2500元/吨以上,而由于MTO/MTP降负荷停车兑现,内地货源流入港口等,港口货源紧张情况得到缓解,价格出现回调,甲醇2405合约最低到2449元/吨。

第二阶段是3月中下开始内地与港口套利空间打开,现实与预期博弈下震荡冲高。4月到港并未如预期一样增加,港口库存仍旧处于低位,流通货源依然不多,期现共振价格重心继续上移,主力换月成09合约,地缘政治发酵,伊朗合约商谈僵持等问题使得甲醇09合约受到资金追捧,价格再次冲高。5下游MYTO/MYTO开始陆续停车,国际开工上行,进口逐渐改善,基本面矛盾积累,但受宏观政策支持、《2024-2025节能降碳行动方案》发布后2409合约价格冲至年内最高2696元/吨(5月30日)。

第三阶段伴随着6月初原油月初大跌,甲醇价格急泻而下,开启下跌通道,6月最低下跌至2473元/吨(6月25日),跌超7%。7月内地甲醇开工仍在下降,在一定程度上减缓累库进程,煤炭价格走强也对甲醇有一定支撑,但累库还在继续。7月开始甲醇进入震荡区间。

2. 基本面情况

2.1.产能增速明显下降

卓创数据显示,2023年底甲醇产能总计10596万吨,2024年计划投产260万吨。2015年到2019年甲醇产能增速为9.09%,平均增速较快。2019年-2023年甲醇新增产能增速5%左右,2024年甲醇产能增速预计2.45%左右,明显放缓。

据公开资料整理,2023年上半年先后有江苏索普30万吨装置,内蒙古君正总计45万吨装置,总计新增产能75万吨,卓创统计口径来看,总产能已达10671万吨。

下半年投产装置计划也十分有限,且中泰大型装置大概率年底投产,实际的新增供应寥寥无几。

随着技术革新,资金制约等以及近两“绿色、低碳”“能耗双控”等问题,新增装置今年以焦炉气制甲醇为主,老旧装置竞争力下降,部分装置长期停车。若剔除废旧产能,则2024年甲醇增速将远低于2%,甚至有可能出现负增长,宝丰装置大概率推迟年底,暂不统计入内,但仍需关注进度。目前我国甲醇以黑色、灰色甲醇为主,在碳中和、碳达峰战略背景下,我国绿色甲醇产业发展潜力极大。后续新增甲醇装置以绿醇为主,据不完全同统计有未来3年约700万吨以上的绿醇待投产。

2.2.开工率、产量同比上涨

据卓创资讯数据统计,2024年上半年,2024年1-6月份,中国甲醇月度产量在4174万吨左右,同比去年同期提升超过10%。甲醇行业平均开工负荷71.5%,较去年同期提升3个百分点左右。

今年上半年甲醇整体开工偏高主要由于,1-4月煤炭价格持续走弱,而甲醇价格重心上移,使得煤制甲醇利润持续扩张,上游生产积极性较好。卓创数据统计估算,1-4月甲醇平均开工接近73%,同比去年大约高5个百分点左右。4月中下开始,动力煤价格由于短期供应问题而走强,同时正值甲醇春检开始,检修放量,甲醇开工才开始下行,5月中最低开工卓创周度数据显示在65%左右,5月下之后,前期检修装置陆续重启,开工恢复至70%左右后,随着动力煤旺季价格走高,检修积极性上涨,开工再次下行在65%-70%区间波动。

上半年甲醇开工和产量受装置利润影响较多,而动力煤旺季过后,高库存仍对价格有一定压力,甲醇成本利润修复的同时季节性检修结束,甲醇装置预计逐渐恢复,下半年开工预计在67%-73%之间波动。下半年中国甲醇产量在4340.05万吨,但产量增速或将放缓。

2.3.进口同比大幅下降

根据海关数据显示:2018年-2023年我国甲醇进口整体上涨,平均增速达10%以上。2023年1-12月中国甲醇累计进口量为1455.30万吨,同比涨19.36%,创历史新高。而今年上半年进口却显减少。2024年1-6月甲醇进口量在634.52万吨,同比去年同期跌5.31%,出口量预估为2.55万吨,同比减少3.78万吨,跌幅约为59.7%。

甲醇进口减少主要受到国际甲醇装置开工降低和运力紧张影响。剧金联创数据统计显示: 2024年上半年国际甲醇企业平均开工在68.5%附近,同比虽然微增0.27%。但一季度国际甲醇开工在62%,同比下滑2个百分点;2月单月开工58%则同比大幅下跌5个百分点,尤其2月上伊朗地区开工降至不足2成水平,以及红海问题发酵影响下航运市场运力紧张等,2-3月月均进口仅85万吨,远不及去年月均120万吨水平。3-4月国际开工随着装置恢复迅速恢复,但4月下部分非伊装置检修拖累开工再度出现走低。同时上半年无新增国际甲醇装置,进口下降明显。

随着国际装置开工恢复至同比偏高水平,同时2024年9-12月份国外预计投产甲醇装置在525万吨,以及运力和卸货缓慢情况逐渐恢复正常,预计下半年进口将出现明显上涨,月均进口量将超过125万吨。

2.4.需求偏弱

据卓创资讯数据估算:上半年甲醇样本下游消费量为4725万吨,较去年同期增长约9%。从甲醇下游产品产量增长情况来看,2024年1-5月同比去年同期增长超过20%的有草甘膦、BDO(炔醛法)、碳酸二甲酯、冰醋酸、聚合MDI;CTO/MTO、MTBE、有机硅、甲醛等的产品产量同比增长超过10%。

下游MTO/MTP产业进入瓶颈期,上半年无新增产能,计划近期投放的产能均有配套上游。上半年开工先增后降,一季度延续前一年高需求,开工月均84%左右同比偏高,随着甲醇价格上涨挤压下游利润,MTO/MTP经济性问题凸显,开工逐渐下滑,6月开工月均近67.65%。外采甲醇制烯烃开工仅为50%左右,周度数据显示,7月进一步下滑至仅有35.7%。金联创数据显示,上半年甲醇传统下游开工均值在49.97%,同比提升1.16%,据不完全统计,下半年新增下游需求保守估计大约在200万吨左右,主要是冰醋酸、MTBE、BDO等品种的新增产能。因此下半年主要需求点仍在烯烃装置重启的可能。

当然传统下游“金九银十”或有一定的增长,且随着甲醇价格的下移,烯烃装置利润环比已有一定修复,部分装置计划7月底8月初重启。7-8月或是甲醇下游需求最低点。后续甲醇需求存修复性可能。但整体需求量环比上半年下跌明显。

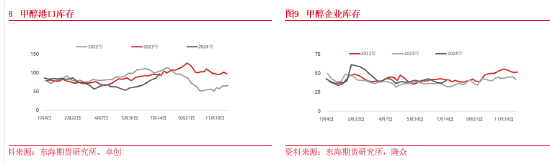

2.5.下半年库存或先增后跌

上半年由于进口下降问题,港口库存从春节后累库开始持续下跌。春节后港口库存卓创周度口径统计显示为86.95万吨,随后去库到三月底56.6万吨,4月内地和港口套利窗口刚开启,短暂累库到4月中下的69.05万吨,随后库存继续下跌至5月中下最低53.52万吨,是近五年最低水平。进口的增加和港口MTO停产加速了累库进程,5月底开始库存一路上行,6月港口累库近20万吨,7月港口库存接近100万吨。内地企业库存春节累库至近最高点(近四年高位)后开始大幅降库,直至4月库存才回到近三年中性水平,随后开始窄幅波动。

甲醇总库存节后去库至3月底,4月库存窄幅波动,5月上半月去库,中下旬进入累库进程,下半年进口增量明显,内地装置回归,需求增速有限,库存预计上涨为主,而四季度中东限气开始则港口库存压力或有缓解。

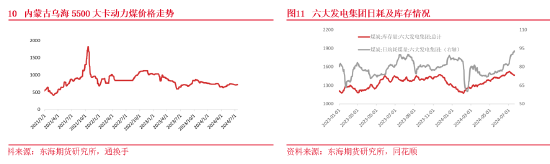

2.6.煤制甲醇成本预计走弱

2024年上半年动力煤价格先跌后修复。据同花顺数据显示,内蒙古5500大卡坑口煤从年初735元/吨左右,震荡下行,4月下最低655元/吨,期间1-2月煤制甲醇理论利润在-200元/吨左右,3月开始利润大幅扩张,至4月下到5月上期间理论成本利润可达200元/吨以上。4月下动力煤价格走强至5月底最高745元/吨。6月在煤炭绝对价格偏强和甲醇价格下跌的双向夹击下,成本利润再次回缩至0以下最低接近-200元/吨,7月煤炭再次走弱在720元/吨左右,成利润略有修复至-125元/吨附近。

2024年下半年动力煤供应仍然宽松,季节性用电高峰和经济恢复下用电需求改善等对煤炭价格有一定支撑,预计价格预计震荡偏弱。给予甲醇一定的小幅下调空间。

3.总结

上半年甲醇产业主要矛盾围绕进口大幅下降为主,这直接导致了甲醇港口货源紧张,产业库存下降,而随着下游MTO/MTP装置大规模停车,进口逐渐修复,库存转而上涨,价格应声而下。展望下半年,甲醇行业产能增速下降,前期检修装置陆续恢复,国外新增产能和开工提升带来进口大幅增长,而需求端新增需求主要来自于传统下游等增量受限,MTO/MTP利润修复后开工有提升预期,但整体下游需求无亮点,产业库存以上涨为主。同时动力煤旺季过后价格走弱,成本略有下行,甲醇预计价格下移,下游利润修复需求改善以需求新平衡,时间节点在八月下之前,2409合约偏弱,9-1合约仍维持反套格局。随后“金九银十”传统下游需求提振,与秋检使得基本面有所改善,但仍在弱势格局当中,关注1-5价差正套和2501合约做多波段机会。而冬季天然气限气和煤炭取暖需求共同作用下的2501合约或有季节性向上行情。警惕宏观和政策风险,以及美联储降息进度影响。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)