飞盘降火、健身房接连爆雷,现在哪些运动还能持续?

当钱包不再增长,消费者对于筛选运动项目也有了新的标准。

过去三年间,中国市场的户外运动市场流行过很多小众运动项目,包括露营、飞盘、陆冲、路亚、腰旗橄榄球。今年,混合了多种球类运动元素的匹克球(pickleball)也获得了更多关注。但这些小众运动的火热都离不开新冠疫情的特殊背景。其间,行业从业者担忧这种火热状态无法持续,甚至透支了未来数年的增长。

2022年年底,新型冠状病毒感染实施乙类乙管,人口重新在城市和国家之间流动,消费者手中的运动选择再次丰富起来。这些小众运动对于消费者的吸引力也得到了真正考验,消费者对于部分运动仍然上瘾,但露营、飞盘已经哑火。

与此同时,室内健身行业也发生了急剧变化,梵音瑜伽、中健健身、一兆韦德等大型连锁健身场馆接连爆雷。这些健身场馆长期依赖的预付费模式可能迎来了真正的转折点,也影响了商业地产对于健身项目的选择。过去,商业地产用大面积、低租金的方式引入大型连锁健身房,换来高消费力的客群,但这种合作模式也逐渐衰落。

我们这次选择健身、户外以及小众运动领域调研,发现消费者对于运动项目的偏好发生了变化。影响因素不仅仅是疫情防控措施的变化,当钱包不再增长,消费者对于筛选运动项目也有了新的标准。

我们观察到的现象:

• 预付费模式的健身房可能迎来了转折点;

• 露营、飞盘市场泡沫破裂了;

• 小众运动可能需要多方力量维持。

01 运动场馆

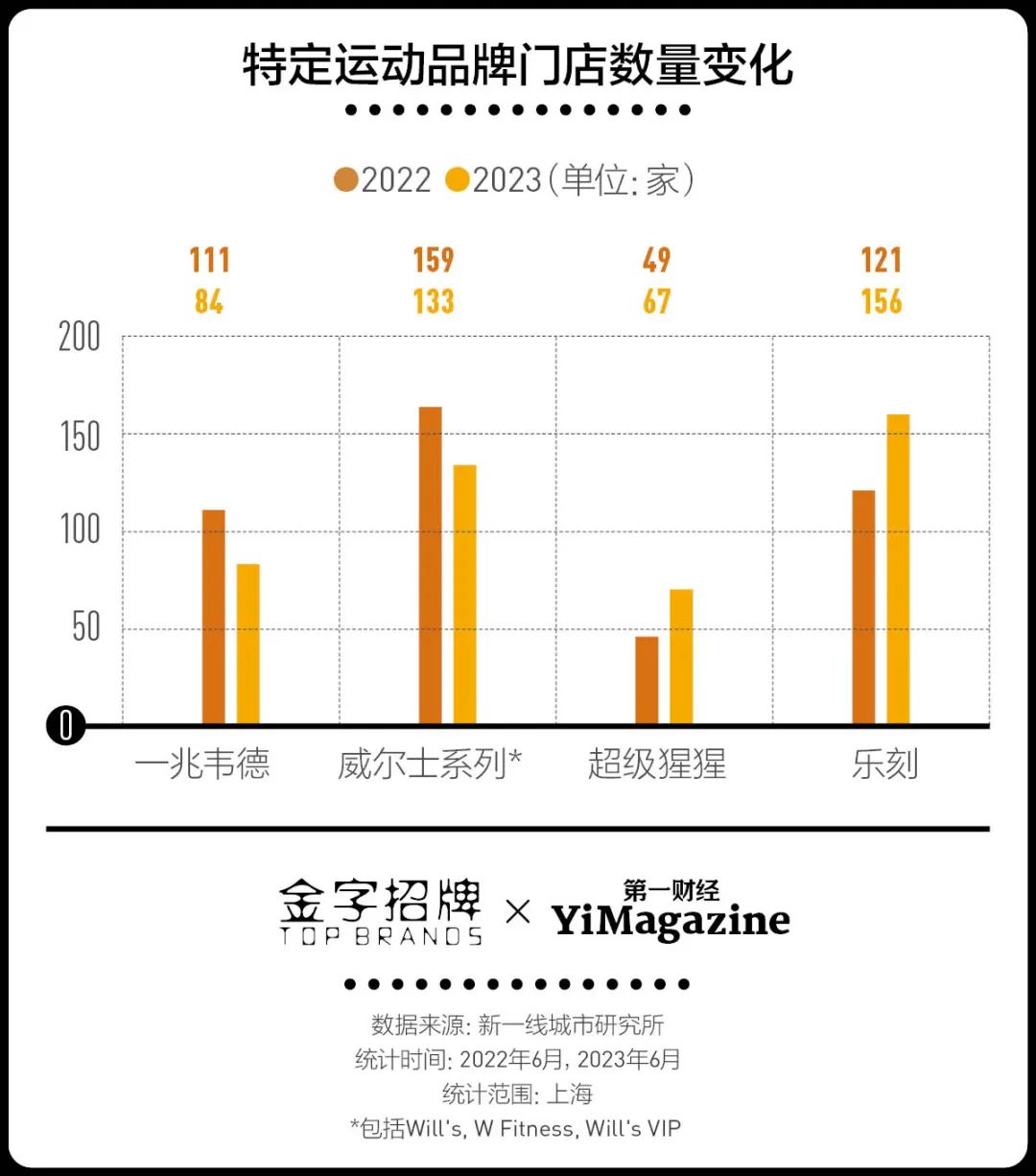

连锁健身房的主流预付费模式可能迎来了转折点。今年,以销售年卡为主的大型健身房接连出现经营问题,中健健身解体,一兆韦德通过外部资本推动重组。

新冠疫情只是压垮这些连锁健身房的最后一根稻草。这些连锁健身房采取的预付费模式本身缺少强力监管,容易形成资金挪用,而经营表现很可能因为消费者续费率降低、高昂的人工和租金成本而变差,为此就需要持续获客。疫情期间,健身房无法持续吸纳新的付费用户,现金流很可能断裂。

在此背景下,大型健身俱乐部也开始引入更灵活的付费选择,目标是吸引用户持续付费。2020年年底,威尔仕引入了月付机制“月月付”,仅限单店,不能跨店使用。今年9月,威尔仕推出了全国通用月卡,覆盖几乎所有门店。今年7月,在浙商财团接手后,一兆韦德开始转型,停止销售长期卡,改以月卡、季卡、1年卡和2年卡这些新的选择。

看上去,以月付费、单次付费为代表的灵活付费机制有机会成为主流。在此之前,推动灵活付费机制的是超级猩猩、乐刻等中小型连锁健身房。但在大型连锁健身房陷入危机的同时,对于消费者而言,超级猩猩、乐刻们属于风险更小的选择。

这是因为超级猩猩、乐刻们采用的收入结算方式有别于预付费模式。超级猩猩CEO刘舒婷曾经在2022年8月接受《21世纪经济报道》采访时表示,消费者预充值但未消费的资金不属于企业,超级猩猩在消费者销课后再确认收入,“赚真正来健身的用户的钱。”

乐刻采取相似的方式。乐刻运动合伙人、城市事业部总经理汤鑫向《第一财经》YiMagazine介绍了乐刻设计的资金合规机制。当消费者消耗课时后,乐刻再将相应的课时费用与加盟商、教练进行分账。乐刻也通过与银行合作,担负资金管理和履约保障,以此避开预付费模式的资金挪用。目前,乐刻已经实现了多年持续盈利。

不过,健身行业在今年年初普遍谨慎,放缓新增门店的速度,超级猩猩、连锁私教工作室DP健身表示,暂时停止门店扩张。但健身市场很快好转,乐刻今年第二季度店均营收回升到了2021年同期水平。

与此同时,大型健身俱乐部衰落,可能留出了乐刻们更多的增长空间。过去,商业地产偏向与大型健身俱乐部合作,门店面积通常可以达到数千平方米,享受租金优惠,商业地产获得这些健身房对应的高消费客群。但近期大型健身俱乐部负面新闻多,也间接影响商业地产的品牌形象,导致商业地产更有动力寻找新的合作方。

汤鑫表示,2021年开始,他发现更多商业地产项目找到乐刻寻求合作,主要原因是乐刻的客群年轻且复购高。乐刻主要分为300平方米的乐刻综合馆、180平方米的乐刻私教馆,因而对于商业地产而言可能是相对灵活的选择。相对于传统大型健身俱乐部开设在商业地产顶层,乐刻通常选择在商业地产的B1层、4层进行开店。目前,1000多家乐刻门店中,大约20%进驻了龙湖、万科等商业地产项目。

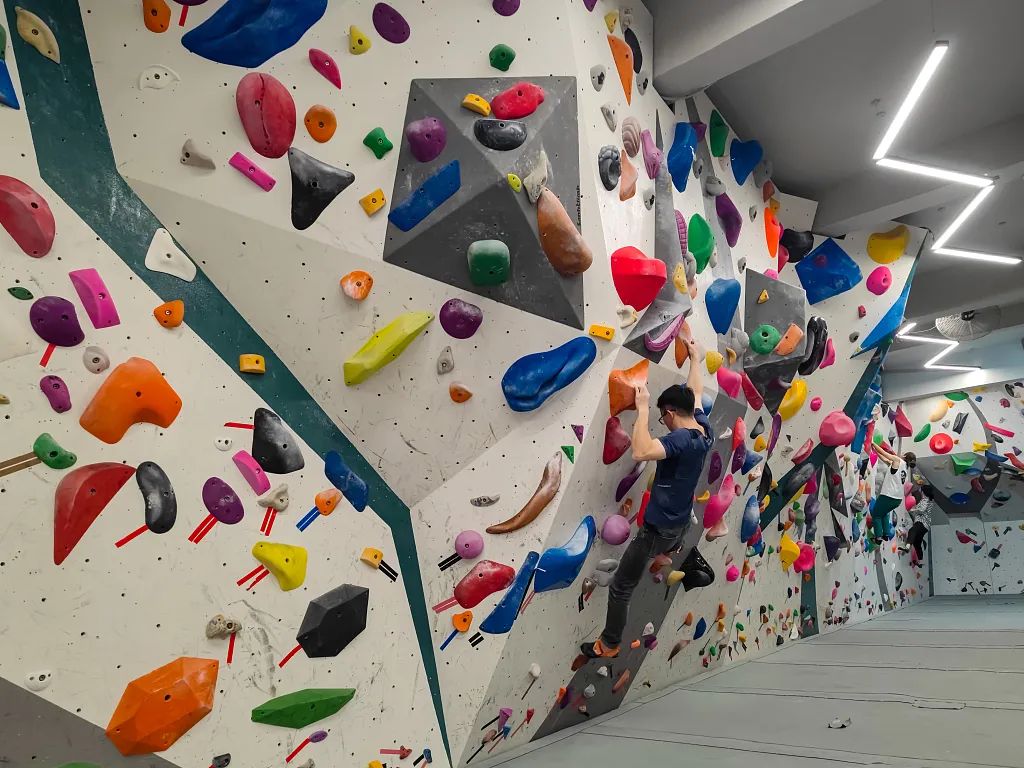

除了超级猩猩、乐刻,商业地产也在小众运动项目中寻找可能性,比如攀岩。2021年,从建材市场改建而来的深圳龙岗万达开业,强调体验业态,包括攀岩、冲浪、潜水,还有卡丁车等。其中,攀岩品牌香蕉攀岩是首次进驻商业地产,也靠着这个项目吸引了其他商业地产招商部门的关注。此前,攀岩馆选址主要在产业园区内。

香蕉攀岩创始人钱小磊分析,商业地产对于攀岩馆的转变,可能与原本主力业态衰退有关。商业地产行业,原本三大主力业态是健身房、影院和超市,这些主力业态占地面积大,能带来商业地产的目标客流,但这些业态在新冠疫情期间都受到较大冲击。

“商场需要新的主力店吸引客流。我们没法像影院、超市带来那么多客流,但是客源稳定、客资不错,停留时间很长。”钱小磊表示。今年9月,香蕉攀岩进入上海,在翻新后重新开业的嘉里合集开设了新店。

02 户外

2020年,中国露营市场迎来了超出预期的增长,成为了最受关注的户外运动项目。《2022天猫淘宝露营行业趋势白皮书》显示,2020年新增8800家露营相关企业,同比增长228%,实现近5年来最大增速。

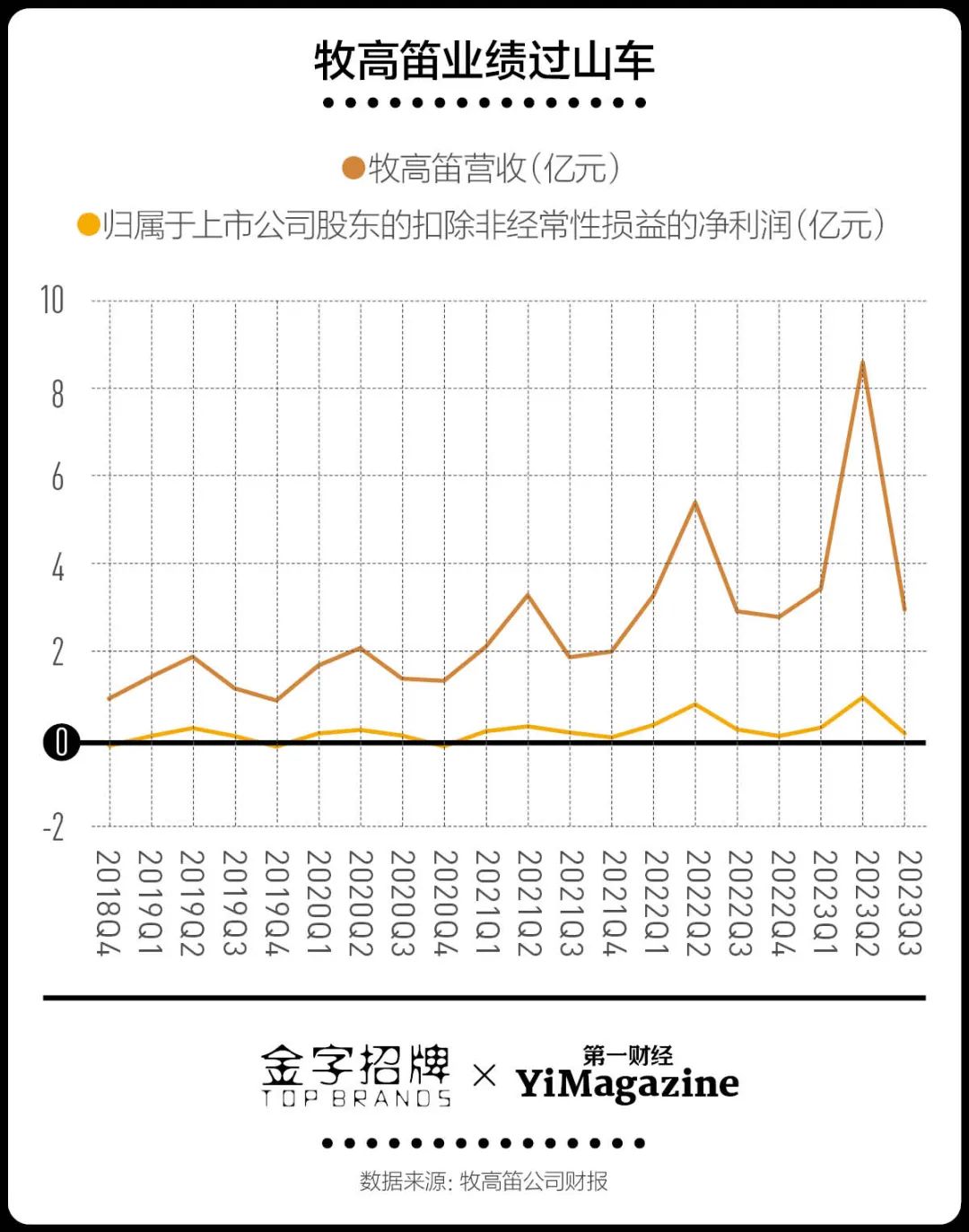

最典型的案例是上市公司牧高笛,这家公司的市值在新冠疫情期间快速增长。2019年年底,牧高笛市值不到20亿元,2022年曾经超过70亿元。今年开始,牧高笛结束了高增长期,上半年归属于上市公司股东的净利润同比减少14%,市值也回落到了27亿元。

到了2023年,中国露营市场就已经进入了转折点。

大热荒野创始人朱显也同样感受到了露营市场的萎缩:“无论是天猫数据,还是大盘表现,今年露营的营收规模在缩减,露营装备的销售规模可能只有去年的30%—40%。”

2021年,中国露营市场高涨的时候,当时已经有从业者猜测市场可能预支了增长潜力。现在看来,当时的猜测可能落实了。

大热荒野跟随着这轮露营热潮起家,创立于2020年,主打包办式的网红露营地,以799元/人的费用提供露营体验,包括下午茶、帐篷搭建体验、晚餐、营地活动、早餐等,露营地开设于三亚、武汉、北京等城市的郊区。朱显抓住了小红书快速增长的机会,推动大热荒野获得了知名度。2021年11月,牧高笛以1200万元的价格收购大热荒野10%股权。

露营需求伴随着新冠防护政策改变而变动。2020年开始,出境游封锁、跨省游禁止、跨市游慎重成为常态,城市周边游变成了仅剩的可能性,催动了露营的休闲价值。2023年,当长途旅游重新变得可能,露营这种短途旅行需求就有所减少。在产品上的表现,就是长途的背包类产品增长。

迪卡侬的数据也说明了这点。迪卡侬中国提供的数据显示,今年“五一”长假期间,徒步、登山以及皮划艇、桨板等水上运动项目继续保持高速增长,徒步背包等相关产品销售增长400%,而露营运动整体销售平稳。

朱显提出的观点是,2022年中国封控影响下,露营地没有及时进行产品更新,提供新的露营体验,“没有产品迭代,竞争力就不够了。”大热荒野在2022年年底也出现了亏损。朱显表示,公司2022年亏损主要是由于所在城市封控影响以及此前自建露营地的支出所致。

但在2023年,朱显发现了新的市场机会:城市露营。各地城投公司找到朱显,希望他帮忙运营闲置的公园用地、绿化用地。“我们原来在城市周边做的这些露营地,我们踩的国家政策是乡村振兴。回到城市之后,我们发现国家还有城市更新。”朱显陆续将手中的露营地在地经营权交由物业方,大热荒野帮助物业方完成线上运营、线下交付,双方调整分账比例,转而帮助政府开发城市露营的运营,运营模式由重转轻。目前,已经有张家界、杭州滨江以及莫干山找到大热荒野合作。9月底,大热荒野在杭州滨江运营的营地开业。

城市露营可能成为新的机会。“在2022年之前公园是不开放的,草皮是不能踩上去,也不允许帐篷铺上去的,现在国家把公园开放给市民,这可能会带动公园露营。”宁波宏孚进出口有限公司创始人郭海明表示。宏孚进出口过去以外贸代工为主,2017年成立了自有露营品牌皓风。

但在城市露营的场景中,这些露营公司需要面对城市已有的餐饮和服务的竞争,运营方法也需要随之调整。

03 小众运动

进入2023年,小众运动项目似乎都有热度下降的迹象,典型项目是飞盘。今年3月底,中国极限运动协会飞盘委员会委员、HUCK飞盘俱乐部的主理人陈月向红星新闻表示,飞盘话题的热度在降低,尝鲜者的数量也在减少。

这可能是多种因素影响下的结果。回顾飞盘运动,主要推手来自于各个飞盘俱乐部。在赛事组织层面,国家级的飞盘赛事在2022年8月才落地,但也问题重重。与此同时,飞盘运动消耗大,对于用户的体能和技术要求都相对较高。

在橙狮体育(前身为阿里体育)副总裁黄春翔观察中,2022年下半年开始,飞盘的热度就出现了明显降低,“有些新兴的社交运动,比如说匹克球、桨板、攀岩明显在提升。”黄春翔2021年接手运动场馆运营业务,计划在2024年将旗下运动场馆“乐动力体育中心”数量从51家扩张到100家。

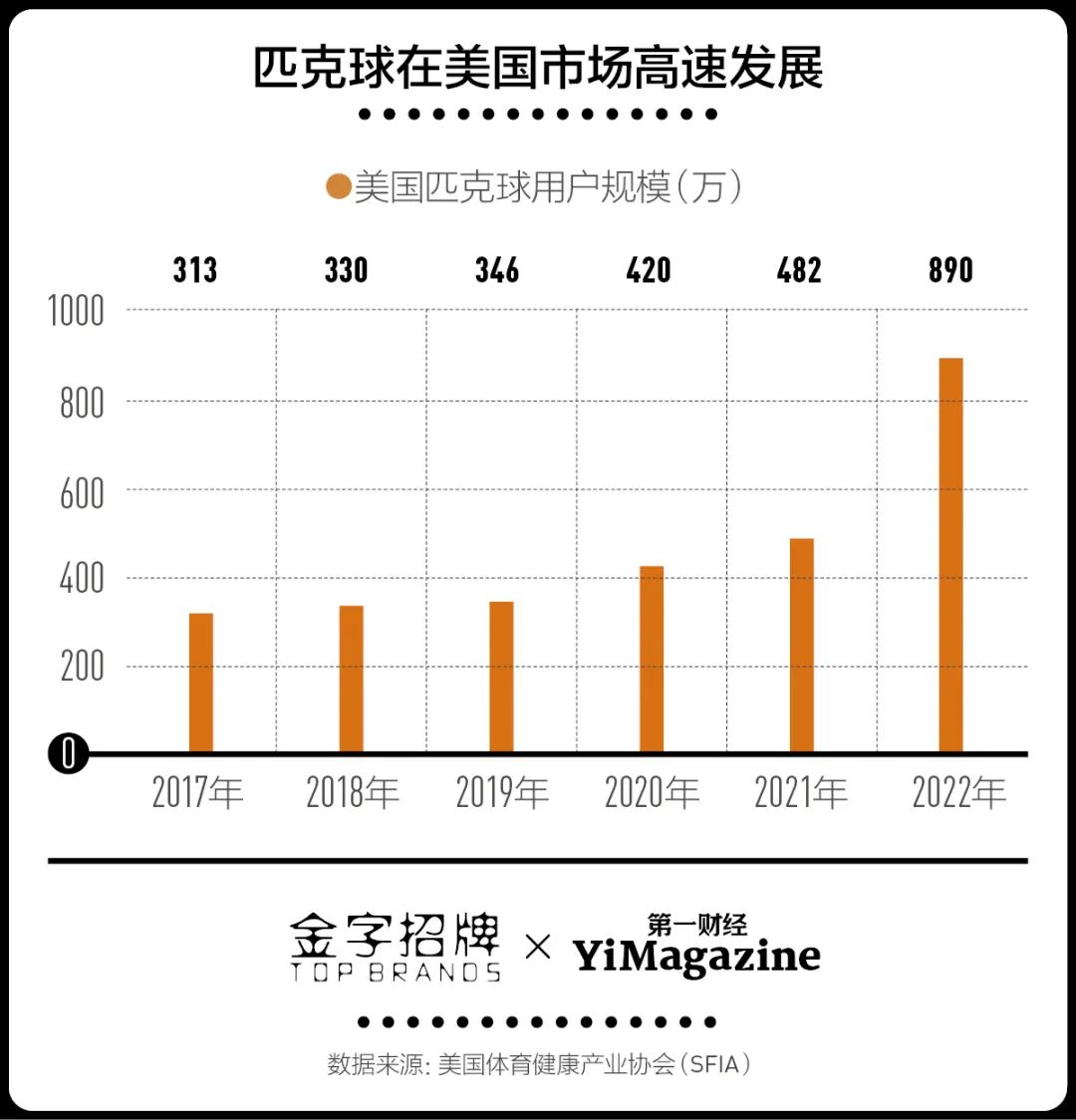

橙狮体育的运动场馆主要聚集大众项目,包括篮球、足球、羽毛球等。在新兴运动项目中,黄春翔发现匹克球存在商业化发展潜力。他在市场调研中发现,相比飞盘,匹克球配套装备更适合商业化发展,市场规模也更大,而且还有起源地美国市场的成功案例。

橙狮体育计划在2024年实现50个匹克球场地的落地,主要在一线以及新一线城市,包括成都、重庆、上海、北京等城市。至于匹克球场地选择,黄春翔的观点是,“新兴运动永远都是一二线城市流行,很难下沉到低线城市。”在场地供给之外,橙狮体育已经开始推进教练培训、赛事运营以及商业化等方面,目标是从各个方向推广这项运动。

相对于飞盘而言,匹克球学习门槛更低,体能需求也更少。匹克球混合了网球、羽毛球和乒乓球这些球类的运动元素。匹克球主要特点是“小而轻”,小指的是与羽毛球场地相同,轻则意味着击打相比网球省力,但受风力影响比羽毛球更小,场地需求更低。相比网球而言,匹克球学习门槛更低,运动损伤也更少。匹克球成为了2024年巴黎奥运会的表演项目,在发源地美国市场增长快速。在中国,匹克球也吸引了商业地产项目的关注,经常都有匹克球活动。

自行车运动可能略显特殊些,通勤车之外的公路车、山地车增长依然很高。迪卡侬自行车运动北亚区市场营销总监陈肖肖认为,中国自行车市场在2020年增长大约35%,部分品类增幅更高。根据他的预估,今年公路车、山地车等细分品类可能继续保持增长,其中公路车预期可能还有三位数高速增长。

“我们正在看到的是,大量人群逐渐转向运动型车型,他们对车型选择、装备要求都会更高。”陈肖肖表示。相对的,通勤车增幅少于公路车、山地车车型。

迪卡侬在2021年开始加大了对自行车品类的投入,最直接的变化就是车型增加。“2021年开始,我们做的第一件事,就是确保法国总部的车型设计尽量都能在国内看到。”陈肖肖告诉《第一财经》YiMagazine,这包括11月底首次亮相中国的迪卡侬自行车品牌VAN RYSEL 旗下第一辆航空级轻量化自行车RCR PRO Replica,它是迪卡侬与法国国家航空航天研究办公室合作开发。往年,迪卡侬法国总部推出的车型只有部分进入中国市场。

陈肖肖提供的数据显示,2021年,迪卡侬在中国销售的山地车大约只有13个车型,且以基础款、入门级别为主。2023年,迪卡侬在中国销售的山地车车型数量已经增加至22款,中高端车占比明显增加。车型种类也在增加,今年9月,迪卡侬将电助力自行车引入中国市场,起步售价7499元。

迪卡侬也更重视自行车运动。在中国市场的门店中,自行车区域受到更多重视。自今年8月开始,迪卡侬中国的线下商场逐渐扩大门店内的自行车区域,展陈更多不同品类的车型,同时提供试用车。今年,迪卡侬中国的目标是配置自行车展陈区域的门店从50家增加至80家,区域位置也会距离门店入口处更近。

作为自行车运动的配套产业,上海、北京等城市开始出现单独售卖骑行服、水壶、头盔等配件的商店。骑行服则是中国市场更有特殊性的环节。据陈肖肖介绍,迪卡侬在中国销售的骑行服、头盔等,针对中国用户的审美和人体结构提供匹配的设计,“比如颜色一定要亮,剪裁采用亚洲款。”

与此同时,迪卡侬在全球范围内也在增加自行车专业运动的投入,赞助更多职业自行车队,产品覆盖范围从大众市场向专业运动扩张。这意味着,迪卡侬在中国市场可能推出更多专业、高端的自行车车型。

不过,对于所有运动项目的运营方而言,最重要的问题在于,如何争夺消费者的钱包。黄春翔发现,用户付费意愿下降,今年业务增长没有达到去年年底的预期。“可能的情况是,他过去每周付费3次,现在可能付费1次,其他2次用免费的方式替代,如跑步。”

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)