面对当前市场表现,投资者应该怎么办?招商基金苏燕青:以中证红利ETF作为底仓,半导体设备ETF作为卫星策略

市场磨底时刻,如何稳健应对?万亿特别国债和汇金出手ETF引爆A股,底部区域买什么?招商基金半导体设备ETF基金经理苏燕青,微博基金首席体验官、财经M+LADY @汤天奇,连麦直播分享干货>

Q1:面对当前市场表现,投资者应该怎么办?

苏燕青:目标策略是以中证红利ETF作为底仓,半导体设备ETF作为卫星策略。

Q2:红利投资的效果怎么样?

苏燕青:(1)全球范围内,红利策略长期具备不同程度的超额收益,中国红利的指数推广。

(2)A股市场,过往数据看中证红利全收益相对于沪深300全收益有较为明显的超额收益(近10年来中证红利全收益的年化收益率,与主动基金、沪深300全收益对比),A股市场行业主题红利的历史业绩也较为明显。

(3)红利投资的适用场景: 牛市不输主流指数,熊市抗跌属性更强,利率下行环境中,红利策略风格占优。

Q3:红利投资为什么会有如此表现?

苏燕青:(1)首先看红利因子选出的股票具备的特征,将全市场的股票按照股息率分类(第一组股息率最低,最后一组股息率最高),可以看到高股息股票具有明显的低估值、高ROE、大市值、低换手的特点,高股息股票的质地和性价比更高。对于A股市场而言,有持续分红能力的公司是相对较少的,不超过整个市场的一半。分给投资人的真金白银,显示了这类公司良好的财务状况与内在价值。

总结来讲,高股息的资产具备的特征:盈利能力较强、具备一定的成长性、现金流充裕,鼓励政策持续稳健。

(2)红利策略也具备成长性:经典金融理论认为企业的分红会减少未来企业的投资能力从而降低企业利润增速;但据全球第二大对冲基金AQR创始人ASNESS的研究显示,显示美国分红与企业未来成长性正相关,未分红企业仅仅是过去浪费了自己的现金流,并非为了未来的而发展节约现金,能够持续分红的企业更有长期投资价值。

(3)总结:拆解A股收益来源,投资股票获得收益的重要方式之一就是依托公司内生增长,通过分红分享收益;同时,发放高股息的公司往往被认为现金流充裕、经营稳健,具有稳定可靠的盈利预期。因此,A股高分红的资产往往具有长期配置的价值。

Q4:怎样进行红利投资?

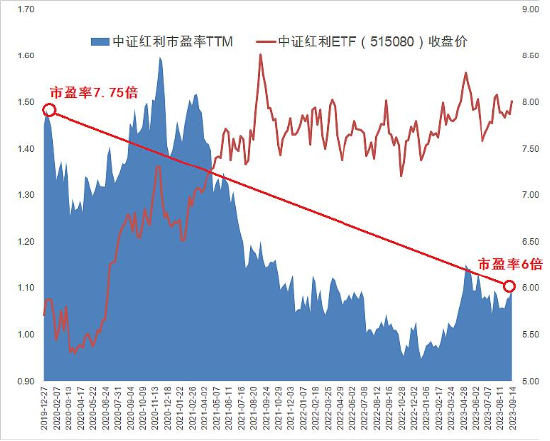

苏燕青:(1)先观察红利因子的样本外推的效果,515080将中证红利指数全收益外推,自2019年11月28日成立后,2020至今超额显著,样本外推未又未损耗,而基金在打新及可转债的参与下获得了一定的超额收益,通过ETF参与红利投资较为便捷。

(2)站在当前时点,中证红利仍具估值优势,该指数市盈率PE(TTM)为5.94倍,处于近10年以来的13.48%的分位数水平,PB0.65,分位4.3%,处于历史估值底部水平。

现在送您60元红包,直接提现不套路。快参与活动来领取

现在送您60元红包,直接提现不套路。快参与活动来领取

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)