华熙生物管理部门协同与效率问题凸显,赵燕错失胶原蛋白市场先机

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

10月31日,伴随着三季度报的披露截止日到来,华熙生物的三季报终于露面。

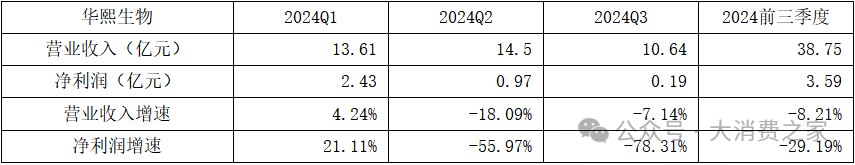

从其披露的第三季度业绩来看,公司实现营收10.6亿元,同比减少7.14%,净利润1900万元,同比减少78.31%,以及经营活动产生的现金流量净额下滑80.53%。

表1 华熙生物2024年前三季度的营收和归母净利润及增速

资料华熙生物2024年前三季度报

资料华熙生物2024年前三季度报从2024年前三季度的整体表现来看,华熙生物除了第一季度因春节红利,收获营收和净利正增长之外,其余两个季度均出现营收和净利大幅下滑。具体而言,华熙生物2024年前三季度实现营收38.7亿元,同比减少8.21%,净利润为3.59亿元,同比减少29.19%。

在2024年前三季度显著不及2023年的背景下,其实,华熙生物2023年的业绩表现也不及预期。2023年度华熙生物实现营业收入60.76亿元、同比下降4.45%,净利润则为5.83亿元、同比下降39.38%。

这意味着,华熙生物距离业绩巅峰2022年以来,已经连续两年出现业绩大幅下滑。面对这样的业绩压力,华熙生物第二大股东国寿成达选择“用脚投票”。

根据华熙生物10月9日披露的《华熙生物股东减持股份计划公告》,国寿成达计划减持华熙生物股份合计不超过12,041,955股,拟减持股份数量占总股本的比例合计不超过2.50%。这次减持的数量占国寿成达减持前所拥有股份的35%。

注:图片人物系华熙生物董事兼总裁赵燕

面对市场和机构投资的双重压力,10月17日,赵燕领导下的华熙生物发布《致大家的一封信》,其中强调“当前,华熙生物正在经历一场前所未有的组织管理变革,这一变革对于支撑公司的长远发展及实现现代化管理至关重要”。

组织管理变革的具体措施为“聘用IBM进行了4个月时间对公司进行全面调研及系统诊断,经过充分的论证和调研,IBM陪伴式的深度进入公司,帮助公司梳理明确变革目标、变革路径、变革办法,并发布了48个变革项目”。

IBM的变革项目能否帮助华熙生物扭转乾坤还需要时间考量,但是,华熙生物如何从2022年的巅峰跌落却早有预兆。

玻尿酸产品竞争力下滑,胶原蛋白产品失去市场先机

华熙生物的发家之本在于玻尿酸。

2000年,赵燕在北京大学研修EMBA期间,结识福瑞达生物化工郭学平。随后,赵燕创办华熙生物,通过技术创新,引领全球透明质酸产业的三次产业革命,同时华熙生物占据了在全球透明质酸领域的龙头地位。

凭借着华熙生物在玻尿酸研发和生产上的先发优势,华熙生物以玻尿酸的生产为基础,向下游衍生医美终端产品和功能性护肤品两大应用市场。

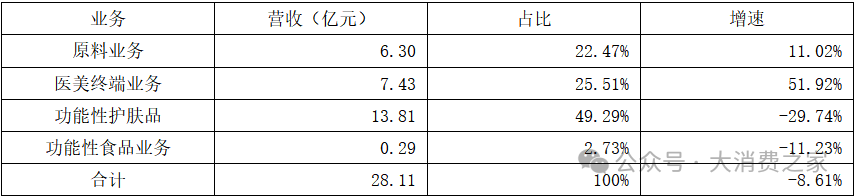

表2 华熙生物2024年上半年业务结构及增速

资料华熙生物2024年半年报

资料华熙生物2024年半年报从华熙生物的业务结构来看,华熙生物业绩大幅下滑的核心因素,是占据营收半壁江山的功能性护肤品业务。尽管公司其他业务均呈现增长态势,但功能性护肤品业务却下滑了29.74%,严重拖累了公司整体业绩。

不妨把时间往前推些,在华熙生物风光无限的2022年,当年功能性护肤品业务全年创造营收46.07亿元,占公司总营收的72.45%,是华熙生物的王牌和核心业务。

然而,仅仅不到两年的时间,作为华熙生物绝对王牌业务的功能性护肤品,却遭遇了高达29.74%的业绩下滑,业务占比也从72.45%大幅萎缩至49.29%。这一变化,有市场的原因,也有华熙生物本身的原因。

从市场方面来看,根据弗若斯特沙利文数据,2017年至2021年,中国功能性护肤品市场复合年均增长率(CAGR)31.8%,市场规模从102.5亿元增长至309.6亿元,但是2021年后,市场整体增速迅速下滑降至15%,并且呈现逐步下滑的趋势。

骤降的市场增速,标志着中国的功效护肤品正逐步从增量市场转为存量竞争市场,在这样的背景下,华熙生物面临着更加严峻的市场竞争压力,华熙生物的业绩势必承压。

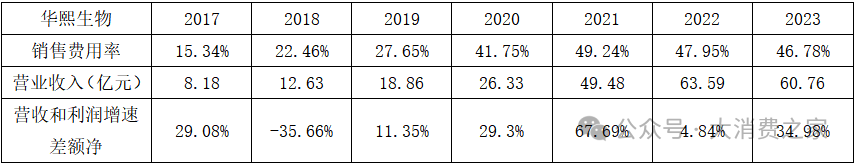

表3 华熙生物2019年—2024年前三季度销售费用率及营收和净利润增速差额

资料华熙生物年报

资料华熙生物年报在2017年至2021年中国功能性护肤品市场高速发展期,华熙生物的销售费用率从15.34%一路飙升至49.24%,持续加码的销售费用,确实在增量市场阶段为华熙生物带来不菲的回报。华熙生物营收从2017年的8.18亿元一路高歌猛进至2021年的49.48亿元,增幅高达6倍,远超同期功效性护肤品市场3倍的增长速度。

然而,随着中国功能性护肤品市场转入存量竞争市场,销售费用率并未回落太多,距离2021年的峰值49.24%,2023年仅回落2.46%,仍处于46.78%的高位。

在增量市场阶段,一分销售投入能够带来超过一分的营收增加,进而使得净利润增加,实现“增收又增利”的双增现象。然而,在存量市场上,过度投入营销,只会使得营销的边际收益锐减,出现“增收不增利”的情况。

事实上,2023年华熙生物的营收和利润增速差额高达34.98%,相比2022年的4.84%,增加了30%,反映了“增收不增利”的现象。

当进入实质性的存量竞争市场之后,传统的营销手段已经逐渐失去作用,消费者会更聚焦于产品本身。从产品技术层面而言,消费者会表现出“追新不追旧”的消费偏好,即使在新的技术并没有明显表现出优于旧技术的功效上,消费者也会倾向选择新技术的消费品。

上述“追新不追旧”的消费偏好归根于各大护肤品厂商对新品的紧密跟随策略。比如,一旦有品牌推出新的敏感肌修护霜,同类产品很快就会在各大头部主播的直播间同步上架。

在这样的背景下,各家厂商有关玻尿酸产品层出不穷,导致消费者产生“审美疲劳”,华熙生物在玻尿酸产品上的竞争力逐渐减弱。

与此同时,华熙生物却因对玻尿酸的坚持,错失胶原蛋白新品的市场先机。与之根据Frost&Sullivan分析预测,2025年胶原蛋白市场份额将首次超越玻尿酸,成为护肤品第一大原料成分。

尽管华熙生物董事长赵燕曾表示,“如果我们正常的皮肤,胶原蛋白是没办法起效的,尤其资本市场都觉得胶原蛋白今后要存在什么替代,我觉得不太可能”。

然而,伴随着港交所和北交所各自的“重组胶原蛋白第一股”——巨子生物和锦波生物成功上市,并且在2024年上半年,巨子生物的“明星产品”重组胶原蛋白敷料“可复美”,收入增长68.6%;锦波生物营收增长90.59%,扣非净利润增长193.34%。

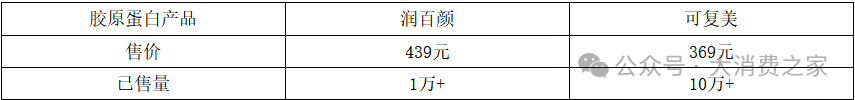

表4 润百颜和可复美的次抛胶原蛋白产品

资料淘宝润百颜旗舰店&可复美旗舰店

资料淘宝润百颜旗舰店&可复美旗舰店面对巨子生物和锦波生物高速增长态势,赵燕也不得不“服软”,2024年1月,华熙生物获得重组胶原蛋白创面敷料二类医疗器械注册证。同年4月,旗下润百颜推出次抛胶原蛋白产品,然而,此时胶原蛋白护肤品市场已经被先发者牢牢占据,润百颜胶原蛋白产品销售量仅为可复美的十分之一。

赵燕曾在10月18日的中国香料香精化妆品行业年会上表明,“化妆品行业如果没有核心原料的创新,就只是配方上的重复”。然而,这位多次在公开场合强调创新重要性的赵燕,又为何会错失胶原蛋白产品的市场先机呢?

管理人员占比低但费率攀升,部门缺乏整体性和效率

赵燕曾表明,“华熙生物是事业部制,我们在2019年就开始了工业4.0的管理,打破了原来的部门制或者矩阵式管理,公司呈网格状管理”。这种结构的设计,旨在促进各部门之间的协同合作,同时赋予各事业部更大的自主权,以便更快地响应市场变化。

采用事业部制管理下的各个护肤品的品牌,因为目标市场交叉的情况会将彼此视为竞争对手,而旗下产品均以华熙生物技术领先的玻尿酸为原料基础。

表5 华熙生物功效护肤品品牌矩阵

资料华熙生物2023年半年报

资料华熙生物2023年半年报然而,这种事业部制度也带来了一个问题:品牌的管理者只会站在各自事业部品牌角度思考,而缺乏站在整体的角度应对外界环境的变化。

更引人注意的是,在华熙生物迅速扩展的过程中,管理人员的数量未能跟得上公司整体规模的扩张。

表6 华熙生物2019年和2023年员工构成

资料华熙生物2019年和2023年年报

资料华熙生物2019年和2023年年报华熙生物总员工数从2019年1665人扩展至2023年的4655人,增长了1.8倍。而同期的管理人员人数从141人仅增长至306人,增长了1.2倍,增速落后于整体规模的增长。

与同样采用事业部的珀莱雅相比,根据珀莱雅2023年年报,其管理人员(不区分财务人员)占总员工人数为11.5%,而同期华熙生物的管理人员(不区分财务人员)占总员工人数为8%,显著少于珀莱雅。

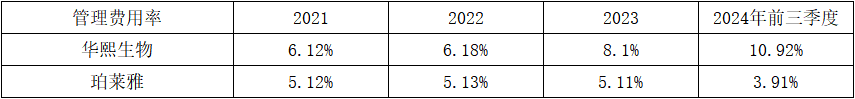

表7 华熙生物2021年—2024年前三季度管理费用率

资料华熙生物&珀莱雅年报及三季度报

资料华熙生物&珀莱雅年报及三季度报更引人注目的是,华熙生物管理费用率并未随着管理人员占比下降而降低,反而呈现逐年上升的趋势,从2021年6.12%增长至2023年8.1%,显著高于同期珀莱雅的5.11%的管理费用率。这一点说明,由于管理人数的不足导致的低效率,使得华熙生物不得不花费更大的代价去弥补。

华熙生物事业部制,不足10%的管理人员人数,不仅影响了公司的管理和决策的效率,也使得企业在销售端遇到的困境和外界环境的改变,难以传达到企业的高层管理者,在这种情况下,高层管理者也自然仅能凭借自身知识经验对市场做出预判,难以根据市场环境进行修正。这或许也是华熙生物错失胶原蛋白市场先机的根本原因。

华熙生物目前处于组织管理变革的阵痛期,能否扭转乾坤,关键在于赵燕能否重塑华熙生物对市场的敏锐感知能力。

![<?=$public_r[sitename]?>](/skin/ecms074/images/logo.png)